这是一个非常好的问题,也是所有进入量化交易领域的人首先会思考的核心问题。

答案是:期货程序化交易非常有用,但它绝不是一条通往财富的“捷径”,而是一把强大的“双刃剑”。

它的“有用性”体现在多个层面,但其成功与否,完全取决于使用者的能力、策略和风险管理水平。

期货程序化交易的“有用”之处(优势)

程序化交易的核心优势在于克服了人性的弱点,并利用计算机的强大能力。

-

纪律性

(图片来源网络,侵删)

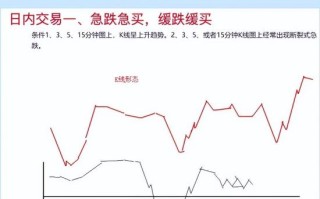

(图片来源网络,侵删)- 问题:人类交易者容易受到情绪(贪婪、恐惧、希望)的干扰,导致追涨杀跌、不止损、盈利后过早平仓等非理性决策。

- 程序化解决方案:一旦策略被编写并严格执行,机器人会完全按照预设的规则进行交易,不受市场波动和情绪的影响,它能做到“知行合一”,这是人类最难做到的。

-

速度

- 问题:市场瞬息万变,尤其是期货的高杠杆特性,毫秒级的延迟都可能导致巨大亏损,人类反应速度远跟不上计算机。

- 程序化解决方案:程序可以在毫秒甚至微秒级别完成市场数据接收、策略判断和订单发送,对于高频交易或套利等需要极快速度的策略,程序化是唯一的选择。

-

系统性

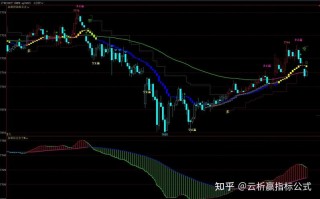

- 问题:人类交易者容易“随口说”一个逻辑,但无法进行大规模、长时间的系统性验证,复盘时也容易只记得成功的案例,选择性遗忘失败的。

- 程序化解决方案:程序化交易的核心是回测,你可以将你的交易策略应用于过去10年甚至更长的历史数据,来评估其收益率、最大回撤、夏普比率等关键指标,这使得策略的验证是客观、全面且可重复的。

-

多策略并行与多品种覆盖

- 问题:一个人无法同时监控几十个期货品种,也无法在同一时刻执行多个不同的交易逻辑。

- 程序化解决方案:一个程序化交易系统可以轻松监控并交易数十个品种(如螺纹钢、铁矿石、PTA、股指期货等),并且可以同时运行多个不同逻辑的策略(如趋势跟踪、均值回归、套利等),实现资产的多元化配置和风险分散。

-

消除认知偏差

- 问题:人类交易者容易陷入确认偏误(只寻找支持自己观点的信息)、锚定效应(过分关注某个价格点)等认知陷阱。

- 程序化解决方案:程序只根据数据和规则行事,没有任何预设的“观点”或“偏见”,决策过程纯粹、客观。

期货程序化交易的“无用”甚至“有害”之处(劣势与风险)

如果对上述优势的理解有偏差,程序化交易会变得非常危险。

-

“垃圾进,垃圾出”(Garbage In, Garbage Out)

- 问题:程序化交易的效果完全取决于你的策略本身,如果你的策略逻辑本身就是错误的,或者基于错误的假设,那么再完美的执行也只是让你更快、更系统性地亏钱。

- 表现:一个没有正期望值的策略,无论回测看起来多么美好,实盘交易都会持续亏损,很多人沉迷于寻找“圣杯”策略,却忽略了市场本身的有效性。

-

过拟合(Overfitting)

- 问题:这是量化交易中最常见的陷阱,交易者在回测中过度优化参数,使得策略完美地拟合了历史数据,但失去了对未来市场的普适性,这个策略在回测中是“神”,在实盘中是“鬼”。

- 表现:策略在回测中夏普比率高达5,实盘后连续亏损,这被称为“曲线拟合”,是新手最容易犯的错误。

-

无法应对“黑天鹅”事件

- 问题:程序是基于历史数据和市场规律建立的,当遇到极端的、从未在历史中出现过的“黑天鹅”事件(如2025年原油宝事件、突发的政策变化、战争等),程序可能会做出灾难性的决策。

- 表现:程序可能无法理解“跌停”和“涨停板”背后的流动性枯竭问题,或者在极端行情中触发多个止损,导致巨额亏损。

-

技术风险

- 问题:程序化交易依赖于稳定的技术环境,网络中断、服务器宕机、软件Bug、API接口问题等都可能导致交易中断或错误执行。

- 表现:在你最需要交易的时候,程序“死机”了,导致你错过行情或无法止损。

-

高昂的门槛

- 问题:程序化交易不是简单的“找个指标写个代码”,它需要交易知识、编程能力、数学/统计知识、数据获取能力、服务器运维能力等多方面的综合能力,缺一不可。

- 表现:很多交易者只会用简单的均线金叉死叉,然后实盘后亏损累累,最终归咎于“程序化没用”。

程序化交易有用吗?

有用,但它是一种工具,而不是魔法。

-

对于专业的机构投资者和成熟的个人量化交易者来说,程序化交易是他们在残酷市场中生存和发展的核心竞争力,它通过纪律、速度和系统化的优势,能持续地从市场中获取alpha(超额收益)。

-

对于只想“一键暴富”的新手来说,程序化交易是一条极其危险的道路,它不会消除交易的风险,反而会因为高速度和自动化而放大错误的后果。

给你的建议:

- 先做交易者,再做程序员:在写任何代码之前,你必须深刻理解期货市场的交易逻辑、风险和各类策略的本质,没有扎实的交易基础,程序化就是空中楼阁。

- 从简单的策略开始:不要一开始就追求复杂的策略,可以从一个简单的趋势跟踪或均值回归策略开始,理解它的优点和缺点。

- 重视回测,但更要重视实盘:回测是基础,但实盘才是检验真理的唯一标准,先用小资金进行实盘测试,验证策略的稳定性。

- 风险管理永远是第一位的:再好的策略,没有严格的风险控制(如仓位管理、止损设置),最终都会爆仓,程序化交易必须把风险控制模块嵌入到代码的核心。

- 保持学习和迭代:市场在变,策略也需要不断优化和迭代,没有一劳永逸的策略。

期货程序化交易是一个极其强大且专业的工具,它能帮你把好的交易想法系统化、自动化,但它无法创造一个原本不存在的好的交易想法,它放大的是你的认知和策略,而不是你的运气。

标签: 期货程序化交易策略有效性 期货程序化交易实战收益 期货程序化交易系统搭建