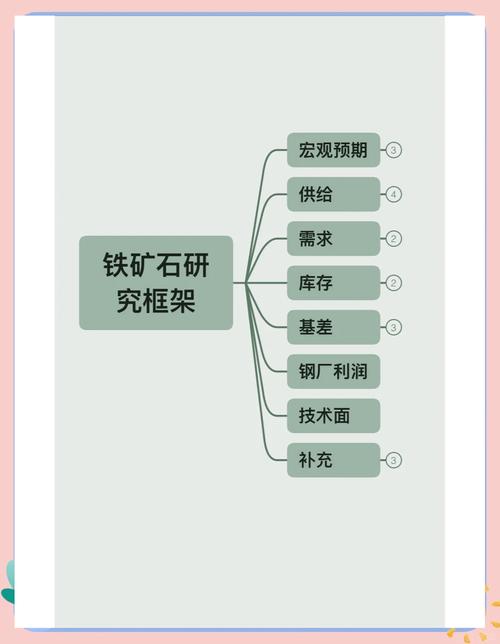

铁矿石期货基本面分析框架

我们可以从以下几个核心维度展开分析:

(图片来源网络,侵删)

供给端分析

全球铁矿石供给高度集中,主要由澳大利亚和巴西的四大矿业巨头主导:淡水河谷、力拓、必和必拓、FMG,供给端的任何风吹草动都极易引发价格剧烈波动。

主要生产国与矿山动态

- 澳大利亚: 全球最大的铁矿石出口国,供给稳定,但受天气(如飓风)、劳动力纠纷、港口检修等因素影响。

- 巴西: 全球第二大出口国,其供给稳定性对价格影响巨大。淡水河谷的矿山运营情况是重中之重,尤其是其位于“地球之肺”亚马逊雨林的矿区,易受环保政策、尾矿坝安全审查(如Brumadinho矿难后)和暴雨天气的影响。

- 非主流矿: 印度、南非、伊朗等国的产量,通常作为价格高企时的补充供给,对市场有一定调节作用。

生产成本

- 矿业巨头的生产成本是价格的“地板”,只要价格高于其现金成本,矿山就有动力继续生产。

- 目前四大巨头的现金成本普遍在20-30美元/吨区间,如果价格长期低于此区间,将可能导致高成本矿山减产,从而支撑价格。

- 能源价格(柴油、电力)、海运费、人工和设备成本的变化也会影响最终的生产成本。

运输与物流

(图片来源网络,侵删)

- 海运费: 铁矿石主要通过海运,波罗的海干散货指数是衡量海运费的重要指标,海运费上涨会增加中国的到岸成本,从而推高价格。

- 港口库存: 主要发运港(如澳大利亚的黑德港、巴西的图巴朗港)的库存变化,预示着未来1-2个月的发货量,库存增加,预示供给压力增大;库存减少,则预示供给收紧。

政策与地缘政治

- 出口国政策:如澳大利亚的矿产资源税、巴西的环保政策等。

- 地缘冲突:如红海危机等会影响全球航运路线和安全,推高运输成本和保险费用。

需求端分析

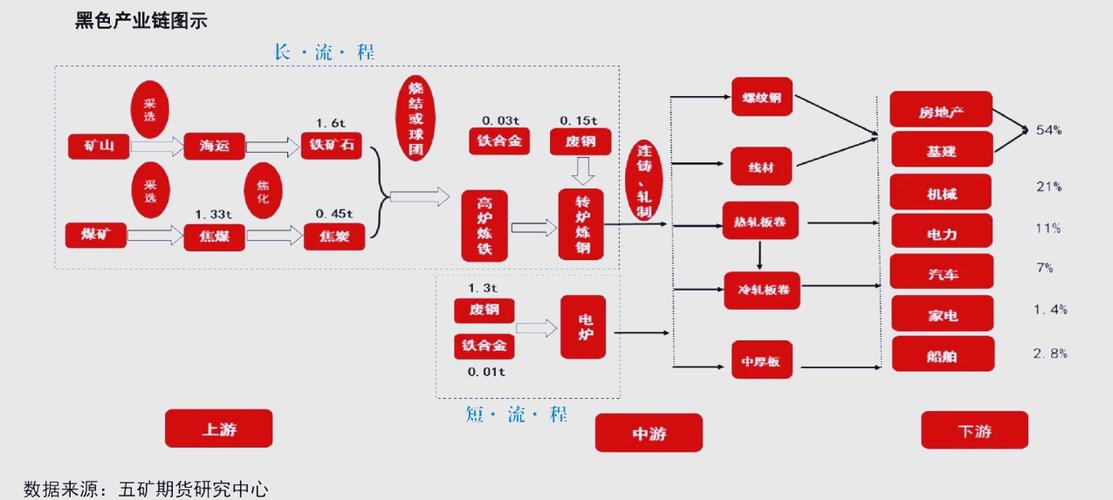

铁矿石的需求几乎完全取决于钢铁行业的景气度,而钢铁行业的需求又与中国宏观经济密切相关。

钢铁生产(核心需求)

- 高炉开工率: 这是衡量钢铁企业生产积极性的最直接指标,开工率高,意味着对铁矿石的需求旺盛。

- 日均铁水产量: 由钢联等机构公布,是衡量铁矿石需求最核心的高频数据,铁水产量增加,直接利好铁矿石需求。

- 粗钢产量: 月度和年度数据,反映钢铁行业的整体生产规模。

下游行业需求(钢铁的终端需求) 钢铁主要用于建筑、基建、制造业和汽车等领域,这些领域的景气度决定了钢铁企业生产铁水的意愿。

(图片来源网络,侵删)

- 房地产行业: 是钢铁需求的“大头”,尤其是螺纹钢,新开工面积、施工面积、房地产投资等数据是重要先行指标,当前中国房地产行业处于深度调整期,对铁矿石需求构成显著压力。

- 基础设施建设: “铁公基”(铁路、公路、基础设施)是政府逆周期调节的重要手段,专项债发行情况、重大工程项目开工情况会直接影响钢材需求。

- 制造业: 包括机械、家电、造船、汽车等,制造业PMI是综合反映制造业景气度的关键指标。

- 出口: 中国钢材的海外需求,全球经济景气度、贸易摩擦和人民币汇率都会影响钢材出口。

钢材社会库存与钢厂库存

- 社会库存: 主要指钢材贸易商和港口的库存,库存高企,说明下游需求不畅,钢厂可能被迫减产,从而减少铁矿石采购。

- 钢厂库存: 钢厂的铁矿石和钢材库存,钢厂库存低,说明采购意愿强,对未来需求看好;反之则说明采购谨慎。

宏观与政策面分析

中国宏观经济政策

- 货币政策: 降准、降息等宽松政策可以降低企业融资成本,刺激投资和消费,利好大宗商品。

- 财政政策: 积极的财政政策,特别是大规模的基建投资,是拉动铁矿石需求的最强引擎。

- 环保限产政策: 中国为完成“双碳”目标,会对钢铁行业实行环保限产,在秋冬季或重大活动期间,唐山等重点产区可能会出台限产政策,直接压制铁矿石需求。

全球宏观经济

- 全球经济增速: 主要经济体(如美国、欧元区、日本)的经济数据(GDP、PMI)影响全球对钢铁和工业品的总需求。

- 美元指数: 铁矿石以美元计价,通常情况下,美元走强,以美元计价的大宗商品价格承压;反之亦然。

替代品与技术进步

- 废钢: 作为一种“循环钢铁”,废钢是铁矿石的重要替代品,废钢价格与铁矿石价格的比价关系会影响钢厂的炉料选择,当废钢性价比更高时,钢厂会增加电炉炼钢的比例,从而减少对铁矿石的需求。

- 直接还原铁: 在特定工艺和地区,DRI也是铁矿石的替代品。

市场情绪与资金面

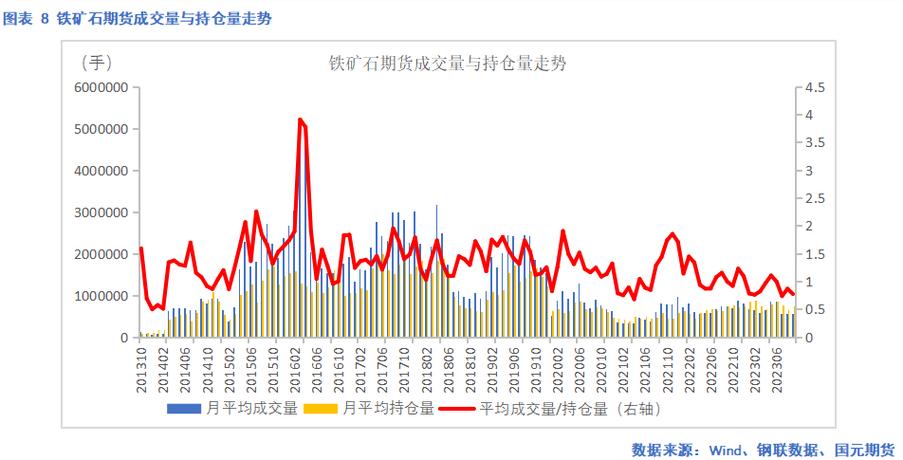

期货市场持仓结构

- 持仓量与成交量: 持仓量的持续增加,表明资金在积极入场,多空分歧加大,行情可能延续或反转。

- 前20名会员持仓: 交易所会公布主力合约的多空持仓龙虎榜,通过分析“多空持仓比”,可以判断主力资金的动向,如果多头集中度远高于空头,且持仓持续增加,则视为看涨信号。

市场预期与新闻舆论

- 市场对未来的预期往往会提前反映在价格中,关于中国刺激政策、矿山事故、房地产利好等消息,都会引发短期投机性交易。

总结与交易策略建议

综合以上分析,我们可以得出以下基本结论:

| 分析维度 | 利多因素 (看涨) | 利空因素 (看跌) |

|---|---|---|

| 供给 | 巴西/澳大利亚矿山事故、恶劣天气;四大巨头宣布减产;海运费飙升;非主流矿供给中断。 | 矿山生产顺利,发货量增加;主要港口库存高企;海运费下跌。 |

| 需求 | 中国推出大规模基建刺激政策;房地产政策强力放松,销售数据回暖;制造业PMI重回扩张区间;钢厂高炉开工率和铁水产量持续回升。 | 中国房地产持续低迷,新开工面积下滑;基建投资不及预期;制造业PMI收缩;环保限产政策加码;钢材社会库存高企。 |

| 宏观/政策 | 中国央行降准降息;全球主要经济体数据超预期;美元指数走弱;人民币贬值。 | 中国央行收紧货币政策;全球主要经济体面临衰退风险;美元指数走强;人民币升值。 |

| 市场情绪 | 市场普遍看好后市,资金持续流入,持仓量增加,净多头头寸大幅增加。 | 市场情绪悲观,资金流出,持仓量减少,净空头头寸增加。 |

交易策略建议:

-

多单策略:

- 场景: 宏观层面,中国出台强力刺激政策;产业层面,钢厂利润改善,高炉开工率和铁水产量持续回升,同时供给端出现明确的减产信号(如巴西雨季导致发货量下降)。

- 信号: 需求端数据(铁水产量)向上,供给端数据(港口库存、发货量)向下,形成“强预期、弱现实”向“强现实”转化的格局。

-

空单策略:

- 场景: 宏观层面,中国经济数据疲软,房地产持续下行;产业层面,钢厂利润被压缩,高炉开工率被迫下降,同时供给端保持高位,港口库存累积。

- 信号: 需求端持续疲软,无法消化高供给,库存压力不断增大,形成“弱现实、强预期”被证伪的格局。

风险提示:

- “黑天鹅”事件: 如地缘政治冲突升级、全球性金融危机、重大自然灾害等,可能导致价格瞬间脱离基本面。

- 政策突变: 中国的环保限产政策、房地产调控政策或货币政策可能发生突然转向,改变市场供需格局。

- 数据滞后性: 基本面分析依赖历史和当前数据,对未来价格的判断存在不确定性。

铁矿石期货是一个典型的宏观与产业紧密结合的品种,分析时必须将全球视野与中国国情相结合,既要跟踪高频的产业数据,也要把握宏观政策的脉搏,才能做出更准确的判断。

标签: 铁矿石期货基本面分析 铁矿石期货后市走势预测 铁矿石期货价格影响因素

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。