必须首先区分期货交易的目的是“投机”还是“套期保值”,因为这两种目的在会计核算和税务处理上有天壤之别。

(图片来源网络,侵删)

核心原则:区分交易目的

-

投机

- 目的:纯粹为了从期货价格波动中获取利润,不以现货交易为基础。

- 性质:被视为企业的金融投资活动,类似于买卖股票、基金。

- 会计处理:计入“交易性金融资产”或“以公允价值计量且其变动计入当期损益的金融资产”。

- 税务处理:核心是“权责发生制”,即,无论是否平仓,期末账面浮亏浮盈都需要计入当期应纳税所得额。

-

套期保值

- 目的:为规避、转移已存在或可预期的现货价格风险而进行的期货交易,期货合约与被套期的现货商品或交易在数量、方向上高度相关。

- 性质:是企业风险管理活动的一部分,是经营活动的延伸。

- 会计处理:需采用《企业会计准则第24号——套期保值》进行专门的会计核算。

- 税务处理:核心是“匹配原则”,即,期货交易的损益应与被套期的现货交易的损益在同一个会计期间配比抵消,递延处理。

两种目的下的企业所得税详细处理

(一) 投机目的的期货交易税务处理

这是最常见的情况,税务处理相对直接。

-

损益确认

(图片来源网络,侵删)

(图片来源网络,侵删)- 浮动盈亏:在每个资产负债表日(通常是年末),企业需要将持有的期货合约按当日结算价进行公允价值计量。

- 浮亏:计入当期“公允价值变动损益”,减少当期利润,从而减少当期应纳税所得额。

- 浮盈:计入当期“公允价值变动损益”,增加当期利润,从而增加当期应纳税所得额。

- 实现盈亏:当企业平仓了结期货合约时,将“公允价值变动损益”的累计余额转入“投资收益”,这个“投资收益”最终会并入企业的年度应纳税所得额,计算企业所得税。

只要合约没平仓,年底就要按市价算盈亏交税;平仓后,总的盈亏再最终确认一次。

- 浮动盈亏:在每个资产负债表日(通常是年末),企业需要将持有的期货合约按当日结算价进行公允价值计量。

-

计算公式

- 当期应纳税所得额调整 = 期末公允价值变动损益 - 期初公允价值变动损益

- 最终实现盈亏 = 平仓盈亏 + 累计已确认的公允价值变动损益(此处的逻辑是,平仓时将“公允价值变动损益”科目余额转入“投资收益”,最终体现在利润表上的总利润是正确的)。

-

举例说明(投机)

- A公司2025年1月1日买入螺纹钢期货合约,价值100万元。

- 2025年12月31日(年末),该合约结算价为120万元。浮盈20万元。

- 会计:借:衍生金融资产-期货 20万,贷:公允价值变动损益 20万。

- 税务:这20万元浮盈需要在2025年度并入应纳税所得额,缴纳企业所得税(假设税率25%,则为5万元)。

- 2025年3月1日,A公司以125万元的价格平仓了结该合约。

- 会计:

- 确认平仓收益:借:衍生金融资产-期货 5万 (125-120),贷:投资收益 5万。

- 结转公允价值变动:借:公允价值变动损益 20万,贷:投资收益 20万。

该笔交易在2025年确认的总投资收益为25万元。

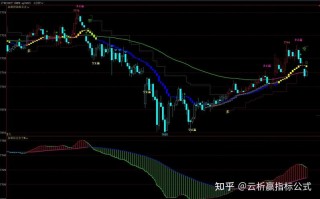

(图片来源网络,侵删)

(图片来源网络,侵删) - 税务:平仓实现的收益为25万元,但在税务上,2025年已经就20万元的浮盈交过税了,2025年只需就这25万元全额纳税,无需做特殊调整,最终的税务结果与会计利润一致。

- 会计:

(二) 套期保值目的的期货交易税务处理

这种情况更复杂,税务处理与会计处理紧密挂钩。

-

会计核算基础

- 企业必须严格按照《企业会计准则第24号——套期保值》进行核算,明确指定套期关系(公允价值套期、现金流量套期或境外经营净投资套期)。

- 套期工具(期货合约)和被套期项目(如库存商品、预期采购的原材料)的公允价值变动损益需要配比核算。

-

税务处理原则

- 递延纳税:税务上认可“套期保值”的特殊性,期货合约在持有期间的公允价值变动损益,不直接计入当期应纳税所得额。

- 损益匹配:期货交易的最终盈亏,应与被套期的现货交易的实际成本或收入在同一个纳税年度内相互抵消。

- 文档要求:企业必须建立完善的套期保值业务管理制度,并保留能够证明其套期关系、套期策略和风险管理目标的书面文件(如董事会决议、套期保值方案、风险评估报告等),以备税务机关核查。

-

举例说明(套期保值)

- B公司是一家大豆压榨企业,预计在6个月后需要采购一批大豆。

- 套期策略:为锁定采购成本,B公司在1月份买入9月份到期的大豆期货合约进行套期保值(现金流量套期)。

- 被套期项目:6个月后的预期大豆采购。

- 会计处理:

- 期货合约浮亏/浮盈计入“其他综合收益”(现金流量套期),不影响当期损益。

- 6个月后,B公司以现货价采购大豆,同时平仓期货合约。

- 将“其他综合收益”中累计的套期损益转入“当期损益”,与采购成本配比。

- 税务处理:

- 持有期间:期货合约的浮亏浮盈,不在年末计入应纳税所得额,这与投机目的的处理完全不同。

- 平仓与采购匹配:

- 假设期货最终盈利10万元,而现货采购成本因价格上涨导致实际成本比预算高出10万元。

- 在会计上,这10万元的期货盈利正好对冲了10万元的采购成本增加。

- 在税务上,这10万元的期货盈利和10万元的成本增加被视为一个整体,不产生额外的应纳税所得额,税务上认可这种对冲效果。

- 如果期货盈利15万元,但采购成本只增加了10万元,多出来的5万元期货盈利,在税务上需要在当年作为“投资收益”并入应纳税所得额,缴纳企业所得税。

其他重要税务注意事项

-

交易费用:期货交易产生的手续费、佣金、税费等,可以在发生当期直接计入“投资收益”或“财务费用”,在计算应纳税所得额时全额税前扣除。

-

亏损弥补:

- 投机交易:如果企业全年期货交易出现净亏损,这个亏损可以与企业的其他应税所得(如主营业务利润)进行抵补,降低整体税负,但亏损弥补有年限限制(一般不超过5年)。

- 套期保值交易:理论上,套期保值的结果是锁定利润或成本,不应产生净亏损,但如果出现净亏损,税务处理较为复杂,需根据具体情况与税务机关沟通,通常也需要遵循匹配原则。

-

发票凭证:企业需要妥善保管期货公司开具的成交记录、结算单、资金划拨凭证等,作为企业所得税税前扣除和计算的合法凭证。

总结与建议

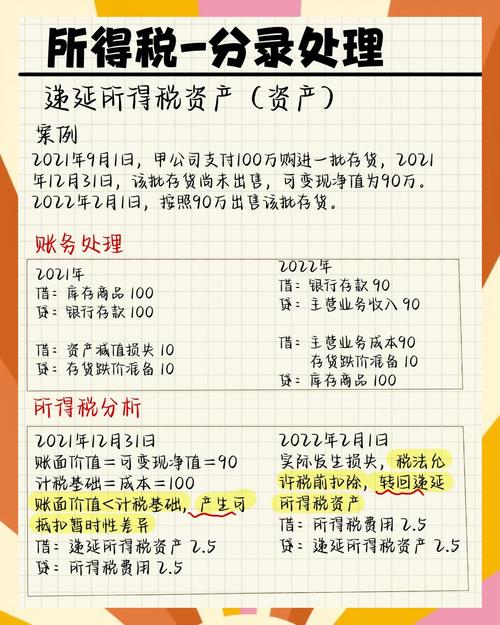

| 特征 | 投机目的 | 套期保值目的 |

|---|---|---|

| 交易目的 | 赚取价差利润 | 规避现货价格风险 |

| 会计科目 | 交易性金融资产,公允价值变动损益 | 套期工具,其他综合收益 |

| 税务处理 | 权责发生制:期末浮盈浮亏立即纳税 | 匹配原则:损益与现货配比,递延处理 |

| 年末是否交税 | 是,按公允价值变动交税 | 否,除非平仓且未完全匹配 |

| 核心要求 | 准确核算公允价值变动 | 完善的内控制度和书面证明文件 |

给企业的建议:

- 明确目的,分类管理:企业在开展期货业务前,必须明确每一笔交易是投机还是套期保值,并建立相应的内部控制制度进行分类管理。

- 规范会计核算:严格按照企业会计准则进行账务处理,清晰的会计核算是正确进行税务申报的基础。

- 保留完整证据:特别是对于套期保值业务,必须保留从决策、执行到评估的全过程书面文件,这是应对税务稽查的关键。

- 咨询专业人士:期货交易的税务处理非常专业且复杂,强烈建议企业在进行相关业务前,咨询专业的税务师或会计师事务所,确保税务处理的合规性,避免不必要的税务风险。

标签: 期货交易企业所得税计算方法 期货交易企业所得税税率多少 期货交易企业所得税申报流程

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。