什么是股权私募投资基金管理?

股权私募投资基金管理,是指专业管理机构(即基金管理人)向合格投资者非公开发行基金份额,募集资金形成一个独立的基金实体,然后运用这笔资金对非上市企业进行股权投资,并通过一系列专业化的管理手段,最终实现资本增值并回报给投资者的全过程。

其核心特征包括:

- 私募性: 非公开发行,投资者有门槛(通常是机构高净值个人)。

- 股权性: 投资标的是企业股权,追求长期价值增长。

- 专业管理: 由专业的基金管理团队负责投资决策和运营。

- 高风险高回报: 投资于早期或成长期企业,失败率高,但成功后回报也极为可观。

- 长期性: 投资周期通常为5-10年,甚至更长。

股权私募投资基金管理的完整生命周期

一个基金的完整生命周期可以分为四个主要阶段:募集、投资、管理、退出。

基金募集

这是基金的“出生”阶段,核心任务是“找钱”。

-

基金设立:

(图片来源网络,侵删)

(图片来源网络,侵删)- 确定基金类型: 设立有限合伙制(最主流)、公司制或契约制基金。

- 搭建法律架构: 明确基金管理人、普通合伙人、有限合伙人之间的权利义务关系。

- 注册登记: 完成基金和基金管理人的工商注册,并在中国证券投资基金业协会完成私募基金管理人登记和私募基金备案,这是合法开展业务的“牌照”。

-

资金募集:

- 投资者画像: 明确目标投资者,如政府引导基金、母基金、家族办公室、高净值个人、企业等。

- 设计基金方案: 确定基金规模、存续期限、出资节奏、管理费、收益分配模式(Carry)等核心条款。

- 路演与沟通: 向潜在投资者展示基金策略、团队过往业绩和投资逻辑,说服其出资。

- 签署法律文件: 与投资者签署《基金合同》、《合伙协议》等,完成资金实缴。

项目投资

这是基金的“狩猎”阶段,核心任务是“找好项目并投进去”。

-

项目获取:

- 来源: 通过自有渠道(创始人、FA、行业专家)、合作机构(券商、银行、律所)、行业研究、公开信息等多种方式获取项目。

- 筛选: 建立初步筛选标准(如行业赛道、发展阶段、团队背景、市场规模等),进行海选。

-

尽职调查:

(图片来源网络,侵删)

(图片来源网络,侵删)- 目的: 深入验证项目的真实性、投资价值和潜在风险。

- 业务尽调: 分析商业模式、市场竞争、客户、供应链、财务预测等。

- 财务尽调: 由会计师事务所核实财务数据的真实性、准确性,识别潜在的财务风险。

- 法律尽调: 由律师事务所核查股权结构、历史沿革、重大合同、知识产权、诉讼仲裁等法律问题。

- 税务尽调: 评估税务合规性和潜在的税务风险。

-

投资决策:

- 撰写投资报告: 将尽调结果、估值分析、投资逻辑等整理成完整的投资建议书。

- 投决会审议: 提交至投资决策委员会进行投票表决,投决会是基金的最高投资决策机构,通常由基金管理核心成员和外聘专家组成。

- 估值与定价: 运用市盈率、市销率、现金流折现、可比公司/交易法等方法对目标企业进行估值,并确定最终投资价格。

-

交易执行:

- 谈判: 与创始人就投资条款清单进行谈判,确定估值、董事会席位、反稀释条款、对赌协议等核心条款。

- 签署协议: 起草并签署正式的《股东协议》、《投资协议》等一系列法律文件。

- 资金交割: 按照协议约定,将投资款项支付至目标公司或老股东账户,完成工商变更登记,成为正式股东。

投后管理

这是基金的“培育”阶段,核心任务是“帮助被投企业成长,实现价值最大化”。

-

赋能与增值服务:

- 战略规划: 协助企业制定和优化发展战略。

- 人才引进: 帮助对接关键高管、技术人才。

- 资源对接: 提供产业链上下游资源、客户资源、融资渠道等。

- 运营优化: 在财务管理、市场营销、公司治理等方面提供专业建议。

- 后续融资支持: 在企业需要时,协助对接下一轮融资。

-

风险监控:

- 定期跟踪: 通过月度/季度报告、实地走访等方式,持续关注企业的经营状况、财务数据和市场变化。

- 风险预警: 建立风险预警机制,及时发现并应对可能出现的问题(如核心人员流失、市场竞争加剧、技术迭代等)。

- 董事会参与: 通过派驻董事,参与公司重大决策,维护基金作为股东的权利。

退出

这是基金的“收获”阶段,核心任务是“将投资变现,实现投资回报”。

-

制定退出策略: 在投资之初就应规划好可能的退出路径。

-

选择退出方式:

- 首次公开募股: 最理想的退出方式,能获得最高回报和品牌效应,但门槛高、周期长、受市场环境影响大。

- 并购退出: 将股权转让给另一家上市公司或大型企业,这是目前最主流的退出方式,交易确定性相对较高。

- 老股转让/二手份额转让: 将持有的老股转让给其他新投资者,或在基金二级市场转让基金份额。

- 管理层回购: 由企业创始人或管理层按照约定价格回购股权。

- 清算: 当企业经营失败,无法实现其他退出方式时,通过清算资产来收回部分投资,通常是最后的选择。

-

执行退出:

- 寻找潜在买家或承销商。

- 进行谈判,签署交易协议。

- 完交割,收回投资本金和收益。

核心管理要素

投资策略

基金的灵魂,决定了基金的投资方向、阶段、行业偏好和风险收益特征。

- 按投资阶段: 天使投资、VC(风险投资)、PE(私募股权投资)、Pre-IPO。

- 按投资领域: TMT、医疗健康、消费、先进制造、新能源等。

- 按投资风格: 成长型、价值型、平台型等。

投资团队

基金的核心竞争力,一个优秀的团队通常具备:

- 深厚的行业洞察力。

- 丰富的项目源和人脉网络。

- 专业的尽职调查和估值能力。

- 强大的投后赋能能力。

风险管理

贯穿始终的生命线,包括:

- 项目风险: 尽职调查不充分、估值过高、判断失误。

- 市场风险: 宏观经济下行、行业周期性波动。

- 流动性风险: 无法按预期退出。

- 合规风险: 违反监管规定,导致处罚。

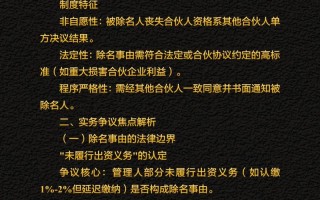

合规与监管

股权私募基金受到严格的监管。

- 监管机构: 中国证监会及其授权的派出机构、中国证券投资基金业协会。

- 核心法规: 《证券投资基金法》、《私募投资基金监督管理暂行办法》及中协发布的各项自律规则。

- 核心要求: 管理人登记、基金备案、合格投资者认定、信息披露、专业化经营、防范利益冲突等。

面临的挑战

- 募资难: 市场竞争激烈,经济下行周期中,投资者趋于谨慎,募资压力巨大。

- 优质项目稀缺: “好项目”永远是稀缺资源,估值水涨船高,投资难度加大。

- 退出渠道不畅: IPO审核趋严,并购市场活跃度不足,导致“退出难”成为行业普遍痛点。

- 宏观经济不确定性: 经济增长放缓、地缘政治冲突等因素增加了企业经营和投资决策的复杂性。

- 监管趋严: 监管政策不断完善,对基金管理人的合规要求越来越高,运营成本上升。

股权私募投资基金管理是一项集金融、法律、产业、管理于一体的复杂智力密集型活动,它要求管理人不仅要有发现价值的眼光,更要有创造价值的双手和穿越周期的耐心,成功的基金管理,是在严格的风险控制框架下,通过专业的投资和赋能,将资本与优秀的企业家精神相结合,最终实现投资者、企业家和基金管理人三方共赢的过程。

标签: 私募基金管理核心要点 股权私募基金运作关键 私募基金风控管理要点