2025年是A股市场的“过山车”之年,上证指数在6月达到5178点的顶峰后,于短短一个多月内暴跌至2850点,史称“股灾”,作为A股市场重要的风险管理工具,股指期货在这次剧烈波动中扮演了极其复杂和关键的角色,其保证金制度也经历了前所未有的调整。

2025年股指期货的保证金比例不是一个固定值,而是经历了从正常水平到急剧飙升再到大幅下调的剧烈变化过程。

以下是2025年股指期货保证金制度演变的几个关键阶段:

牛市初期至股灾前(2025年上半年)

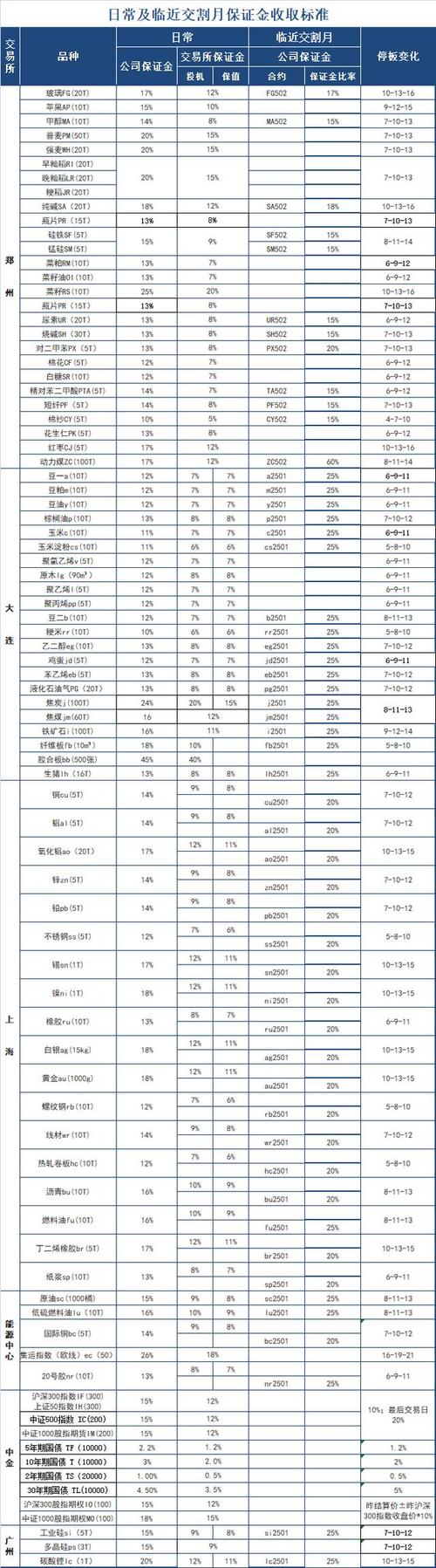

在股灾爆发前,市场处于疯狂的牛市之中,波动相对可控,当时,中国金融期货交易所(中金所)规定的标准保证金比例如下:

| 合约 | 标准保证金比例 | 实际执行比例( | 备注 |

|---|---|---|---|

| 沪深300股指期货 (IF) | 12% | 12% - 15% | 市场平稳时,普遍按12%执行。 |

| 上证50股指期货 (IH) | 10% | 10% - 12% | 上证50成分股多为大盘蓝筹,波动相对较小。 |

| 中证500股指期货 (IC) | 12% | 12% - 15% | 中证500成分股多为中小盘股,波动性较大。 |

特点:

- 杠杆率高: 以12%的保证金计算,杠杆倍数约为8.3倍(1/0.12),这是当时市场高杠杆运行的重要体现之一。

- 流动性充足: 市场交易活跃,成交量巨大,套期保值和投机交易都非常活跃。

股灾爆发初期(2025年6月下旬 - 7月初)

随着股市急转直下,股指期货出现恐慌性下跌,市场流动性枯竭,基差(期货与现货的价差)急剧扩大,甚至出现期货价格远低于现货价格的“贴水”现象,为了抑制过度投机、抑制恐慌性抛售、控制市场风险,中金所于2025年7月2日祭出了“史上最严”的调控措施,大幅上调了保证金比例。

调整后的保证金比例(自2025年7月2日起):

| 合约 | 大幅上调后的保证金比例 | 调整幅度 |

|---|---|---|

| 沪深300 (IF) | 30% | 从12% → 30% |

| 上证50 (IH) | 30% | 从10% → 30% |

| 中证500 (IC) | 30% | 从12% → 30% |

还出台了其他严控措施:

- 大幅提高手续费: 将平今仓交易手续费标准由万分之0.23提高至万分之5.1(上调约22倍)。

- 限制开仓数量: 规定单个客户单日开仓交易量不得超过10手。

影响:

- 杠杆率骤降: 30%的保证金意味着杠杆倍数降至3.3倍(1/0.3),投机者成本大增,开仓意愿急剧下降。

- 市场流动性冻结: 高额的交易成本和开仓限制,使得股指期货市场几乎丧失了流动性,交易量断崖式下跌。

- 基差收敛: 虽然初衷是抑制恐慌,但在极端情况下,这些措施也限制了期货市场的价格发现功能和对冲功能,使得现货市场的抛压难以通过期货市场有效释放。

股灾后期与恢复阶段(2025年9月及以后)

在经历了近两个月的“休克疗法”后,为了恢复股指期货市场的正常功能,使其更好地服务于实体经济和风险管理,中金所开始逐步、分阶段地放松限制。

关键调整节点(自2025年9月7日起):

| 措施 | |

|---|---|

| 下调保证金比例 | IF、IH、IC三个合约的保证金统一调整为30% → 20% |

| 下调手续费 | 平今仓交易手续费从万分之5.1调整为万分之1.15 |

| 放宽开仓限制 | 单个客户单日开仓交易量从10手调整为20手 |

| 恢复日内开仓平仓交易 | 取消了“单个客户单日开仓交易不得超过20手”的限制,但日内平仓仍不受限(当时尚未实施“交易手数限制”)。 |

后续,中金所又进行了多次微调,保证金比例和手续费水平逐步向正常水平靠拢,但整体仍比股灾前严格得多,以防范风险再次失控。

回顾2025年股指期货保证金的变化,可以清晰地看到:

- 正常时期(上半年): 保证金比例维持在10%-15%的水平,反映了当时市场的高杠杆和狂热氛围。

- 股灾高峰期(7月初): 保证金比例被紧急上调至30%,并配合手续费暴涨和开仓限制,这是为了在极端市场环境下“踩刹车”,防止系统性风险。

- 恢复时期(9月后): 保证金比例逐步下调至20%,并开始放松其他管制,目的是让市场在风险可控的前提下,逐步恢复其作为风险管理工具的功能。

2025年的股灾及其后续对股指期货的严格管控,深刻地影响了中国金融市场的监管思路和投资者行为,也为后来的金融衍生品发展提供了宝贵的经验和教训。

标签: 2025股指期货保证金调整预测 2025股指期货保证金比例变动分析 2025股指期货保证金政策调整可能性