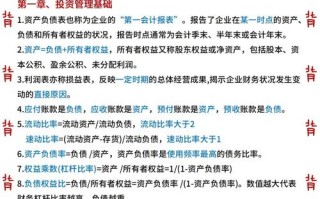

为了方便理解,我将用一个形象的比喻来开头:

(图片来源网络,侵删)

- 信托:像一个功能齐全的“私人定制财富管家”,它可以根据你的具体需求(比如财富传承、子女教育、养老规划)设立一个独立的法律框架,然后由这个“管家”(信托公司)按照你的意愿去管理资产,可以投资股票、债券、房产,甚至可以持有公司股权,甚至可以指定受益人,它非常灵活,注重的是资产的所有权、控制权和受益权的分离与安排。

- 私募基金:更像一个专注于特定领域的“专业投资俱乐部”,它的核心功能是集合资金,进行专业化的投资运作,目标是获取投资回报,它主要投资于金融产品(如股票、债券、期货等),虽然也可以投资非标资产,但整体上投资范围比信托窄,更强调投资策略和业绩表现。

下面我们从多个维度进行详细的对比分析。

核心区别对比表

| 对比维度 | 信托 | 私募基金 |

|---|---|---|

| 法律本质 | 信托关系,基于《信托法》,核心是“委托人、受托人、受益人”三方之间的信任关系。 | 委托代理/合伙关系,基于《证券投资基金法》或合伙企业法,核心是“基金管理人(GP)”和“基金投资者(LP)”之间的委托投资关系。 |

| 监管机构 | 中国银保监会 (现为国家金融监督管理总局) | 中国证监会 |

| 法律依据 | 《中华人民共和国信托法》 | 《中华人民共和国证券投资基金法》、《私募投资基金监督管理暂行办法》等 |

| 设立与备案 | 信托计划,需经银保监会批准或备案,流程严格。 | 私募基金,需在基金业协会登记备案,流程相对简化。 |

| 募集对象 | 合格投资者,门槛高(通常投资门槛100万人民币起)。 | 合格投资者,门槛高(单只基金投资门槛100万人民币起)。 |

| 募集方式 | 私募性质,不得公开宣传,只能面向特定投资者。 | 私募性质,不得公开宣传,只能面向特定投资者。 |

| 投资范围 | 极其广泛,被称为“金融百货公司”,可以投资: • 金融资产(股票、债券、基金) • 非金融资产(房地产、股权、艺术品、基础设施等) • 还可以作为SPV(特殊目的载体)进行复杂的结构化设计。 |

相对聚焦,主要投资于: • 标准化金融资产(股票、债券、期货、期权等) • 也可投资非标资产(如私募股权PE、私募债权),但整体上范围窄于信托。 |

| 产品结构 | 非常灵活,可以设计成单一信托、集合信托、结构化信托(优先/劣后分级)、财产权信托等。 | 相对标准化,主要有公司型、契约型、合伙型三种组织形式,结构相对固定。 |

| 核心功能 | 财富管理、资产隔离、传承规划、风险隔离,更侧重于资产所有权安排和长期目标实现。 | 投资管理、追求收益,更侧重于专业的投资运作和短期至中期的资本增值。 |

| 主要参与方 | 委托人(投资人)、受托人(信托公司)、受益人(可以是委托人自己或他人)、保管人(商业银行) | 基金管理人(GP,通常是基金公司)、基金投资者(LP)、托管人(商业银行) |

| 信息披露 | 相对保密,主要向受益人披露。 | 相对透明,定期向投资者披露净值和运作情况。 |

关键区别深度解析

法律基础与关系不同(最核心的区别)

- 信托:其灵魂是“信托关系”,当你把钱放进信托,这笔钱的法律所有权就转移给了受托人(信托公司),但受益权属于受益人,这种所有权、控制权、受益权的“三权分立”是信托最根本的特征,也是它能实现资产隔离和财富传承的法理基础。

- 私募基金:其核心是“委托投资关系”,投资者(LP)将资金委托给管理人(GP)进行投资,投资者仍然是资产的最终所有人,基金只是一个“壳”,用来装这些钱并进行投资运作,它更像是一种“代客理财”模式。

监管机构不同

- 信托:由银保监会监管,因为信托业务具有“受人之托,代人理财”的属性,并且其业务范围非常广泛,涉及信贷、证券、非标资产等多个领域,因此被视为一种“综合性金融服务”,由负责银行、保险等机构监管的部门进行管理。

- 私募基金:由证监会监管,因为私募基金的本质是“投资基金”,其核心活动是证券投资(无论是一级市场还是二级市场),因此由负责资本市场监管的证监会及其下属的基金业协会进行管理。

投资范围与灵活性不同

- 信托:投资范围是“无所不包”,只要法律法规不禁止,信托几乎可以投资任何类型的资产,这使得信托成为连接资本市场、货币市场和产业市场的强大工具,可以设计出非常复杂的金融方案,比如并购融资、房地产信托、股权信托等。

- 私募基金:投资范围相对聚焦于金融领域,虽然私募股权基金可以投资非上市公司的股权,私募证券基金主要投资于公开交易的证券,但其灵活性远不如信托,它很难像信托那样直接、灵活地持有和管理一栋大楼或一笔复杂的应收账款。

功能定位与目标不同

- 信托:功能更偏向于“财富管家”和“资产规划师”,它的目标不仅仅是赚钱,更重要的是实现委托人的特定目的,

- 资产隔离:防止个人债务、婚姻风险等波及信托资产。

- 财富传承:将财富按照委托人的意愿,安全、有序地传承给下一代。

- 慈善事业:设立慈善信托,实现社会价值。

- 私募基金:功能更偏向于“投资工具”和“财富放大器”,它的核心目标非常明确,就是为投资者创造最大化、可持续的投资回报,它不关心你的财富传承问题,只关心如何把钱投出去,再赚回来。

总结与选择建议

| 如果你需要... | 可能更适合... | 原因 |

|---|---|---|

| 将家庭与企业资产风险隔离 | 信托 | 信托的资产隔离功能是其核心优势,能有效保护信托资产不受委托人个人债务等影响。 |

| 进行复杂的财富传承安排 | 信托 | 可以通过信托契约,详细规定受益人、分配方式、时间等,实现意愿的精准传承。 |

| 投资于非标资产,如房地产、股权 | 信托 | 信托是投资非标资产最主要、最合规的通道之一。 |

| 专注于二级市场(股票、债券)的主动管理投资 | 私募基金 | 私募基金在证券投资策略上更加专业化和多样化,量化对冲、股票多头等策略非常成熟。 |

| 投资于未上市公司的股权 | 私募基金(PE/VC) | 私募股权基金是投资早期和成长期企业的最主要工具。 |

| 追求特定领域的专业投资回报 | 私募基金 | 私募基金管理人通常在某一领域(如科技、消费、医疗)有深入研究,投资策略清晰。 |

信托和私募基金是两种不同性质的工具,没有绝对的优劣之分,只有是否适合之分。

- 信托 解决的是“钱怎么管、怎么传、怎么隔离”的问题,是财富管理和传承的利器。

- 私募基金 解决的是“钱怎么投、怎么增值”的问题,是专业投资的利器。

在实际操作中,两者也可以结合使用,设立一个家族信托,然后将信托资产的一部分投资于一个优秀的私募基金,从而实现财富管理和投资增值的双重目标。

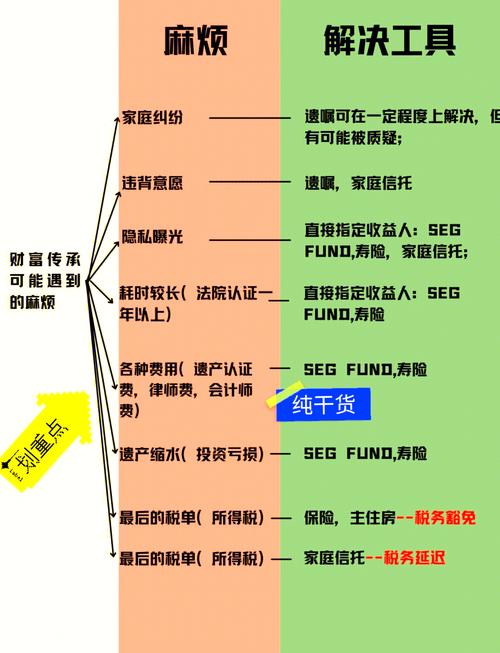

(图片来源网络,侵删)

标签: 信托与私募基金区别 信托基金和私募股权差异 私募基金vs信托产品不同

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。