以下我将从核心原则、典型架构、关键部门职能、以及不同类型公司的结构差异等多个维度,为您详细解析投资管理公司的管理结构。

(图片来源网络,侵删)

核心原则

在设计管理结构时,投资管理公司通常遵循以下几个核心原则:

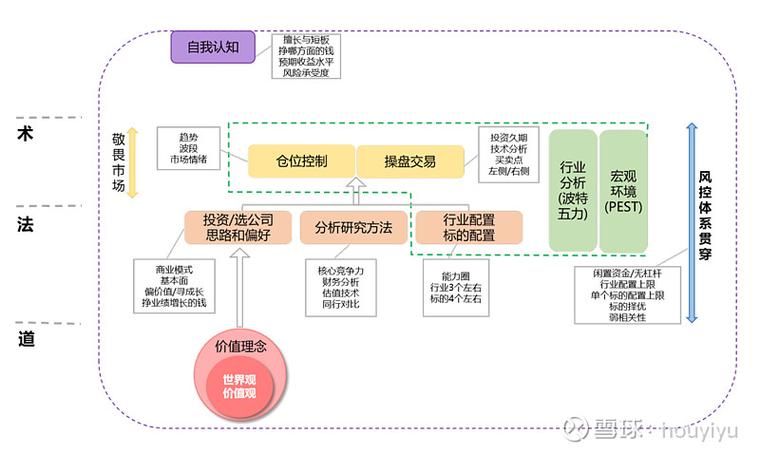

- 决策与执行分离:投资决策委员会负责制定宏观策略和重大决策,而投资团队则负责具体的投资组合构建和交易执行,这避免了个人独断专行,有助于集体智慧的发挥。

- 风险与收益并重:设立独立的风险管理部门,直接向最高管理层(如CEO、CRO或董事会)汇报,确保风险控制不受投资业绩压力的干扰。

- 信息透明与问责制:确保所有关键信息(如投资表现、风险敞口、合规状况)能够顺畅地在不同层级和部门间流动,并明确各岗位的责任。

- 激励与约束对等:通过薪酬体系(如与业绩挂钩的奖金、股权激励)将员工利益与公司及客户的长期利益绑定,同时辅以严格的合规和道德准则进行约束。

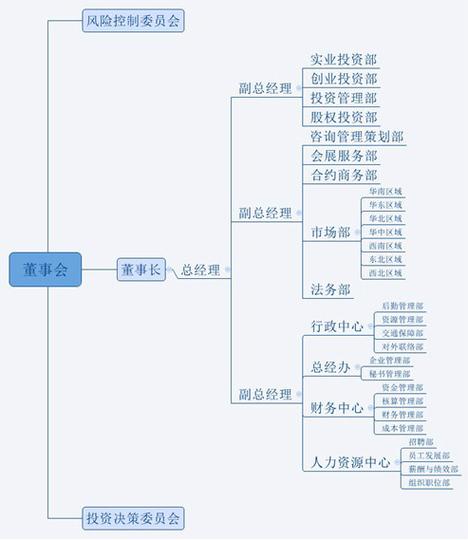

典型管理架构

一个成熟的、规模较大的投资管理公司通常采用矩阵式或扁平化的管理架构,以下是一个典型的结构图解:

graph TD

A[董事会] --> B[首席执行官/总裁];

B --> C[首席投资官];

B --> D[首席风险官];

B --> E[首席运营官];

B --> F[首席财务官];

B --> G[首席合规官];

subgraph 投资部门

C --> C1[投资决策委员会];

C1 --> C2[股票投资团队];

C1 --> C3[固定收益投资团队];

C1 --> C4[另类投资团队/量化策略团队];

C2 --> C5[行业分析师];

C3 --> C6[信用分析师];

end

subgraph 风险管理部门

D --> D1[市场风险组];

D --> D2[信用风险组];

D --> D3[操作风险组];

D --> D4[合规与法务组];

end

subgraph 运营与职能部门

E --> E1[基金会计与估值];

E --> E2[客户服务与关系管理];

E --> E3[信息技术];

F --> F1[财务与会计];

G --> G1[合规监控];

G --> G2[内部审计];

end

D1 -.-> C2;

D2 -.-> C3;

G1 -.-> C1;

架构层级说明:

-

顶层:董事会

(图片来源网络,侵删)

(图片来源网络,侵删)- 职责:公司的最高治理机构,负责制定公司战略方向、任命高管、监督管理层表现、保护股东和投资者的利益,下设审计委员会、薪酬委员会、风险管理委员会等专门委员会。

-

高级管理层

- 首席执行官/总裁:公司的最高行政负责人,对董事会负责,全面领导公司的日常运营和战略执行。

- 首席投资官:投资业务的“总司令”,领导投资团队,制定投资理念和策略,对整体投资业绩负责。

- 首席风险官:风险管理的“守门人”,确保公司所有业务活动都在可承受的风险范围内,直接向CEO和董事会风险管理委员会汇报,以保证其独立性。

- 首席运营官:负责公司的后台和中台运营,确保交易、清算、估值、客户服务等流程的顺畅、高效和准确。

- 首席财务官:负责公司的财务规划、资本管理、财务报告和预算控制。

- 首席合规官:确保公司严格遵守所有适用的法律法规和监管要求,是公司合规文化的倡导者。

-

核心业务部门

- 投资部门:

- 投资决策委员会:由CIO领导,由各投资团队负责人和资深策略师组成,是公司最高投资决策机构,负责决定资产配置、风险预算、重大投资策略等。

- 投资团队:按资产类别(股票、债券、另类投资)或投资风格(价值、成长、量化)划分,负责具体的证券研究、投资组合构建和交易执行。

- 风险管理部门:

- 独立于投资部门,直接监控市场风险(如VaR、希腊值)、信用风险(如对手方违约)、流动性风险等,并设定风险限额。

- 合规与法务组负责监控交易行为、处理监管问询、审核法律文件。

- 运营与职能部门:

- 基金会计与估值:负责每日计算基金净值和投资组合估值。

- 客户服务与关系管理:负责维护客户关系、处理申购赎回、解答客户疑问。

- 信息技术:提供交易系统、风控系统、办公自动化等IT支持。

- 财务与会计:处理公司账务、税务、薪酬发放等。

- 合规监控与内部审计:进行日常合规检查和内部审计,确保制度和流程得到有效执行。

- 投资部门:

关键部门职能详解

| 部门/角色 | 核心职能 | 关键产出 |

|---|---|---|

| 投资决策委员会 | 制定公司整体资产配置策略、风险预算;审批重大投资策略;评估投资团队业绩。 | 投资指引、资产配置建议、风险预算 |

| 首席投资官 | 领导投资团队;塑造和执行公司投资理念;管理投资人才;对投资业绩负总责。 | 投资策略报告、人才发展计划 |

| 投资团队 | 进行宏观经济和行业研究;发掘投资机会;构建和管理投资组合;执行交易。 | 研究报告、投资组合、交易指令 |

| 首席风险官 | 建立和维护公司风险管理体系;设定和监控风险限额;进行压力测试和情景分析;向董事会报告重大风险。 | 风险政策、风险报告、压力测试结果 |

| 首席运营官 | 确保运营流程的效率、准确性和合规性;管理客户服务、IT、人力资源等后台支持部门。 | 运营效率报告、客户满意度 |

| 首席合规官 | 解释和执行监管法规;组织合规培训;监控员工行为;处理监管机构沟通。 | 合规政策、合规培训记录、监管报告 |

不同类型投资管理公司的结构差异

公司的规模、业务模式和所有制形式会显著影响其管理结构。

大型综合性资产管理公司 (如贝莱德、先锋集团)

- 特点:部门高度专业化,层级分明,流程严谨,风控和合规体系极其完善。

- 结构:典型的矩阵式架构,后台(运营、风控、合规)功能强大,对前台投资团队形成强有力的制衡,通常设有多个资产类别和区域的分支机构。

中小型精品/对冲基金

- 特点:结构扁平化,决策链条短,强调投资经理的自主性和创造力。

- 结构:

- 投资驱动型:创始人/首席投资官拥有绝对权威,集投资决策和研究于一身,风控和运营职能可能由少数几个人兼任,或外包给第三方服务提供商。

- 合伙制:常见于对冲基金,合伙人既是所有者也是核心员工,利益高度绑定。

银行系/保险资管公司

- 特点:作为大型金融机构的一部分,管理结构更复杂,需要同时满足母公司的内部要求和外部监管要求。

- 结构:

- 双重汇报线:投资部门负责人可能既要向集团内的投资委员会汇报,也要向资管公司的CEO汇报。

- 资源整合:可以共享母公司的研究资源、渠道和品牌,但内部协调成本较高。

- 风险偏好:投资策略需符合母公司整体的风险偏好和资本充足率要求。

家族办公室

- 特点:结构非常灵活,完全服务于家族的需求和目标。

- 结构:可能没有正式的部门划分,核心成员身兼数职,决策权高度集中在家族创始人或指定的决策委员会手中,投资范围可能非常广泛,包括传统金融资产、私募股权、房地产、艺术品等。

投资管理公司的管理结构没有“一刀切”的标准答案,它是一个动态的、与公司战略、规模和风险文化紧密相连的系统,一个优秀的结构应该能够:

(图片来源网络,侵删)

- 激发投资创造力:为投资团队提供稳定和支持的环境。

- 构建坚实风控防线:确保在追求收益的同时,不逾越风险底线。

- 保障运营高效稳定:让投资者能够放心地将资产托付。

- 实现有效公司治理:保护所有利益相关者的长远利益。

随着金融科技的发展和监管环境的变化,投资管理公司的管理结构也在不断演变,数据科学与量化分析团队的地位日益凸显,而自动化运营也在改变传统的中后台职能。

标签: 投资管理公司管理结构优化方案 投资管理公司组织架构优化策略 投资管理公司治理结构优化方法

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。