核心回报率指标

这是评估房产投资最常用、最直接的几个指标。

毛租金回报率

这是最简单的计算方式,只考虑了租金收入和房产总价,没有扣除任何费用。

-

公式:

毛租金回报率 = (年租金总收入 / 房产购买总价) × 100% -

作用:

- 优点: 计算简单快速,适合在初步筛选房产时快速比较不同房源的租金水平。

- 缺点: 忽略了所有持有成本(如税费、维修费、空置期等),因此会高估实际回报,不能作为最终决策的唯一依据。

净租金回报率 / 纯租金回报率

这是更常用、更真实的指标,它从租金收入中扣除了除了贷款利息之外的所有持有成本。

-

公式:

净租金回报率 = [(年租金总收入 - 年持有成本) / 房产购买总价] × 100% -

年持有成本通常包括:

- 物业管理费

- 房产税 / 地方税

- 房屋保险费

- 维修与维护费 (通常按租金的5%-10%估算,用于应对突发维修和日常保养)

- 空置期损失 (按一年中的空置时间估算,例如一个月空置,则减去一个月租金)

- 如果全款购买: 资金的机会成本(这笔钱如果存银行或做其他投资能获得的收益)。

-

作用:

- 优点: 更准确地反映了房产作为“收租工具”的现金流回报能力。

- 缺点: 仍然没有考虑贷款的利息支出,它衡量的是你拥有这套房产能带来的回报。

现金流回报率

这是对投资者来说最重要的指标之一,因为它反映了你实际投入的自有资金每年能带来多少现金回报,它考虑了贷款因素。

-

公式:

现金流回报率 = [(年租金总收入 - 年总支出) / 自有资金投入] × 100% -

年总支出包括:

- 上述“年持有成本”中的所有项目。

- 贷款本金和利息中的利息部分。

- 注意: 还款中的“本金”部分是你的资产积累,不算作“支出”。

-

自有资金投入通常包括:

- 首付款

- 各种交易税费 (契税、增值税、个税等)

- 装修费用

- 初始维修费

- 其他杂费

-

作用:

- 优点: 真正衡量了你的“真金白银”投入能带来多少现金回报,是评估投资杠杆效果和现金流健康状况的核心指标。

- 缺点: 计算相对复杂,需要详细的财务数据。

考虑资产增值的综合回报率

房产的回报不仅来自租金,还来自房价上涨(资本利得),下面的指标将两者结合起来。

总投资回报率

这个指标衡量的是在持有期内,你的总投资(包括所有花费)带来了多少综合回报,包括租金和房价增值。

-

公式:

总投资回报率 = [(累计租金收入 + 房产增值总额) / 总投资成本] × 100% -

累计租金收入:

(年租金收入 - 年总支出) × 持有年数 -

房产增值总额:

(卖出时房价 - 买入时房价) - 卖出时的交易成本 -

总投资成本:

首付款 + 交易税费 + 装修费 + 累计的利息支出 + 累计的维修费等 -

作用:

- 优点: 全面反映了房产投资的最终盈利情况,是衡量长期投资成功与否的黄金标准。

- 缺点: 需要预测未来的房价和卖出时间,具有不确定性。

一个完整的计算实例

假设小明购买了一套房产,我们来计算一下各项回报率。

房产基本信息:

- 购买总价: 300万元人民币

- 首付比例: 30% (90万元)

- 贷款金额: 210万元

- 贷款年限: 30年

- 贷款利率: 4.0% (年利息约8.4万元)

- 月租金: 8000元 (年租金收入 = 9.6万元)

- 持有成本:

- 物业费:300元/月 (3600元/年)

- 房产税/保险等:5000元/年

- 维修与维护费:按租金8%估算,约7680元/年

- 空置期损失:按1个月租金估算,8000元/年

- 年总持有成本合计: 3600 + 5000 + 7680 + 8000 = 24,280元

各项回报率计算:

毛租金回报率 = (96,000 / 3,000,000) × 100% = 2%

净租金回报率 = (年租金总收入 - 年持有成本) / 房产购买总价 = (96,000 - 24,280) / 3,000,000 = 71,720 / 3,000,000 = 39%

现金流回报率

- 年总支出: 年持有成本 + 贷款利息 = 24,280 + 84,000 = 108,280元

- 年现金流: 年租金总收入 - 年总支出 = 96,000 - 108,280 = -12,280元 (负现金流!)

- 自有资金投入: 首付款90万 + 交易税费(假设10万) + 装修(假设15万) = 115万元

- 现金流回报率: = (-12,280 / 1,150,000) × 100% = -1.07%

分析: 从现金流角度看,小明的投资是负的,意味着每年还要从自己口袋里掏钱来填补这套房产的运营亏损,这通常发生在房价高、租金回报率低的“低租售比”市场。

总投资回报率 (假设5年后卖出)

- 房产增值: 假设5年后房价上涨20%,增值300万 * 20% = 60万元,卖出时交易成本约5万元,净增值55万元。

- 累计现金流: -12,280元/年 × 5年 = -61,400元 (这是他5年内额外投入的钱)

- 总投资成本: 首付90万 + 交易税费10万 + 装修15万 + 5年利息(约42万) + 5年维修费(约3.84万) = 1,608,400元

- 总投资回报率: = [(累计租金现金流 + 房产增值总额) / 总投资成本] × 100% = [(-61,400 + 550,000) / 1,608,400] × 100% = (488,600 / 1,608,400) × 100% = 37%

分析: 尽管现金流为负,但由于房价的大幅上涨,5年内的总投资回报率依然达到了30.37%,这揭示了房产投资中“资产增值”的重要性,但也伴随着高风险(房价可能下跌)。

其他重要考量因素

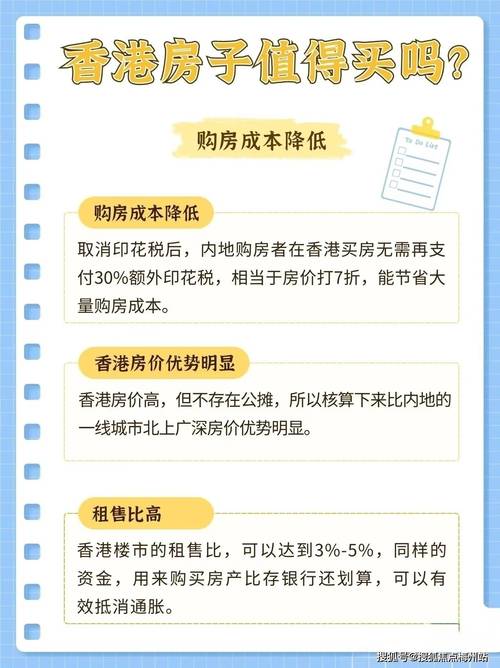

- 现金流 vs. 资产增值: 你需要明确自己的投资目标,是追求稳定的月现金流(净租金回报率高),还是期待长期的资产增值(高潜力市场)?

- 杠杆效应: 贷款可以放大你的回报率,在现金流为正的情况下,贷款越多,你的现金流回报率越高,但在现金流为负时,贷款也会放大你的亏损。

- 风险因素:

- 空置风险: 租客搬走,没有租金收入。

- 利率风险: 如果是浮动利率,未来利息上升会增加你的支出。

- 市场风险: 房价下跌,导致资产缩水。

- 意外支出风险: 房屋出现重大结构性问题,维修费用高昂。

- 机会成本: 你投入的300万如果用于其他投资(如股票、基金),可能获得的回报是多少?这是评估房产投资吸引力的重要参照。

计算房产投资回报没有单一的最佳方法,而是一个多维度评估的过程:

- 快速筛选: 用 毛租金回报率。

- 评估收租能力: 用 净租金回报率。

- 评估自有资金效率: 用 现金流回报率(对杠杆投资者至关重要)。

- 评估长期总收益: 用 总投资回报率。

在进行投资决策前,请务必结合自身财务状况、风险承受能力和投资目标,对目标房产进行全面的测算。

标签: 房产投资回报率计算公式 住宅投资回报率怎么算 投资房产回报率分析