对于普通家庭来说,投资理财的核心目标不是一夜暴富,而是“稳健、安全、抵御通胀、实现家庭财务的逐步增值”,策略应该是“攻守兼备”,以“守”为主,“攻”为辅。

(图片来源网络,侵删)

以下是一个从理念到实践,再到具体产品选择的完整框架,希望能帮助您和您的家庭。

核心理念与心态准备

在开始之前,先建立正确的理财观念,这比任何具体技巧都重要。

- 理财不是投机,而是规划:不要把理财等同于炒股、炒币,它是一项长期、系统性的工程,是为家庭未来生活(如子女教育、养老、应急)做的财务准备。

- 风险与收益并存:永远记住“高收益必然伴随高风险”,对于普通家庭,首要任务是保住本金,再谈增值,不要被“年化收益20%+”的承诺诱惑。

- 不懂不投:在投资任何产品前,务必花时间了解它是什么,风险在哪里,不要盲目跟风。

- 长期主义:理财是“马拉松”,不是“百米冲刺”,利用时间的复利效应,长期坚持,才能看到显著效果。

- 家庭财务健康是基础:在投资前,确保家庭的“地基”是稳固的。

家庭理财的“金字塔”地基(先做好这四步)

在考虑投资之前,请务必完成以下四步,这是理财的“安全垫”。

第1步:清偿高息债务

- 目标:消灭“财务吸血鬼”。

- 行动:优先偿还信用卡分期、网贷等年化利率超过10%的债务,这些债务的利息远高于大多数投资品的收益,不还清就是亏钱。

- 优先级:高息债务 > 低息债务(如房贷)。

第2步:建立家庭应急备用金

- 目标:应对突发状况(如失业、疾病),避免在急需用钱时被迫低价卖出投资品。

- 金额:通常为 3-6个月 的家庭总支出(房贷/房租、水电、伙食、交通等)。

- 存放位置:必须高流动性、高安全性,建议放在:

- 货币基金:如余额宝、零钱通等,特点是随用随取,收益略高于银行活期。

- 银行活期/短期存款:作为补充。

第3步:配置基础保障(保险)

- 目标:防止“一次意外,回到解放前”,保险是家庭财务的“防火墙”,用小钱转移大风险。

- 优先配置顺序:

- 百万医疗险:报销大额住院医疗费,解决“看病贵”的问题,一年几百块,杠杆极高。

- 意外险:应对意外导致的伤残或身故,保费便宜,保障高。

- 重疾险:一旦确诊重大疾病,直接赔付一笔钱,用于治疗和弥补收入损失。

- 定期寿险:家庭经济支柱必备,如果在约定期间内身故,赔付给家人,保障家人的生活。

- 原则:先大人,后小孩;先保障,后理财,优先配置家庭经济支柱的保障。

第4步:设定明确的理财目标

- 目标:让投资有方向、有动力。

- 行动:将模糊的“想有钱”具体化。

- 短期目标(1-3年):攒够5万元买车首付。

- 中期目标(3-10年):为子女教育准备20万元教育金。

- 长期目标(10年以上):为退休准备100万元养老金。

- 作用:不同的目标决定了不同的投资期限和风险偏好,短期目标要保守,长期目标可以适当激进。

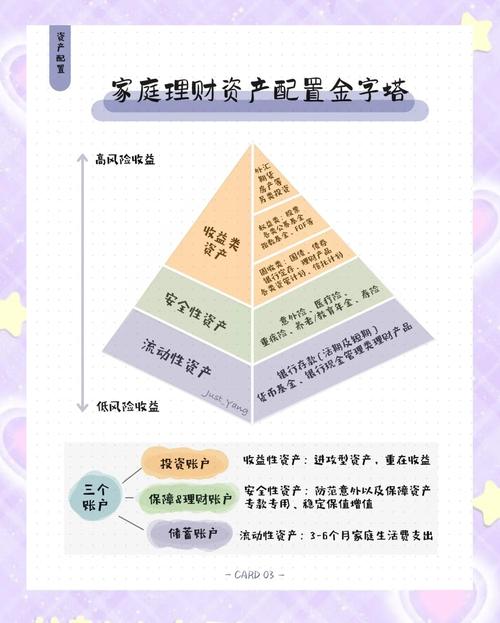

普通家庭投资组合建议(“金字塔”结构)

完成以上四步后,手头的闲钱就可以开始投资了,建议采用“金字塔”式的资产配置模型。

(图片来源网络,侵删)

塔基:稳健基石(占比 50%-70%)

这部分是家庭财富的“压舱石”,追求本金安全和稳定收益,风险极低。

- 产品选择:

- 国债/地方政府债:由国家信用背书,安全性最高,被称为“金边债券”。

- 银行大额存单:利率高于普通定存,门槛较高(通常20万起),但安全性好。

- 纯债基金/中短债基金:主要投资债券,波动小,收益通常高于货币基金和存款,适合作为稳健投资的一部分。

- 银行R1/R2级理财产品:风险较低,主要投资于存款、债券等固收类资产。

塔身:核心增长(占比 20%-40%)

这部分是家庭财富增值的主要引擎,承担适度风险,追求长期、持续的回报。

- 产品选择:

- 指数基金定投:【强烈推荐给普通家庭】

- 是什么:购买一篮子股票(如沪深300指数基金就包含中国A股市场上市值最大、流动性最好的300家公司),无需研究个股。

- 为什么好:成本低、分散风险、能获得市场平均收益,避免“踩雷”单个公司。

- 怎么做:采用定期定额投资(定投)的方式,每月固定投入一笔钱,这种方式可以平摊成本,降低择时风险,特别适合没有时间研究股市的上班族。

- 推荐指数:沪深300、中证500、科创50等。

- 偏债混合型基金:大部分资产投资债券,小部分投资股票,攻守兼备,风险和收益都介于纯债基金和股票基金之间。

- 优质蓝筹股:如果有一定研究能力,可以少量配置几只业务稳定、分红高的行业龙头公司股票(如消费、金融、科技领域的龙头),长期持有。

- 指数基金定投:【强烈推荐给普通家庭】

塔尖:机会博取(占比 0%-10%)

这部分是“锦上添花”,用小部分资金去博取高收益,但风险很高,可能会全部亏损。普通家庭非必需,不建议新手参与。

- 产品选择:

- 行业主题基金:如新能源、医疗、半导体等高成长性行业的基金,波动巨大,需要很强的择时能力。

- 个股投资:需要深入研究公司基本面,对投资者的专业能力要求极高。

- 黄金:可以作为避险资产,在通货膨胀或经济动荡时表现较好,可以通过黄金ETF或积存金等方式参与。

- 加密货币、期货、外汇等:风险极高,波动剧烈,不适合普通家庭。

一个简单的实操案例

假设一个三口之家,月收入1.5万元,月支出8000元,每月可结余7000元。

(图片来源网络,侵删)

- 应急备用金:按6个月支出计算,需要 8000 * 6 = 4.8万元,从结余中先存够这笔钱,全部放入货币基金。

- 保险配置:家庭年保费预算控制在1-2万元(夫妻俩各配置一份百万医疗险+意外险,一份重疾险;孩子配置一份百万医疗险+意外险)。

- 开始投资:每月结余7000元,按“金字塔”比例进行分配:

- 稳健基石(60%,4200元):

- 2000元购买银行R2级理财产品。

- 2200元购买纯债基金或中短债基金。

- 核心增长(40%,2800元):

- 全部用于指数基金定投,每月定投1500元沪深300指数基金,1300元中证500指数基金,坚持3-5年以上,效果会非常显著。

- 稳健基石(60%,4200元):

总结与提醒

- 坚持记账:了解家庭的钱花在哪里,是做好预算和理财的第一步。

- 定期审视:每年或每半年回顾一次家庭的财务状况和投资组合,根据目标变化和市场情况进行微调。

- 远离“杀猪盘”和非法集资:任何承诺“保本高息”、“内部消息”的投资项目,99.9%都是骗局。

- 学习是永恒的主题:多看一些经典的理财书籍(如《小狗钱钱》、《穷爸爸富爸爸》),关注一些靠谱的财经媒体,不断提升自己的财商。

理财之路,始于足下,从今天开始,从建立应急备用金和配置保障做起,迈出稳健的第一步,祝您的家庭财务健康,生活美满!

标签: 普通家庭投资理财入门技巧 月薪家庭理财规划方案 工薪族稳健投资理财方法

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。