- 天使投资 就像是 “种子”的培育者,他们在一片荒芜(项目只有一个想法或极简原型)时,用自己的钱和经验去浇灌,希望能长出参天大树。

- 风险投资 则像是 “森林”的园丁,他们管理着一大笔资金(基金),专门寻找已经长出小树苗(有一定商业模式和初步数据)的项目,进行系统性、规模化的投资和管理,最终目标是收割一片森林(通过上市或并购退出)。

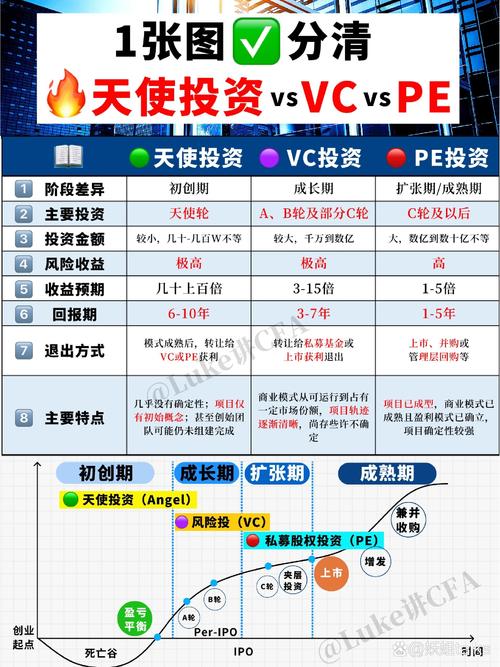

下面我们从七个核心维度进行详细对比:

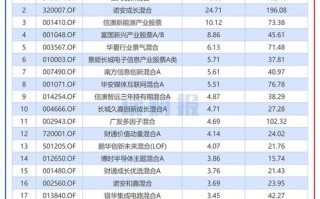

(图片来源网络,侵删)

天使投资 vs. 风险投资 核心区别对比表

| 对比维度 | 天使投资 | 风险投资 |

|---|---|---|

| 投资阶段 | 极早期 | 早期、成长期、成熟期 |

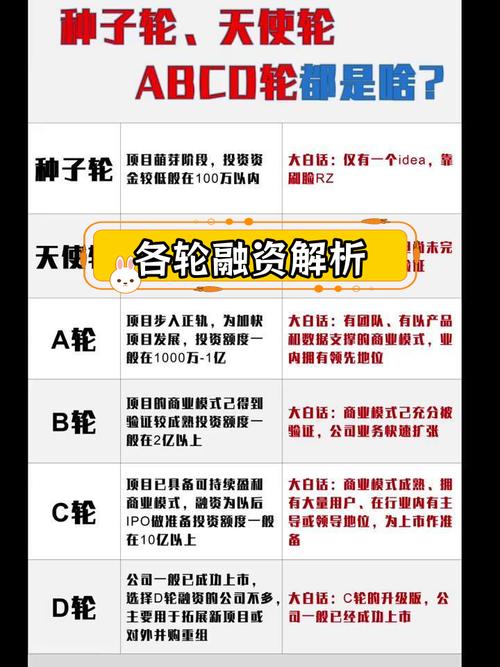

| - 种子轮:只有一个想法或商业计划书。 - 天使轮:已有产品原型,但尚未有稳定收入或用户。 |

- A轮:产品已上线,有初步的用户数据和商业模式,需要资金扩大市场。 - B轮及以后:商业模式被验证,用户和收入快速增长,需要资金扩张团队、抢占市场份额。 - Pre-IPO轮:准备上市前的最后一轮融资。 |

|

| 投资者身份 | 个人投资者 | 专业投资机构 |

| - 通常是成功的企业家、高管或富裕的个人。 - 投资的是个人资金。 |

- 通常是专业的基金管理公司,由普通合伙人管理。 - 管理的是他人的资金,如养老金、大学捐赠基金、高净值人群等组成的有限合伙基金。 |

|

| 资金来源 | 个人自有资金 | 募集的基金 |

| - 动用个人存款、投资收益等。 | - 通过向有限合伙人募集资金,形成规模化的基金(如1亿、10亿人民币)。 | |

| 投资决策 | 个人化、感性化 | 专业化、流程化、理性化 |

| - 决策速度快,通常基于对创始人个人魅力、信任感以及行业前景的判断。 - 更看重“人”。 |

- 有严格的尽职调查流程,需要团队评审会通过。 - 决策基于数据、市场分析、财务模型、竞争格局等。 - 更看重“事”(商业模式和市场潜力)。 |

|

| 投资金额 | 较小 | 较大 |

| - 通常在几十万到几百万人民币之间。 | - 通常在数千万到数亿甚至数十亿人民币之间。 | |

| 投资目的与期望 | 实现高回报,同时享受过程 | 追求极高的财务回报,为基金LP负责 |

| - 希望获得50倍、100倍甚至更高的回报。 - 除了钱,很多天使投资人享受“投后”带来的参与感和成就感,乐于提供指导和帮助。 |

- 目标是“一击即中”,通过投资组合中的明星项目(如投中一个独角兽)的巨大成功,来覆盖其他失败项目的损失,并实现基金整体的高回报(通常要求年化回报率25%以上)。 - 核心目标是退出,即通过IPO或并购将股权变现。 |

|

| 增值服务 | 非正式、经验性指导 | 系统性、战略性赋能 |

| - 提供人脉资源、行业建议、早期团队搭建等非正式帮助。 - 更像是导师和朋友。 |

- 提供战略规划、后续融资、人才招聘、法务财务规范、上市辅导、并购对接等系统性的、全方位的资源支持。 - 更像是战略合作伙伴和董事会成员。 |

总结与补充

核心差异一句话总结

天使投资是用“自己的钱”,投“极早期的人”,赌一个“无限大的未来”;风险投资是用“别人的钱”,投“有数据的事”,追求“可量化的回报”。

两者关系:互补而非对立

天使投资和风险投资在创业生态中扮演着接力棒的角色,它们是互补关系:

- 接力棒模式:一个创业项目,通常先获得天使投资(几十万),验证了产品和模式;然后发展到需要扩大市场时,再引入风险投资(数千万),VC接棒天使,帮助项目实现跨越式发展。

- 投资组合:很多VC机构会设立自己的“天使基金”或“种子基金”,直接进行早期投资,这模糊了界限,但其决策流程和管理模式仍然更偏向VC。

- 利益共同体:成功的VC非常看重优秀的天使投资人,如果一个项目被知名天使投过,VC在考察时会多一份信任,因为这相当于经过了第一轮“专业筛选”。

一个形象的比喻

- 天使投资人:就像一个探险家,自己背着干粮和工具,深入未知丛林寻找宝藏,风险极高,但一旦找到,回报也最惊人。

- 风险投资人:就像一个远征军司令,他手下有千军万马(基金),装备精良,不会去没有地图信号的无人区,而是会追随探险家的足迹,在确认有价值的区域投入重兵,进行系统性的开发和占领,最终将资源(宝藏)运回(通过IPO或并购)。

希望这个详细的对比能帮助你清晰地理解天使投资与风险投资的区别!

(图片来源网络,侵删)

标签: 天使投资vs风险投资区别 风险投资与天使投资差异 天使投资和风投的区别对比

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。