大部分原油基金的目标是紧密跟踪油价,但由于基金运作机制、费用和产品设计等原因,其净值表现与油价会存在一定的偏差,甚至可能出现“基金涨,油价跌”的罕见情况。

下面我们从几个方面来详细拆解这个关系:

原油基金跟踪油价的主要方式

原油基金并不是直接去买卖原油期货或现货,而是通过以下几种主要金融工具来实现对油价的跟踪:

-

投资原油期货:

- 这是最主流的方式。 基金经理用募集来的资金在期货市场上买入不同月份的原油期货合约(如布伦特原油WTI、Brent等)。

- 目标: 通过持有这些期货合约,基金希望获得与油价变动方向一致的收益,如果油价上涨,期货合约价格也上涨,基金净值随之上涨;反之亦然。

-

投资石油公司股票:

(图片来源网络,侵删)

(图片来源网络,侵删)- 这类基金不直接跟踪油价,而是投资于上游的石油开采公司(如中石油、埃克森美孚)、中游的炼油公司或下游的销售公司。

- 关系: 这类基金与油价是间接相关的,油价上涨,石油公司的盈利预期增加,股价通常会上涨,从而带动基金净值上涨,但股价还受公司经营状况、市场情绪、行业政策等多种因素影响,因此波动性可能比油价本身更大或更小。

-

投资石油相关债券或其他衍生品:

一些基金会通过投资石油公司的债券或更复杂的金融衍生品来构建与油价挂钩的投资组合。

为什么原油基金的涨跌 ≠ 油价的涨跌?(核心差异点)

即使基金投资的是原油期货,其净值和油价之间也常常存在“时滞”和“偏差”,这是理解原油基金的关键,主要源于以下几个原因:

期货“移仓换月”成本 - 最大的影响因素

这是最核心、也最容易被普通投资者忽略的风险。

-

什么是移仓换月? 原油期货合约都有到期日(如每个月的某一天),为了避免实物交割,基金经理需要在合约到期前,卖掉即将到期的“近月合约”,同时买入下一个月份的“远月合约”,这个操作就叫“移仓换月”。

-

“期货 contango 结构”带来的成本 在大多数时间里,原油期货市场呈现“正向市场”(Contango)结构,即远期合约价格高于近期合约价格。

- 举个例子:

- 假设现在是5月,油价(6月合约)是80美元/桶。

- 7月合约的价格是81美元/桶(远期价格更高)。

- 基金的操作和成本:

- 基金卖出6月合约,得到80美元。

- 基金买入7月合约,付出81美元。

- 在这个过程中,即使油价一直稳定在80美元,基金也因为移仓操作,每桶无形中损失了1美元。

- 举个例子:

-

“期货 backwardation 结构”带来的收益 相反,当市场呈现“反向市场”(Backwardation)结构时,即远期合约价格低于近期合约价格,移仓换月则会给基金带来收益。

- 举个例子:

- 6月合约价格是80美元/桶。

- 7月合约价格是79美元/桶。

- 基金的操作和收益:

- 基金卖出6月合约,得到80美元。

- 基金买入7月合约,付出79美元。

- 即使油价不变,基金也赚了1美元。

- 举个例子:

小结: 移仓换月成本是导致原油基金净值与油价偏离的最主要原因,在常见的Contango结构下,即使油价横盘,基金净值也会因为每月的移仓成本而缓慢“贴水”,这就是我们常说的“跟踪误差”。

基金管理费和运营成本

任何基金都会收取管理费、托管费等,这些费用每日从基金资产中计提,会直接侵蚀基金的净值,导致基金的涨幅长期来看会略低于油价的涨幅。

跟踪误差

由于基金经理的调仓时机、市场流动性、冲击成本等因素,基金的实际表现不可能100%复制油价走势,总会存在一定的误差。

杠杆和反向基金

- 杠杆基金: 有些基金会使用杠杆(如2倍、3倍)来放大对油价的跟踪效果,这意味着如果油价涨1%,2倍杠杆的基金可能涨2%,但杠杆是双向的,油价跌1%,基金可能跌2%,而且杠杆基金的跟踪误差会更大,更适合短期、专业的交易者。

- 反向基金: 这类基金的目标是与油价走势相反,油价涨,它跌;油价跌,它涨,这是做空油价的一种工具。

如何判断一个原油基金的好坏?

在选择原油基金时,不能只看它叫“原油”就认为它一定能跟上油价,你需要关注以下几点:

-

看基金名称和招募说明书:

- 明确它投资的是原油期货还是石油股票,这两者风险收益特征完全不同。

- 如果是期货基金,看它是否使用杠杆,杠杆倍数是多少。

-

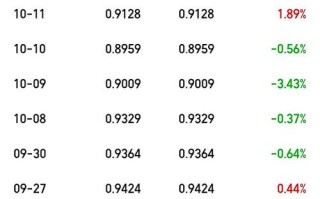

看跟踪误差和净值走势:

- 在基金软件或网站上,查看该基金自成立以来,其净值走势与油价(如WTI原油期货价格)的对比图。

- 长期来看,一个好的原油基金净值曲线应该与油价曲线基本平行,即使有滞后或小幅偏差,如果发现净值曲线长期远低于油价曲线,说明其“贴水”问题严重。

-

看基金规模和流动性:

- 规模过小的基金容易因大额申赎净值剧烈波动,甚至有清盘风险。

- 流动性差的基金,买卖时会有较大的“滑点”,影响投资体验。

| 关系维度 | 描述 | 核心要点 |

|---|---|---|

| 目标关系 | 紧密跟踪 | 大部分原油基金的设计初衷就是复制油价的涨跌。 |

| 实际关系 | 存在偏差 | 由于移仓换月成本、管理费、跟踪误差等原因,基金净值表现与油价不完全同步。 |

| 关键风险 | “贴水”风险 | 在期货市场“正向结构”(Contango)下,即使油价不跌,基金净值也可能因每月移仓成本而下跌。 |

| 间接相关 | 股票型基金 | 投资石油公司股票的基金,与油价的关系是间接的,还受公司基本面影响。 |

| 特殊工具 | 杠杆/反向基金 | 放大或反向跟踪油价,风险极高,不适合普通投资者长期持有。 |

给投资者的建议:

- 明确投资目的: 如果你相信油价会上涨,想做一个简单的配置,可以选择跟踪误差小、规模较大的原油期货ETF。

- 短期投机需谨慎: 原油价格受地缘政治、经济数据、O+P决策等影响极大,短期波动剧烈,通过基金做短期交易,不仅要承担油价波动的风险,还要承担基金本身的“贴水”风险。

- 长期持有不划算: 由于存在持续的移仓成本和管理费,长期持有原油期货基金的效果往往不佳,它更适合作为短期波段操作或对冲通胀风险的工具,而不是长期的核心资产配置。