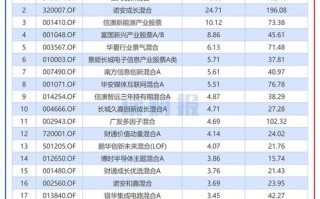

- 银行自身的投资收益率 (从银行作为金融机构的角度)

- 个人银行理财产品的收益率 (从普通储户/投资者的角度)

- 银行存款利率 (最基础的“投资”形式)

银行自身的投资收益率

银行作为一家公司,其核心业务是“吸收存款、发放贷款”,但它也会用一部分资金进行投资,以获取更高的收益,衡量银行自身投资能力的指标主要有以下几个:

(图片来源网络,侵删)

净息差

这是衡量银行传统信贷业务盈利能力的核心指标,可以理解为银行“借钱”和“放钱”之间的价格差。

- 计算公式:

净息差 = (利息净收入) / (平均生息资产总额) - 公式解释:

- 利息净收入:主要是银行贷款利息收入与存款利息支出之间的差额。

- 平均生息资产总额:指银行在一段时间内(如一季度)所有能产生利息的资产(如贷款、债券投资等)的平均余额。

- 通俗理解: 假设银行平均有100亿的资产在赚钱,一年通过这些资产赚了3亿的利息,付了1亿的利息给储户,那么净利息收入就是2亿,净息差就是 2亿 / 100亿 = 2%,这个数字越高,说明银行通过存贷利差赚钱的能力越强。

- 如何查询: 上市银行的季度/年度财务报告都会公布这个数据。

投资收益率

这个指标主要衡量银行作为投资者,其投资组合(如购买的债券、基金、非标资产等)的整体回报水平。

- 计算公式:

投资收益率 = (投资利息收入 + 投资资本利得) / (平均投资资产总额) - 公式解释:

- 投资利息收入:持有债券等资产获得的票息收入。

- 投资资本利得:因为市场利率变化,导致债券等资产价格上涨而产生的收益(或下跌产生的损失)。

- 平均投资资产总额:银行投资组合的平均规模。

- 通俗理解: 银行用一部分钱买了国债、企业债等,这些投资带来的综合回报率就是投资收益率,它反映了银行在非信贷领域的投资表现。

净资产收益率

这是一个衡量银行为股东创造价值能力的终极指标,是投资者最关心的指标之一。

- 计算公式:

净资产收益率 = 净利润 / 平均股东权益 - 公式解释:

- 净利润:银行在扣除所有成本、税收后的最终利润。

- 平均股东权益:股东投入的本钱以及历年累积的利润(净资产)的平均值。

- 通俗理解: 股东投了100亿到银行,一年后银行赚了10亿的净利润,那么ROE就是10%,ROE越高,说明银行用股东的钱赚钱的效率越高,对股东越有吸引力。

个人银行理财产品的收益率

这是我们普通人在银行最常接触到的“收益率”,它和银行的自身投资收益率是两回事。

(图片来源网络,侵删)

七日年化收益率

这个指标非常常见,主要用于衡量货币基金类或现金管理类理财产品的短期波动水平。

- 计算公式:

七日年化收益率 = (过去7天的总收益率 / 7) × 365 × 100% - 特点:

- 是“预期”而非“保证”:它只是根据过去7天的表现推算出全年的收益率,不代表未来的实际收益。

- 波动性:每天都会根据最新的7天数据重新计算,所以会上下浮动。

- 适用产品: 余额宝、零钱通等货币基金,以及银行的各种“T+0”现金管理类理财产品。

到期收益率

这个指标是衡量持有到期的理财产品(如固定收益类、债券类产品)实际收益的关键。

- 计算公式:

到期收益率 = [(到期本息和 - 投资本金) / 投资本金] / (实际持有天数 / 365) × 100% - 特点:

- 是“实际”或“预期”:对于已结束的产品,它是实际收益率;对于未结束的产品,它是基于产品说明书的预期收益率。

- 更准确:它考虑了产品的投资期限,比七日年化更能反映一个完整周期的收益水平。

- 举例:

你买了10万元某银行理财,期限为90天,产品说明书的“预期到期年化收益率”是4.0%,那么90天到期后,你预期的收益大约是:

100,000 × 4.0% × (90 / 365) ≈ 986.30元

业绩比较基准

这是目前银行理财说明书上最常使用的表述,尤其是在“资管新规”之后。

- 特点:

- 不是承诺:银行明确表示,这不是一个承诺的收益率,而是作为衡量产品管理人投资业绩的参考基准。

- 浮动性:产品的最终收益可能高于、等于或低于这个基准。

- 参考价值:它告诉你这款产品的风险和收益大概处于什么水平,帮你选择适合自己的产品。

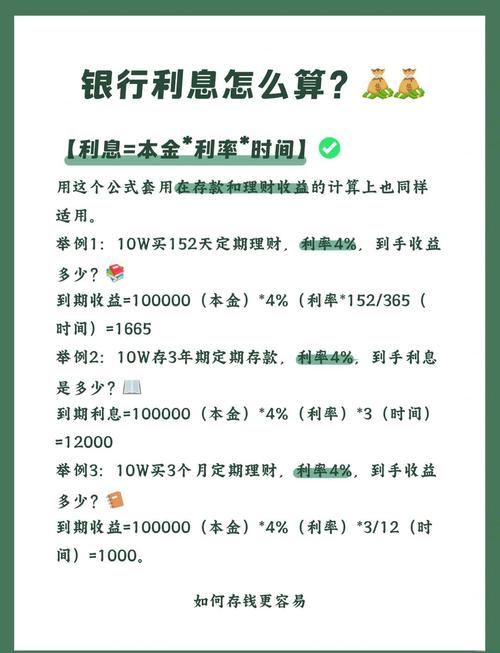

银行存款利率

这是最简单、最基础的“投资”形式,收益确定。

(图片来源网络,侵删)

- 计算公式:

利息 = 本金 × 年利率 × 存款年限 - 特点:

- 刚性兑付:50万以内受存款保险制度保障,本金和利息非常安全。

- 固定收益:利率在存入时就已确定,不受后续市场波动影响。

- 注意: 银会公布挂牌利率,但实际执行中可能会有上浮利率,特别是对大额存单。

总结与对比

| 指标名称 | 计算公式 | 主要用途 | 特点 |

|---|---|---|---|

| 净息差 | 利息净收入 / 平均生息资产 | 衡量银行信贷业务的盈利能力 | 银行核心指标,反映存贷利差 |

| ROE | 净利润 / 平均股东权益 | 衡量银行为股东创造价值的能力 | 投资者最关心的综合指标 |

| 七日年化 | (过去7天总收益/7) × 365 | 衡量现金管理类理财的短期收益 | 浮动、是预期,非承诺 |

| 到期收益率 | (到期本息和-本金)/本金/年限 | 衡量持有到期理财的实际/预期收益 | 更准确,反映一个完整周期 |

| 业绩比较基准 | - | 作为净值型理财的业绩参考 | 不是承诺,浮动性强 |

| 存款利率 | 本金 × 利率 × 年限 | 计算银行存款的利息收益 | 安全、固定、有保障 |

给您的建议:

- 看银行财报:如果你想了解一家银行的投资能力,请关注它的净息差和ROE。

- 买理财产品:在银行买理财时,要仔细阅读产品说明书,区分清楚它是“七日年化”、“到期收益率”还是“业绩比较基准”,并了解产品的风险等级。

- 求稳:如果追求本金安全,就选择银行存款或R1/R2级的低风险理财。

- 求灵活:如果希望资金灵活使用,可以关注货币基金类产品,看它的七日年化收益率。

- 求较高收益:如果能承受一定波动,可以关注债券型或混合型理财,主要参考其业绩比较基准和历史到期收益率。

标签: 银行投资收益率计算公式 银行理财产品收益率类型 银行投资收益率影响因素

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。