需要特别说明的是,虽然其名称为“暂行办法”,但这部法规自2025年8月21日发布以来,一直是整个中国私募基金行业的根本性、纲领性监管文件,确立了私募基金行业的监管框架和核心原则,后续的许多新规(如2025年的《备案须知》、2025年的《备案清单》等)都是在其基础上的细化和补充。

《暂行办法》的出台背景与核心目的

-

背景:

- 在2025年之前,中国的私募基金(特别是“阳光私募”)长期处于监管的“灰色地带”,缺乏统一的法律法规进行规范。

- 随着私募基金行业的快速发展,规模迅速扩大,风险事件也时有发生,亟需将其纳入国家监管体系,以促进行业健康、有序发展。

-

核心目的:

- 规范运作:明确私募基金的法律地位、业务边界和运作要求。

- 防范风险:建立投资者适当性管理、信息披露、风险控制等制度,保护投资者合法权益。

- 促进行业发展:为私募基金行业提供一个清晰、可预期的监管环境,使其成为多层次资本市场的重要组成部分。

《暂行办法》的核心内容解读

《暂行办法》共分为四章,四十四条,我们将其核心要点归纳为以下几个方面:

第一章:总则

- 适用范围:明确了适用于在中国境内,以非公开方式向合格投资者募集资金设立的投资基金,这一定义将私募基金与公募基金(公开向公众募集资金)严格区分开来。

- 监管主体:明确由中国证监会及其派出机构对私募基金业务活动实施监督管理,中国证券投资基金业协会(“基金业协会”,AMAC)履行自律管理职责。

- 监管原则:确立了“适度监管、底线监管”的原则,监管机构主要设定行为底线,不干预基金的投资策略和具体运作,给予市场充分的创新空间。

第二章:合格投资者标准

这是《暂行办法》中最核心、最基础的部分,旨在将风险承受能力与产品风险相匹配。

-

核心定义:

- 私募基金:指在中国境内,以非公开方式向合格投资者募集资金设立的投资基金。

- 非公开方式:不得通过公共媒体(如报纸、电视、互联网等)进行宣传、推介。

- 合格投资者:这是成为私募基金投资人的“门槛”。

-

合格投资者的具体标准(需满足其一):

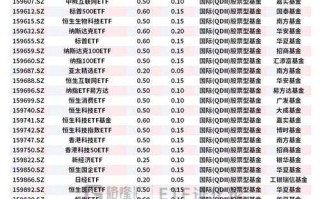

- 机构投资者:

净资产不低于1000万元的单位。

- 个人投资者:

- 金融资产不低于300万元:这里的“金融资产”包括银行存款、股票、债券、基金份额、资产管理计划、信托计划、保险产品、期货权益等。

- 或,最近三年个人年均收入不低于50万元。

- 投资门槛:投资于单只私募基金的金额不低于100万元。

- 机构投资者:

-

特殊要求:

(图片来源网络,侵删)

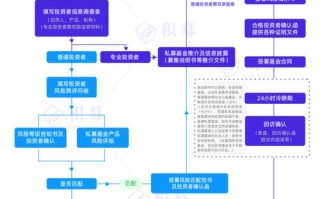

(图片来源网络,侵删)- 投资者应当如实填写风险识别能力和承担能力问卷,基金募集机构需要对投资者的风险识别能力和风险承担能力进行评估。

- 投资者需要承诺“为自己购买”,即为自己获取投资收益,而不是为他人代持。

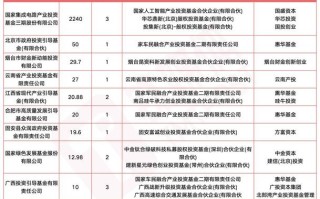

第三章:基金的募集与备案

这一章规定了私募基金从设立到运作的初始流程。

-

募集方式:

- 严格禁止公开宣传、推介,只能通过特定渠道向特定对象进行。

- 募集机构需履行投资者适当性义务,确保投资者是合格投资者,且其风险承受能力与基金产品风险等级相匹配。

-

基金合同:

- 基金合同是约定基金管理人、基金托管人(如有)、基金份额持有人权利义务关系的重要法律文件。

- 合同中必须明确投资范围、投资策略、收益分配、信息披露、风险揭示等关键条款。

-

备案制度(非常重要):

- 私募基金管理人:从事私募基金业务的管理人,必须向基金业协会申请登记。

- 私募基金产品:私募基金募集完毕后,必须向基金业协会办理备案手续。

- 备案≠审批:备案是信息报送行为,而非行政审批,基金业协会对材料的齐备性进行核对,不对基金的投资价值和风险做实质性判断,但未备案的基金不得从事投资活动。

第四章:投资运作

这一章规定了基金成立后的核心运作规则。

-

资金托管:

- 除基金合同另有约定外,私募基金财产应当由基金托管人负责托管,基金托管人是独立的第三方(如银行),负责保管基金资产,监督基金管理人的投资运作。

- 对于完全由基金管理人自有资金承担全部风险的私募基金,可以不进行托管,但需要在合同中明确约定并公告。

-

禁止行为(监管底线):

- “八条底线”:这是监管的核心红线,私募基金管理人不得从事下列行为:

- 向不合格投资者募集资金。

- 承保投资本金、承诺收益或损失。

- 进行商业贿赂。

- 内幕交易、操纵市场。

- 挪用基金财产。

- 进行不公平交易、利益输送。

- 泄露因职务便利获取的未公开信息。

- 从事损害基金财产和投资者利益的其他行为。

- “八条底线”:这是监管的核心红线,私募基金管理人不得从事下列行为:

-

信息披露:

- 基金管理人应当向投资者披露基金信息,包括但不限于:基金净值、主要投资品种、投资者账户信息、重大事项等。

- 信息披露必须真实、准确、完整、及时,不得有虚假记载、误导性陈述或重大遗漏。

《暂行办法》的意义与影响

- 奠定行业基石:首次从国家层面明确了私募基金的合法地位和监管框架,结束了行业长期“野蛮生长”的状态。

- 保护投资者:通过设立严格的合格投资者门槛和投资者适当性管理,将风险意识不足的普通投资者挡在门外,从源头上保护了合格投资者的利益。

- 规范市场秩序:明确了禁止行为,有效遏制了欺诈、内幕交易、利益输送等违法违规行为,净化了市场环境。

- 促进行业发展:清晰的监管规则为私募基金管理人提供了稳定的经营预期,激发了市场活力,使得中国私募基金行业在短短几年内发展成为全球第二大私募市场。

后续发展与现状

虽然《暂行办法》是基石,但监管是动态发展的,近年来,证监会和基金业协会陆续出台了一系列配套规定,对《暂行办法》进行了补充和强化,

- 《私募投资基金备案须知》:细化了产品备案的要求,对“名股实债”、“借贷”、“资金池”等不规范操作进行了严格限制。

- 《关于加强私募投资基金监管的若干规定》(“新规”):于2025年底发布,被称为“私募基金监管的宪法”,进一步重申和强化了底线要求,对关联交易、信息披露、从业人员管理等提出了更高标准。

- 持续的信息报送和检查:基金业协会通过AMBERS系统等要求管理人定期报送信息,并开展日常自律检查和现场检查,确保合规运营。

《私募投资基金监督管理暂行办法》是中国私募基金行业的“出生证明”和“基本法”,它以“合格投资者”为核心,以“非公开募集”为原则,以“备案管理”为基础,以“禁止行为”为底线,构建了“行政监管+行业自律”的监管体系,对于任何希望参与中国私募市场的投资者和从业者而言,深刻理解并遵守《暂行办法》及其后续所有相关规定,是开展业务的第一步,也是最重要的一步。

标签: 私募投资基金暂行办法核心要点解读 私募基金备案登记流程与要求 私募基金投资者适当性管理规则