私募投资基金的投资范围非常广泛,远超普通公众的认知,它不像公募基金那样受到严格限制,而是根据其类型、策略和基金合同约定,可以进行非常灵活和多元化的投资。

(图片来源网络,侵删)

私募基金的投资范围可以分为两大类:私募证券投资基金和私募股权、创业投资基金,还有其他类型的私募基金,如资产配置类等。

私募证券投资基金

这类基金主要投资于公开发行的上市公司股票、债券、期货、期权、基金份额等可以在公开市场上交易的标准化金融资产。

核心投资标的:

- 权益类资产:

- 股票: A股、港股、美股、中概股等全球主要市场的上市公司股票。

- 股票型基金、指数基金(ETF)等: 投资于一篮子股票的基金产品。

- 固定收益类资产:

- 债券: 国债、地方政府债、金融债、企业债、公司债、可转换债券等。

- 资产支持证券: 以信贷资产、应收账款等为基础资产发行的证券。

- 利率互换、信用违约互换等衍生品: 用于对冲风险或进行套利。

- 金融衍生品类资产:

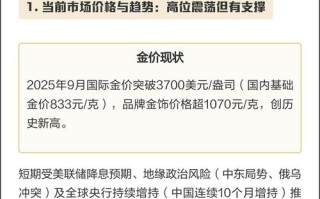

- 商品期货: 如螺纹钢、铁矿石、原油、黄金、农产品等。

- 金融期货: 如股指期货、国债期货等。

- 期权: 股指期权、商品期权等。

- 其他场外衍生品: 如收益互换、场外期权等。

- 现金类资产:

银行存款、货币市场基金等,用于保持流动性或等待投资机会。

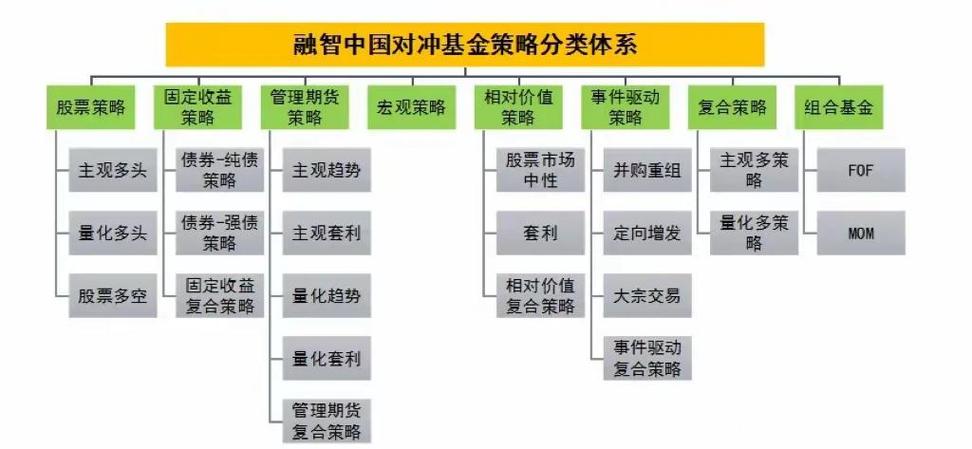

主要投资策略(基于上述标的):

- 多头策略: 传统的买入并持有或积极选股策略,通过预测资产价格上涨来获利。

- 市场中性策略: 同时构建多头和空头头寸,旨在对冲掉市场整体的系统性风险(贝塔风险),只赚取选股的超额收益(阿尔法收益),买入一篮子预期上涨的股票,同时卖出股指期货进行对冲。

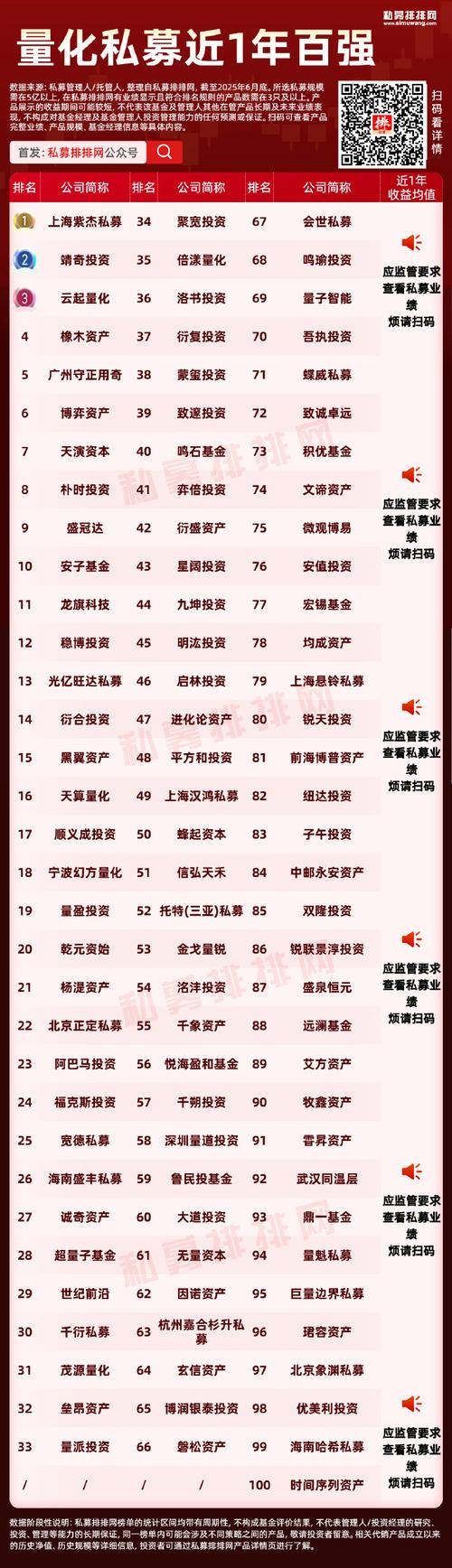

- 量化策略:

- 量化选股: 利用数学模型和计算机程序在海量股票中筛选出有投资价值的股票。

- 套利策略: 寻找不同市场、不同合约或不同资产之间的微小价差进行交易获利,如期现套利、跨期套利、统计套利等。

- CTA策略(管理期货): 主要投资于商品期货和金融期货,通过分析趋势、数据等进行交易。

- 宏观策略: 基于对宏观经济、政策、利率、汇率等全球性因素的判断,进行跨市场、跨资产的配置和交易。

- 事件驱动策略: 投资于因特定事件(如并购重组、破产重组、业绩超预期等)而股价可能出现波动的公司。

私募股权、创业投资基金

这类基金主要投资于非上市公司股权,其投资周期长,风险和潜在回报都较高。

(图片来源网络,侵删)

核心投资标的:

- 未上市企业的股权:

- 初创期/种子期企业: 技术或商业模式尚在验证阶段,风险最高,但潜在回报也最大,这是典型的创业投资基金的投资领域。

- 成长期企业: 产品或服务已被市场初步验证,需要资金扩大规模、拓展市场或进行技术升级,这是成长型基金的重点。

- 成熟期/Pre-IPO企业: 企业规模较大,经营稳定,上市路径清晰,投资目的是在企业上市前进入,分享上市后的估值提升,这是Pre-IPO基金的投资领域。

- 上市公司非公开发行股票(定增): 参与上市公司的定向增发,通常有折扣,锁定期结束后在二级市场卖出获利。

- 管理层收购: 投资于企业的管理层,帮助其收购公司股权。

- 夹层投资: 介于优先债权和普通股权之间的一种投资方式,通常提供次级贷款,同时附带认股权证或股权。

- 不动产: 如商业地产、工业地产、物流仓储等,通过收购、开发、运营、改造或最终出售来获取收益。

主要投资阶段:

- 风险投资: 投资于最早期、最具创新性的企业。

- 私募股权投资: 投资于相对成熟、有稳定现金流的企业,通常包括杠杆收购、成长型投资等。

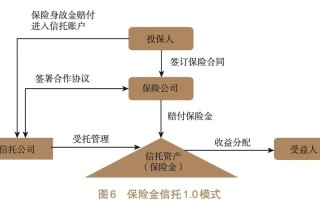

其他类型的私募基金

根据《私募投资基金备案须知》,还有其他几类私募基金:

- 其他类私募投资基金: 主要投资于非标资产,即非公开交易的资产。

- 常见标的: 票据、各类收益权(如基础设施收益权、物业收益权)、应收账款、不良资产等。

- 注意: 监管机构对这类基金的备案非常审慎,要求底层资产清晰、估值公允,风险较高。

- 资产配置类私募投资基金: 这是一种较新的类型,主要采用“FOF/MOM”模式。

- FOF (Fund of Funds): 投资于其他私募基金或公募基金。

- MOM (Manager of Managers): 投资于多个优秀的投资经理,让他们分别管理一部分资金。

- 特点: 不对单一市场或单一资产类别有最低投资比例要求,旨在通过专业的资产配置和投资管理人筛选,实现风险的分散和长期稳健的回报。

总结与关键点

| 基金类型 | 主要投资标的 | 投资特点 | 典型策略/阶段 |

|---|---|---|---|

| 私募证券投资基金 | 标准化金融资产 (股票、债券、期货、期权等) |

流动性相对较好,策略灵活,利用杠杆和对冲工具,风险收益差异大。 | 多头、市场中性、量化套利、CTA、宏观策略等 |

| 私募股权、创业投资基金 | 非上市公司股权 (初创期、成长期、成熟期企业) |

投资周期长(5-10年),流动性差,高风险高回报,深度参与公司治理。 | VC、成长型投资、Pre-IPO、并购、定增等 |

| 其他类私募投资基金 | 非标资产 (票据、收益权、应收账款等) |

底层资产不透明,估值困难,风险较高,监管严格。 | 不定,依赖具体项目 |

| 资产配置类私募投资基金 | 其他基金 (FOF/MOM模式) |

极度分散风险,追求长期稳健回报,对管理人的资产配置能力要求极高。 | FOF、MOM |

重要提示:

- 合同约定是根本: 任何私募基金的投资范围,最终都以基金合同的约定为准,投资者在投资前必须仔细阅读基金合同,了解其明确的投资范围、策略和限制。

- 合格投资者要求: 私募基金的投资门槛很高,要求投资者具备相应的风险识别能力和风险承受能力,且金融资产不低于300万元或最近三年年均收入不低于50万元。

- 高风险属性: 私募基金的投资范围广泛,运用杠杆、衍生品等工具,其净值波动通常远大于公募基金,存在本金损失甚至全部损失的可能。

- 信息不透明: 与公募基金每日披露净值不同,私募基金的净值披露频率较低(通常每周或每月),且其持仓信息不公开,投资者了解其运作情况相对困难。

私募基金的投资范围是“量身定制”的,从公开市场的金融衍生品到非上市公司的股权,几乎无所不包,这也决定了其复杂性和高风险高回报的特性。

(图片来源网络,侵删)

标签: 私募基金可投资范围 私募基金投资标的类型

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。