这是一个非常好的问题,也是很多基金定投新手最关心的问题,选择哪种基金进行定投,直接关系到你未来的投资回报和风险承受能力。

(图片来源网络,侵删)

没有“最好”的基金,只有“最适合你”的基金,选择的关键在于你的投资目标、投资期限和风险承受能力。

下面我将从不同维度为你详细解析,并给出具体的建议。

核心选择:主要定投哪几类基金?

对于基金定投这种长期、分批买入的策略,最适合的基金类型主要有以下三种,它们各有优劣:

指数基金 - 最推荐,最适合绝大多数人

指数基金是追踪特定市场指数(如沪深300、中证500)的基金,它的目标是获得与指数基本一致的收益。

(图片来源网络,侵删)

-

优点:

- 费率低: 管理费和托管费远低于主动型基金,长期下来能省下不少钱。

- 分散风险: 一只基金买入几十甚至几百只股票,避免了“把鸡蛋放在一个篮子里”的风险。

- 永续存在: 只要指数存在,基金就不会清盘,非常稳定。

- 风格稳定: 你清楚地知道自己投资的是什么(大盘股、小盘股等),不会因为基金经理的变更而改变风格。

- 长期收益可期: 从长期看,市场的整体趋势是向上的,指数基金能分享经济增长的红利。

-

缺点:

- 被动跟随: 无论指数涨多跌多,它都只能跟随,无法超越市场(获得超额收益)。

- 牛熊市都一样: 在熊市里,它会跟着市场一起下跌。

-

适合人群: 绝大多数定投者,尤其是投资新手和长期投资者。 它是“懒人投资法”的最佳选择。

-

具体推荐指数:

(图片来源网络,侵删)

(图片来源网络,侵删)- 宽基指数(覆盖面广,最稳健):

- 沪深300指数: 代表中国A股市场规模最大、流动性最好的300家公司,是市场的“压舱石”,适合作为定投的核心底仓。

- 中证500指数: 代表A股市场中剔除沪深300成分股后,总市值排名靠前的500家公司,多为中小盘成长股,波动比沪深300大,长期成长潜力也可能更高。

- 创业板50 / 科创50指数: 代表科技和创新型企业,波动性极大,但长期回报也可能最高。风险承受能力强的投资者可以小额定投。

- 策略/Smart Beta指数(在宽基基础上优化):

- 红利指数: 专门投资那些持续派发高股息的公司,这类公司通常盈利稳定、现金流好,在市场波动时相对抗跌,能提供“收益+分红”的双重回报,非常适合作为稳健型定投的选择。

- 基本面指数: 不按市值,而是按公司的营业收入、现金流、分红、净资产等基本面指标来加权,理论上能选出更“优质”的公司,长期表现可能优于传统市值加权指数。

- 宽基指数(覆盖面广,最稳健):

主动型基金 - 需要花更多精力研究

由基金经理主动管理,试图通过选股、择时等操作来获得超越市场平均水平的收益。

-

优点:

- 追求超额收益: 如果遇到一位优秀的基金经理,有可能获得远超指数的回报。

- 风格灵活: 基金经理可以根据市场变化调整投资策略。

-

缺点:

- 依赖基金经理: 基金的业绩与基金经理个人能力强相关,一旦“奔私”(离职),基金表现可能大变。

- 费率高: 管理费通常比指数基金高1%左右,长期侵蚀收益。

- 风格漂移: 为了追求短期业绩,基金经理可能会改变投资策略,偏离你最初的选择。

- “冠军魔咒”: 上一年度业绩冠军的基金,下一年度表现往往不尽如人意。

-

适合人群: 有一定投资经验,愿意花时间研究和筛选基金经理,且对超额收益有较高追求的投资者。

-

如何选择:

- 看基金经理: 选择从业时间长(最好穿越牛熊)、历史业绩稳定、投资理念清晰的基金经理。

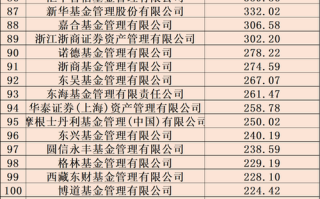

- 看基金公司: 选择实力雄厚、投研体系强大的基金公司。

- 看历史业绩: 拉长时间看(3年、5年),不仅要看牛市,更要看熊市和震荡市中的回撤控制能力。

债券基金 - 用于降低整体风险

主要投资于国债、金融债、企业债等固定收益类资产。

-

优点:

- 风险较低: 波动远小于股票型基金,是资产配置中的“稳定器”。

- 收益稳健: 提供相对稳定、可预期的收益。

-

缺点:

- 收益天花板低: 长期收益率通常低于股票型基金。

- 存在利率风险: 当市场利率上升时,债券价格通常会下跌。

-

适合人群:

- 风险厌恶型投资者: 可以将大部分资金定投债券基金。

- 资产配置需求: 对于投资股票型基金的投资者,可以配置一部分债券基金来平衡整体组合的风险。

不同投资者的“定投基金”配置建议

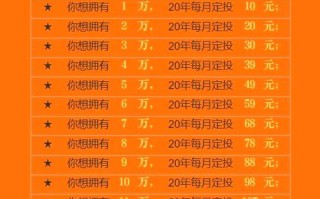

结合你的个人情况,可以参考以下几种经典的配置方案:

新手稳健型(懒人首选)

- 目标: 获取市场平均收益,长期稳健增值。

- 配置: 80% 沪深300指数基金 + 20% 中证500指数基金

- 说明: 沪深300提供稳定的基本盘,中证500增加成长性和进攻性,这是最经典、最不容易出错的组合。

均衡配置型(进阶选择)

- 目标: 在控制风险的前提下,追求更高一些的回报。

- 配置: 50% 沪深300指数基金 + 30% 中证500指数基金 + 20% 红利指数基金

- 说明: 在方案一的基础上,加入了红利指数,红利指数的“抗跌”特性可以在市场下跌时提供缓冲,让组合更稳健。

积极成长型(高风险高回报)

- 目标: 不惧怕短期波动,追求长期高收益。

- 配置: 40% 沪深300指数基金 + 30% 中证500指数基金 + 20% 创业板50指数基金 + 10% 科创50指数基金

- 说明: 大幅增加了高成长性、高波动性的科技类指数基金占比,这需要你有较强的风险承受能力和长期持有的耐心。注意: 高科技指数基金的比例不宜过高,否则账户波动会非常大。

保守型(追求本金安全)

- 目标: 获取略高于银行存款的稳健收益,不追求高增长。

- 配置: 70% 纯债基金 + 30% 沪深300指数基金

- 说明: 以债券基金为主,定投少量指数基金来博取一些权益类资产的收益,整体风险可控。

定投基金选择的核心原则

- 长期坚持是王道: 定投的魅力在于在市场下跌时买入更多便宜份额,摊薄成本,如果因为短期亏损而停止,就前功尽弃了,请至少做好坚持3-5年的准备。

- 选择波动大的基金: 定投最适合“高波动”的资产,因为市场下跌时,定投能帮你“捡便宜筹码”,像沪深300、中证500这类指数基金就比债券基金更适合定投。

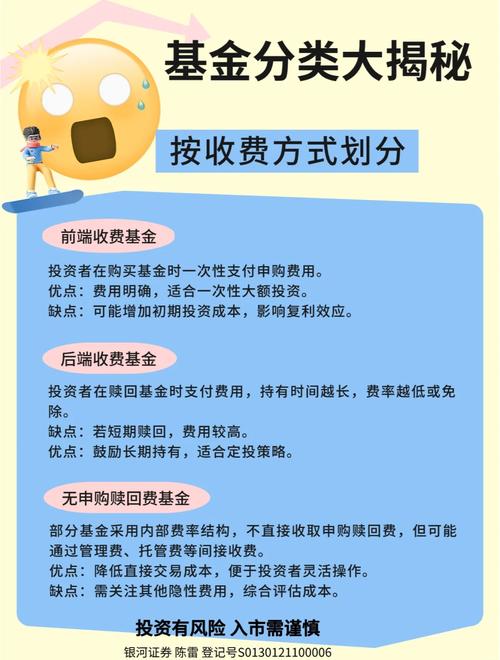

- 费率越低越好: 长期投资下来,0.5%的管理费差异,最终收益可能相差巨大,在同等条件下,优先选择费率低的指数基金。

- 定期审视和再平衡: 每半年或一年检查一下你的基金组合,如果某类资产涨得太多,占比过高,可以适当卖出,买入占比过低的资产,让组合回到你最初设定的比例,这就是“再平衡”。

- 如果你是新手,或不想花太多精力研究,直接选指数基金。 从沪深300开始,是最稳妥的选择。

- 如果你追求简单稳健,可以配置“沪深300 + 中证500”。

- 如果你风险承受能力高,想博取更高收益,可以加入“创业板50”等科技指数,但务必控制比例。

- 无论选择哪种,核心都是长期坚持,不要因为市场短期波动而轻易放弃。

希望这份详细的指南能帮助你做出最适合自己的选择!

标签: 基金定投新手选基 定投稳健型基金推荐 长期定投最佳基金类型

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。