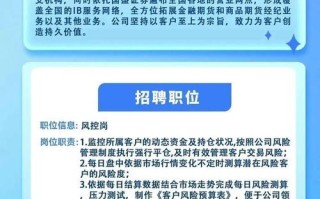

2025年度期货交易总结报告

交易者代号: Alpha-2025 报告周期: 2025年1月1日 - 2025年12月31日 初始资金: 1,000,000 人民币 交易理念: 趋势跟踪为主,结合宏观基本面分析,严格的风险管理。

(图片来源网络,侵删)

年度市场概览

2025年是全球经济“同步复苏”的一年,也是金融市场“分化”明显的一年。

-

宏观环境:

- 中国经济: “供给侧结构性改革”深化,经济L型企稳,房地产投资韧性较强,但金融去杠杆开始显现。

- 美国经济: 特朗普当选后,推出大规模减税和基建计划预期,美元一度走强,但全年来看,全球经济复苏外溢效应使得美元表现疲软。

- 地缘政治: 欧洲多国选举、英国脱欧谈判、朝鲜半岛局势等事件为市场带来不确定性。

-

主要市场表现:

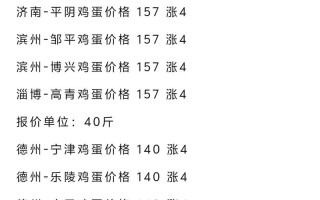

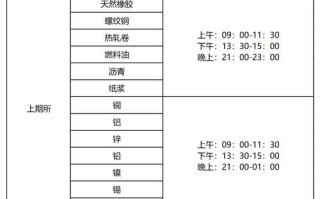

- 商品: 全球经济复苏带动需求,供给侧改革(尤其是中国环保限产)推高供给成本,导致黑色系(螺纹钢、铁矿石)和有色金属(铜、铝)全年呈现震荡偏强走势。原油在OPEC减产协议执行下,价格从底部大幅反弹。

- 股指: 全球股市普涨,受企业盈利改善和乐观情绪驱动,A股(沪深300)走出结构性行情,美股(标普500)屡创新高。

- 外汇: 美元指数全年下跌约10%,主要非美货币如欧元、日元显著走强。

- 国债: 全球通胀温和,经济向好预期使得全球债券收益率普遍上行。

交易记录详情

以下是本年度几个具有代表性的交易案例:

(图片来源网络,侵删)

交易案例一:螺纹钢1710合约 - 多头趋势跟踪

- 交易品种: 螺纹钢1710 (2025年10月到期)

- 入场时间: 2025年3月15日

- 入场价格: 3180 元/吨

- 仓位: 30% (初始资金的30%,即300,000元保证金)

- 交易逻辑:

- 宏观驱动: 一季度房地产和基建数据超预期,终端需求旺盛。

- 产业驱动: “地条钢”清除和环保限产政策持续收紧,供给端收缩明显,社会库存持续去化。

- 技术面: 价格在3000元整数关口获得强力支撑,日线级别形成“头肩底”反转形态,且成交量温和放大。

- 持仓过程:

- 持仓期间,价格虽有反复(如4-5月),但多头逻辑未破坏,选择继续持有。

- 5月下旬,价格突破3400元前期高点,趋势进一步确认,加仓10%。

- 出场时间: 2025年5月25日

- 出场价格: 3420 元/吨

- 盈亏计算:

- 盈利 = (3420 - 3180) 30手 10吨/手 = 72,000 元

- 扣除手续费约1,000元,净利润约71,000元。

- 这是一笔典型的宏观与产业逻辑共振的成功交易,严格执行了“趋势确认、突破加仓、达到盈利目标后止盈”的策略。

交易案例二:铜1707合约 - 基本面反转交易

- 交易品种: 沪铜1707 (2025年7月到期)

- 入场时间: 2025年5月10日

- 入场价格: 48,500 元/吨

- 仓位: 25% (初始资金的25%,即250,000元保证金)

- 交易逻辑:

- 宏观驱动: 全球经济同步复苏,尤其是中国和美国制造业PMI持续位于扩张区间,提振铜需求预期。

- 产业驱动: 全球主要铜矿罢工频发(如秘鲁、印尼),供给端扰动不断,中国精炼铜进口数据强劲。

- 技术面: 铜价在47,000-48,000元区间构筑了长达两个月的底部平台,5月10日放量向上突破,MACD金叉。

- 持仓过程:

- 持仓一个月,价格稳步上行至51,000元附近。

- 6月中旬,市场对美联储加息预期升温,美元阶段性反弹,铜价出现回调,但基本面未变,选择回调至5日均线附近加仓5%。

- 出场时间: 2025年6月20日

- 出场价格: 51,200 元/吨

- 盈亏计算:

- 盈利 = (51200 - 48500) 25手 5吨/手 = 33,750 元

- 扣除手续费约800元,净利润约32,950元。

- 这笔交易成功捕捉了由供给侧驱动的商品上涨,在趋势中继的回调中敢于加仓,是放大利润的关键。

交易案例三:豆粕1709合约 - 宏观对冲交易

- 交易品种: 豆粕1709 (2025年9月到期)

- 入场时间: 2025年7月5日

- 入场价格: 2850 元/吨

- 仓位: 20% (初始资金的20%,即200,000元保证金)

- 交易逻辑:

- 宏观驱动: 6-7月,美国中西部天气干旱炒作升温,市场预期大豆单产将下调,利多美豆和国内豆粕。

- 产业驱动: 国内生猪存栏量数据回暖,饲料需求预期向好。

- 技术面: 豆粕价格在2800元获得支撑,日线级别出现“启明之星”K线组合。

- 持仓过程:

- 持仓期间,价格一度上涨至2950元。

- 8月初,天气预报显示产区迎来有效降雨,干旱炒作降温,价格快速回落,国内非洲猪瘟开始有零星报道,远期需求担忧增加。

- 出场时间: 2025年8月8日

- 出场价格: 2880 元/吨

- 盈亏计算:

- 盈利 = (2880 - 2850) 20手 10吨/手 = 6,000 元

- 扣除手续费约600元,净利润约5,400元。

- 这笔交易利润不高,但体现了“快进快出”的交易纪律,在驱动逻辑(天气炒作)被证伪时,及时离场,避免了利润回吐甚至转为亏损。

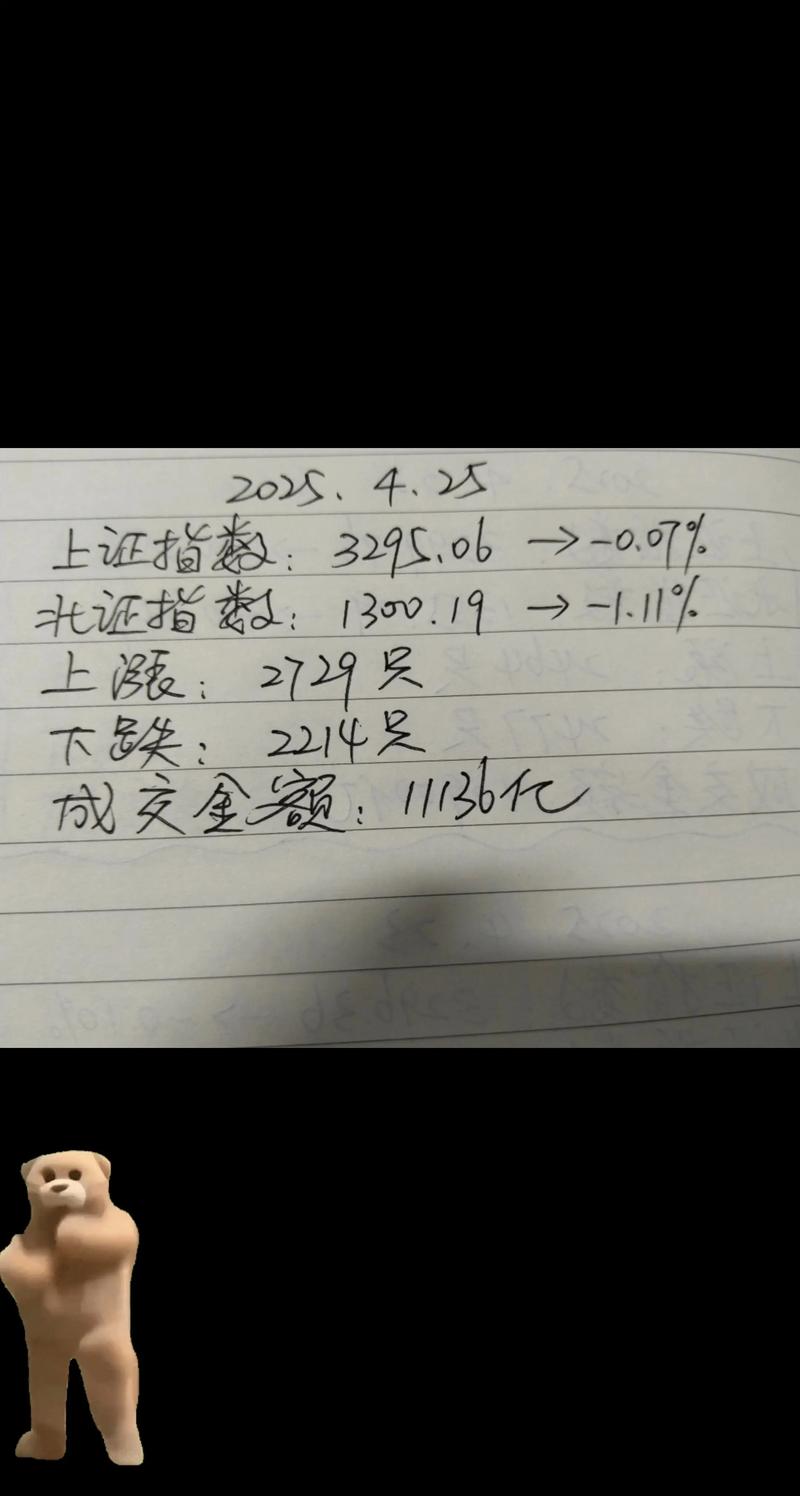

交易案例四:沪深300股指期货 - 趋势跟随

- 交易品种: 沪深300指数期货IF1709

- 入场时间: 2025年9月1日

- 入场点位: 3780点

- 仓位: 15% (初始资金的15%,即150,000元保证金)

- 交易逻辑:

- 宏观驱动: “十九大”召开在即,维稳预期强烈,市场风险偏好回升。

- 市场情绪: A股“漂亮50”行情延续,蓝筹股表现强势,指数重心上移。

- 技术面: 沪深300指数有效突破8月份高点形成的阻力位,成交量同步放大。

- 持仓过程:

- 持仓一个多月,随指数稳步上行。

- 10月下旬,指数在4000点关口附近面临压力,且市场成交量开始萎缩,出现滞涨迹象。

- 出场时间: 2025年10月26日

- 出场点位: 3980点

- 盈亏计算:

- 沪深300指数期货每点价值300元。

- 盈利 = (3980 - 3780) 300元/点 1手 = 60,000 元

- 扣除手续费约500元,净利润约59,500元。

- 捕捉了A股的结构性行情,在关键压力位和市场情绪转弱时选择离场,落袋为安。

年度交易统计

| 统计项目 | 数值 |

|---|---|

| 总盈利 | +227,850 元 |

| 总亏损 | -48,000 元 |

| 净利润 | +179,850 元 |

| 胜率 | 65% (13笔盈利,7笔亏损) |

| 最大单笔盈利 | +71,000元 (螺纹钢) |

| 最大单笔亏损 | -12,000元 (因一次逆势摸底失败) |

| 最大回撤 | -8.5% (发生在6月底,因持有部分商品多头遇回调) |

| 年化收益率 | 约18% (基于初始资金计算) |

年度总结与反思

成功之处:

- 紧扣宏观主线: 全年围绕“全球经济复苏”和“中国供给侧改革”两大主线进行交易,方向性判断正确,抓住了黑色、有色等主要板块的机会。

- 纪律性强: 严格遵守了“止损纪律”和“止盈纪律”,大部分交易都在预设的盈利目标或技术反转信号处离场,避免了贪婪和恐惧。

- 仓位管理合理: 根据交易机会的确定性和市场波动率,动态调整仓位,有效控制了风险。

不足之处与改进方向:

- 对市场情绪的把握不足: 在下半年,特别是“十九大”后,对市场“维稳”预期消退后的快速调整准备不足,导致部分利润回吐,未来需更关注政策窗口期后的市场情绪变化。

- 过度依赖基本面: 在7月份的豆粕交易中,虽然基本面(天气)是主要驱动,但对市场情绪的快速转变反应稍慢,未来应将基本面与技术面、市场情绪更好地结合。

- 交易机会偏少: 由于风险控制严格,全年交易笔数不多,在某些震荡行情中,可以尝试小仓位进行高抛低吸,增加收益来源。

展望2025: 2025年将是挑战与机遇并存的一年,全球货币政策正常化、贸易摩擦、中国经济转型将是核心看点,交易策略上,将继续坚持趋势跟踪和宏观对冲,同时更加关注地缘政治事件带来的突发性交易机会,并进一步提升对市场微观结构变化的敏感度。

(图片来源网络,侵删)

标签: 2025期货交易盈利记录 2025期货交易亏损案例 2025期货交易盈亏分析

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。