核心摘要

2025年股指期货新规的核心是“放松限制,恢复功能,加强监管”,与2025年严厉的“收紧”政策相比,2025年的新规主要在保证金、手数、交易时段三个方面进行了放宽,旨在恢复股指期货作为风险管理工具的功能,同时防范市场过度投机。

新规出台的背景

要理解新规,必须先了解2025年发生了什么。

- 2025年股市异常波动:2025年中国A股市场经历了剧烈的“股灾”,市场恐慌情绪蔓延,大量股票出现千股跌停。

- “恶意做空”的指责:当时,一种普遍的观点认为,股指期货市场的过度投机和“恶意做空”是加剧股市暴跌的重要原因,部分机构和个人利用股指期货进行大规模卖出,对现货市场造成了巨大压力。

- 严厉的收紧措施:为遏制市场恐慌和“做空”行为,中国金融期货交易所(中金所)在2025年9月和10月,连续出台了一系列极其严格的限制措施,被称为“史上最严”的股指期货新规,这些措施包括:

- 保证金比例大幅提高:从10%左右提高到40%-50%。

- 交易手数严格限制:单个账户单日开仓交易量限制在10手以内。

- 平今仓手续费极高:当天开仓当天平仓的交易手续费高达万分之二十三,几乎扼杀了日内交易。

- 交易时段缩短:比现货市场晚开盘15分钟,早收盘15分钟。

这些措施虽然在当时起到了稳定市场、抑制投机的作用,但也严重打击了市场的流动性,使得股指期货失去了价格发现和风险对冲的核心功能,变成了一个“有价无市”的工具,许多套期保值的企业无法有效管理风险,市场效率低下。

2025年股指期货新规的主要内容

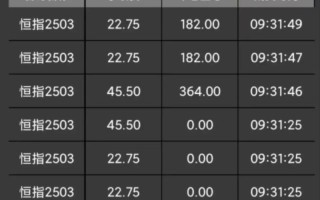

经过近两年的观察和评估,市场环境趋于稳定,监管层认为可以逐步放松限制,恢复市场功能,2025年2月16日,中金所发布了调整股指期货交易保证金、交易手续费和持仓标准的通知,主要调整如下:

交易保证金比例下调

- 调整前(2025年9月后):

- IF(沪深300)、IH(上证50)、IC(中证500)三大股指期货合约的最低交易保证金比例均为30%。

- 调整后(2025年2月):

- IF、IH合约:最低交易保证金比例由30%下调至20%。

- IC合约:最低交易保证金比例由30%下调至15%。

- 影响分析:

- 降低交易成本:保证金比例降低意味着投资者进行同样规模的交易,所需的资金量减少了,这大大降低了交易门槛,提高了资金使用效率。

- 提升市场流动性:较低的保证金吸引了更多资金和参与者进入市场,增加了交易活跃度,改善了流动性。

交易手数限制放宽

- 调整前(2025年9月后):

- 单个客户在单个产品上的单日开仓交易量不得超过10手。

- 调整后(2025年2月):

- 单个客户在单个产品上的单日开仓交易量由10手提高至20手。

- 套期保值交易和套利交易的开仓数量不受此限制。

- 影响分析:

- 满足大额交易需求:对于需要进行大规模风险对冲的机构投资者(如基金、保险、券商)和套利者来说,20手的限制能够更好地满足其交易需求。

- 促进市场功能发挥:套期保值和套利是市场健康运行的重要组成部分,放宽限制有助于这些策略的实施,使期现价格关系更趋合理。

平今仓交易手续费下调

- 调整前(2025年9月后):

- 平今仓交易手续费(即当天开仓当天平仓的费用)极高,例如IF合约高达万分之二十三(23/10000)。

- 调整后(2025年2月):

- 平今仓交易手续费大幅降低,调整为万分之九点一五(9.15/10000)。

- 非当日开仓平仓的交易手续费由万分之零点二三(0.23/10000)调整为万分之三点四五(3.45/10000)。

- 影响分析:

- 恢复日内交易活力:高昂的平今仓费用几乎消灭了日内交易,调整后,日内交易的成本大幅降低,重新吸引了短线交易者和高频策略参与者,进一步提升了市场流动性。

- 平衡不同交易策略:新规对短线和中长线交易的成本进行了重新平衡,鼓励更多元的交易策略共存。

交易时段调整(后续跟进)

- 调整前:股指期货交易时段比A股现货市场晚开盘15分钟,早收盘15分钟。

- 调整后(2025年9月1日):

- 早开盘:股指期货交易时间由9:30提前至9:15,与A股现货市场同步开盘。

- 晚收盘:股指期货交易时间由15:00延长至15:05,增加了5分钟的收盘集合竞价时间。

- 影响分析:

- 提升价格发现效率:与现货市场同步开盘,使得期货价格能够更快地反映开盘前的信息,提高了价格发现的效率。

- 方便风险管理:延长收盘时间,特别是增加集合竞价,使得投资者在收盘前有更多机会调整仓位,更好地管理当日风险。

新规的影响与意义

- 市场流动性显著改善:保证金降低、手数增加、手续费下调,直接导致了股指期货成交量和持仓量的回升,市场重新变得活跃。

- 恢复核心功能:市场流动性的改善,使得股指期货的价格发现和风险对冲功能得以逐步恢复,企业和投资者可以利用它来对冲股票组合的风险,管理市场波动。

- 优化投资者结构:新规吸引了更多机构投资者和专业交易者回归,优化了市场参与者结构,使市场更加理性和成熟。

- 释放积极信号:这次调整向市场释放了监管层市场化、法治化改革的积极信号,增强了市场对中国金融市场的信心。

- 回归常态,但监管仍在:虽然放松了限制,但监管并未放松,相比2025年之前,交易成本和门槛仍然高于正常水平,体现了“放得开,管得住”的监管思路。

2025年的股指期货新规,是中国资本市场从“应急式”严厉监管向“常态化”市场管理转变的重要标志,它并非简单的“开闸放水”,而是在稳定市场、防范风险的前提下,审慎、有序地恢复市场功能,这次调整成功地盘活了股指期货市场,使其重新成为A股市场不可或缺的风险管理工具,为中国资本市场的健康发展奠定了更坚实的基础。

标签: 2025股指期货新规调整要点 2025股指期货交易规则变动 2025股指期货新规解读与分析