几乎没有一家上市公司会直接在其主营业务中写明“我们做股指期货交易”,因为对于绝大多数公司而言,股指期货是一种风险管理工具,而非主营的利润来源。

与股指期货相关的上市公司,主要可以分为以下几大类:

第一类:核心中介机构(券商/期货公司)

这是与股指期货关系最直接、最紧密的公司,它们是市场的组织者、做市商和风险管理服务提供者。

业务模式:

- 经纪业务: 为个人和机构客户提供股指期货的开户、交易通道服务,赚取佣金,这是最基础的业务。

- 做市业务: 作为流动性提供者,同时报出买入价和卖出价,促进市场交易,赚取买卖价差,对资本和风险管理能力要求很高。

- 自营业务: 使用自有资金进行股指期货的套利、投机或对冲交易,以获取投资收益,这是利润的重要来源之一,但风险也较高。

- 风险管理业务(IB业务): 为客户提供研究、咨询和风险管理方案,是经纪业务的延伸。

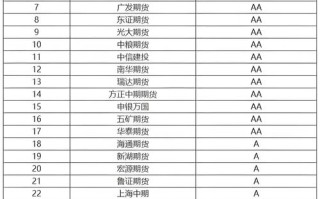

相关上市公司:

证券公司(券商): 券商是股指期货市场最主要的参与者,拥有最全面的业务资质,它们通过其全资或控股的期货子公司开展相关业务。

- 中信证券 (600030.SH): 国内综合实力最强的券商之一,其期货子公司(中信期货)是行业龙头,在股指期货的各个业务领域都占据领先地位。

- 国泰君安 (601211.SH): 另一家综合实力顶尖的券商,其期货子公司(国泰君安期货)同样是行业巨头,业务规模庞大。

- 华泰证券 (601688.SH): 以科技驱动和财富管理见长,其期货子公司(华泰期货)业务发展迅速,在机构客户服务方面优势明显。

- 招商证券 (600999.SH): 综合实力强劲的券商,其期货子公司(招商期货)在风险管理领域有深厚积累。

- 中金公司 (601995.SH): 以投行业务见长,服务高端机构客户,其期货业务也聚焦于机构客户的复杂交易和风险管理需求。

- 其他头部券商: 如申万宏源、银河证券、海通证券、东方证券等,其期货子公司也都是市场的重要参与者。

期货公司: 虽然大部分期货公司是非上市公司,但也有一些大型期货公司是上市公司或上市公司的核心子公司。

- 中国中期 (000996.SZ): 这是最典型的“期货概念股”,其控股的“中期期货”是国内老牌的期货公司,直接参与股指期货市场,需要注意的是,其股价更多受“期货概念”影响,实际业务占比需要具体分析。

- 瑞达期货 (002961.SZ): 深圳上市的期货公司,是少数几家上市的期货公司之一,其主营业务就是期货经纪、资产管理等,直接受益于股指期货等金融期货市场的发展。

第二类:机构投资者(基金、保险、QFII等)

这些是股指期货的主要使用者,它们利用股指期货进行风险对冲、资产配置和套利。

业务模式:

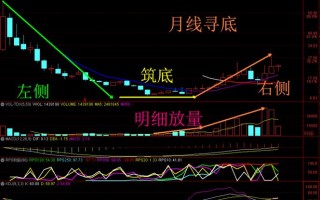

- 风险对冲: 这是它们最核心的用途,当股票市场下跌时,它们可以通过卖出股指期货来对冲其股票组合下跌的风险,公募基金的“量化对冲”策略就是典型代表。

- 指数增强/套利: 通过股指期货和一篮子股票之间的价差进行套利交易,或构建指数增强组合。

- 资产配置: 在看好市场时,利用股指期货的杠杆效应快速建仓;在不看好市场时,可以先卖出股指期货,再逐步调整股票仓位,提高资金使用效率。

相关上市公司: 这些公司本身不直接“做”股指期货,但其业绩表现与股指期货市场的活跃度高度相关。

- 公募基金公司: 如易方达、华夏基金、嘉实基金、南方基金等,虽然它们不是上市公司,但它们管理的基金规模和业绩,直接反映了市场对股指期货等工具的需求,当市场波动加剧时,对冲需求上升,这些公司的量化对冲产品会更有吸引力。

- 保险公司: 如中国平安 (601318.SH)、中国人寿 (601628.SH) 等,保险公司持有大量股票资产,是股指期货天然的潜在对冲需求方,股指期货市场的成熟,为它们提供了有效的风险管理工具,有助于其长期稳健经营。

- 私募基金: 许多量化私募基金是股指期货的深度参与者,尤其是市场中性策略基金,它们的存在本身就是股指期货市场流动性的重要组成部分。

第三类:IT系统与技术服务商

这些公司为股指期货市场提供交易、清算、风控等软硬件支持。

业务模式:

- 交易系统开发与维护: 为交易所、券商、期货公司提供高速、稳定的交易系统。

- 行情数据服务: 提供实时、准确的期货和股票行情数据。

- 风险管理系统: 开发用于监控和管理市场风险、信用风险的软件系统。

相关上市公司:

- 恒生电子 (600570.SH): 国内金融IT领域的绝对龙头,其交易系统(如UF3.0)被绝大多数券商和期货公司采用,深度参与股指期货等所有金融衍生品市场的后台基础设施建设。

- 顶点软件 (603383.SH): 另一家重要的金融IT服务商,在券商和期货核心交易系统领域也有很强的竞争力。

- 上海钢联 (300226.SZ): 虽然以大宗商品信息闻名,但其“我的钢铁网”等平台也提供金融衍生品的数据和分析服务,与股指期货市场生态相关。

第四类:概念性或间接相关公司

这类公司与股指期货的关系相对间接,或者更多是市场赋予的“概念”。

高频交易/量化投资公司:

- 九泰基金 (未上市): 作为一家公募基金,九泰基金在量化投资领域有较深的布局,其产品可能会使用股指期货,虽然它本身不是上市公司,但代表了这类投资机构的趋势。

- 一些涉足量化私募的上市公司: 上市公司如果通过子公司或参股的方式涉足高频交易或量化私募领域,理论上与股指期货市场相关,但这种情况较少且信息披露有限。

受股指期货政策影响的敏感公司:

- 券商板块整体: 如前所述,股指期货市场的活跃度(成交量、持仓量)直接关系到券商的经纪业务和自营业务收入,整个券商板块的股价都会对股指期货的政策变动(如手续费调整、保证金比例调整、交易限制等)做出反应。

- 典型事件: 2025年后,为抑制市场过度投机,监管层曾大幅提高股指期货交易保证金、平今仓手续费并限制开仓数量,导致市场成交量急剧萎缩,券商股也因此承压,此后政策逐步放松,市场回暖,券商股也随之受益。

总结与投资逻辑

| 类别 | 核心逻辑 | 代表公司 |

|---|---|---|

| 核心中介(券商/期货) | 最直接受益者,股指期货成交量上升,直接带动其经纪佣金和自营业务收入。 | 中信证券、国泰君安、华泰证券、中国中期、瑞达期货 |

| 机构投资者(基金/保险) | 深度使用者,其业务模式依赖于股指期货等衍生品工具,市场成熟度提升对其是长期利好。 | 中国平安、中国人寿(作为需求方);易方达、华夏基金(作为产品提供方) |

| IT服务商 | 基础设施提供者,市场发展离不开稳定、高效的IT系统支持。 | 恒生电子、顶点软件 |

| 概念/间接相关 | 板块性机会,股指期货政策或市场情绪的变化,会影响整个券商板块甚至相关概念股的估值。 | 整个券商板块 |

给投资者的建议:

- 区分“直接相关”与“概念炒作”:投资时应重点关注那些真正从股指期货市场发展中获取核心利润的头部券商和上市期货公司,而不是追逐那些只有概念、缺乏实质业务支撑的“伪期货概念股”。

- 关注市场活跃度指标:分析股指期货的成交量、持仓量、成交额等数据,是判断相关公司(尤其是券商)未来业绩的重要先行指标。

- 关注政策导向:监管政策是影响股指期货市场短期波动的最大变量,政策的收紧或放松会直接改变市场生态和参与者的盈利模式。

- 长期视角:对于核心中介机构,随着中国资本市场对外开放和金融衍生品市场的不断成熟,股指期货等工具的重要性只会越来越高,长期看好头部券商的配置价值。

标签: 股指期货概念股 期货公司上市公司名单 参与股指期货交易的上市公司