下面我将从道、法、术、器四个层面,系统地阐述期货交易持续盈利的智慧。

道:心法与认知(交易的灵魂)

“道”是交易的根本,是内在的哲学和世界观,没有正确的“道”,任何“术”都是空中楼阁。

敬畏市场,承认不确定性

这是所有智慧的基石,市场是混沌的、非理性的,由无数参与者的情绪和资金流动构成,你必须深刻认识到:

- 你无法预测市场:任何声称能准确预测明天涨跌的人,要么是骗子,要么是幸运的傻瓜,你的任务不是预测,而是应对。

- 风险永远第一位:在入场之前,首先要考虑的是“如果我错了,我能亏多少?”,而不是“我能赚多少?”。

- 市场永远是对的:如果你的单子亏损了,不要抱怨市场,而是反思自己的判断或策略哪里出了问题。

概率思维,而非确定性思维

持续盈利不是靠单次交易的成败,而是靠建立一个长期为正的期望值系统。

- 放弃“圣杯”幻想:不存在100%胜率的系统,你的交易系统应该是在多次交易后,盈利总额大于亏损总额。

- 关注盈亏比和胜率:一个成功的系统,要么是高胜率(但盈亏比可能不高),要么是高盈亏比(但胜率可能不高),或者两者兼有,你需要找到适合自己的平衡点。

- 像赌场老板一样思考:赌场老板不知道每一轮赌局的输赢,但他通过微小的概率优势(庄家优势)确保长期稳定盈利,你的交易系统就是你的“庄家优势”。

长期主义,复利思维

交易是一场马拉松,不是百米冲刺。

- 放弃一夜暴富的幻想:追求暴利是导致过度交易和重仓的头号杀手。

- 追求稳定的增长:目标应该是让资本曲线平滑、持续地向上增长,哪怕每月只有5%-10%的稳定增长,长期下来也是惊人的数字。

- 时间是你的朋友:只要你的系统是正期望值,时间越长,复利效应越明显。

法:策略与系统(交易的骨架)

“法”是指导你交易的原则和规则体系,它将你的“道”转化为可执行的行动。

建立并坚守自己的交易系统

一个完整的交易系统必须明确以下几点,并且像机器人一样执行:

- 入场信号:基于什么指标、形态或逻辑开仓?(突破20日新高、MACD金叉、价格测试支撑位等)

- 出场信号:

- 止损:在什么价格必须无条件离场?(这是系统的生命线,必须明确)

- 止盈:在什么价格获利了结?(可以固定盈亏比,也可以移动止损)

- 仓位管理:单笔交易投入多少资金?(总资金的1%-2%,或根据ATR动态调整)

专注少数品种,做精做透

不要试图交易所有期货品种。

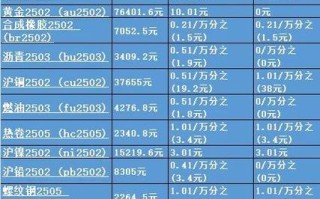

- 选择流动性好、趋势性强的品种:如螺纹钢、原油、黄金、股指等。

- 深入研究:深入理解你选择品种的产业链、供需关系、季节性规律和主要影响因素。

- 只做你熟悉的“图形”:当市场出现你熟悉的、符合你系统规则的形态时,才出手,像狙击手一样,耐心等待最佳时机。

顺势而为,逆势而为的代价

- 趋势是你的朋友:在上升趋势中,只找机会做多;在下降趋势中,只找机会做空,不要试图去摸顶抄底,这是最容易导致巨大亏损的行为。

- 区分趋势和震荡:你的系统需要能识别当前市场是处于趋势行情还是震荡行情,震荡行情中,趋势策略会反复止损,此时应减少交易或采用不同的策略。

术:执行与风控(交易的血肉)

“术”是交易过程中的具体操作和技巧,是连接“道”与“法”的桥梁。

铁血的纪律

这是最难,也是最核心的一环。

- 无条件执行止损:止损不是亏损,而是交易的成本,是为防止小亏损变成巨大亏损的保险,一旦价格触及预设的止损位,立即、毫不犹豫地平仓。

- 不因情绪化交易:亏损后急于“扳回一城”(报复性交易),盈利后变得贪婪(不止盈,希望赚更多),都是交易的大忌,把交易交给系统,把情绪交给纪律。

- 计划你的交易,交易你的计划:每天开盘前,做好当天的交易计划,包括可能交易的品种、入场点、止损位和止盈位,盘中只负责执行计划。

精细化的仓位管理

仓位管理决定了你在市场中的生死。

- 凯利公式(思想应用):最优的仓位大小与你的胜率和盈亏比相关,虽然现实中很少直接使用凯利公式(风险过高),但它告诉你:高胜率+高盈亏比=可以重仓;低胜率+低盈亏比=必须轻仓。

- 金字塔加仓:只有在初始仓位盈利的情况下,才可以考虑在回调时逐步加仓,绝不在亏损时加仓(马丁格尔策略),这是通往破产的捷径。

- 永远不要满仓:保留一部分现金,既可以应对保证金追缴,也可以在机会出现时有子弹补仓。

持续复盘与迭代

市场在变,你的系统也需要进化。

- 写交易日志:记录每一笔交易的理由、过程、结果和当时的情绪,特别是亏损的交易,要重点分析是系统问题还是执行问题。

- 定期回顾:每周、每月、每季度回顾你的交易记录,分析胜率、盈亏比、最大回撤等数据,找出系统的优势和劣势。

- 小步迭代:不要对系统进行颠覆性修改,一次只优化一个参数或规则,然后用实盘(或模拟盘)验证其效果。

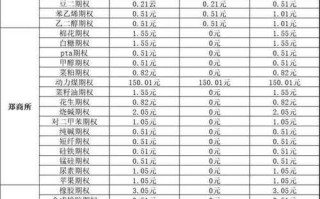

器:工具与资源(交易的武器)

“器”是辅助你交易的工具,但不能替代你的智慧和判断。

- 可靠的交易软件:提供稳定行情和快速下单通道的平台。

- 图表分析工具:如TradingView、文华财经等,帮助你进行技术分析。

- 基本面数据来源:Wind、Bloomberg、相关行业协会报告等,帮助你理解宏观和产业背景。

- 高质量的社群或导师:与志同道合的交易者交流,可以开阔眼界,但最终决策必须自己做,避免陷入“喊单”陷阱。

持续盈利的智慧循环

期货交易持续盈利的智慧,是一个“认知-系统-执行-复盘”的闭环和循环。

- 以“道”为根基:保持敬畏,用概率思维看待市场,追求长期复利。

- 以“法”为框架:建立一套清晰、可量化的交易系统,并专注于少数品种。

- 以“术”为保障:用铁的纪律执行系统和仓位管理,这是从知道到做到的关键。

- 以“器”为辅助:善用工具,提升效率和决策质量。

- 通过“复盘”实现迭代:不断从实践中学习,优化你的系统,深化你的认知。

请记住:交易是一场向内求索的修行,最大的敌人不是市场,而是你自己——你的贪婪、恐惧和侥幸心理,战胜了它们,你才能在期货市场中长久生存,并最终收获属于你的那份智慧与财富。

标签: 期货交易持续盈利核心智慧 期货交易稳定盈利关键要素 期货交易长期盈利底层逻辑