这是一个非常重要且核心的问题。

答案是:是的,投资保险理财有风险。

很多人因为保险的“保险”二字,会下意识地认为它和银行存款一样安全保本,但实际上,当我们谈论“投资型保险”时,它本质上是一种金融产品,必然会伴随着各种风险。

我们可以从以下几个层面来理解这些风险:

首先要区分:保障型保险 vs. 投资型保险

这是理解风险的关键。

-

保障型保险(如消费型重疾险、医疗险、意外险、定期寿险)

- 核心功能:风险转移,用较少的保费(杠杆)来锁定一个高额的保障。

- 风险等级:极低,主要风险是“保费损失”,如果你一年没生病,交的保费就相当于消费掉了,不会返还,但这是为了换取“万一出事,有几十万甚至上百万的赔付”的确定性保障,它的投资属性几乎为零,风险主要来自保险公司自身的偿付能力(这个风险由国家金融监管体系兜底,极小)。

-

投资型保险(如年金险、增额终身寿险、万能险、投连险等)

- 核心功能:兼具“保障”和“投资理财”功能,你交的保费一部分用于购买基础保障,大部分进入投资账户进行增值。

- 风险等级:从低到高不等,这才是我们通常讨论“有风险”的范畴,下面将重点分析这类产品的风险。

投资型保险的主要风险类型

投资型保险的风险主要来源于其“投资”属性,具体可以分为以下几类:

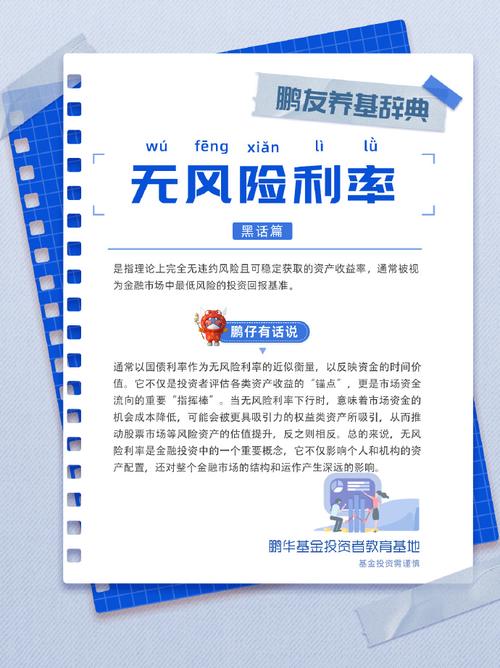

市场风险(最核心的风险)

这是指投资账户的收益与市场表现挂钩,市场不好,收益就会下降,甚至可能亏损。

- 具体产品:

- 投连险 (Universal-linked Insurance):风险最高,你的钱直接投入到不同的投资账户(如基金账户、股票账户),由你自主选择或由保险公司代为选择,其收益完全随市场波动,不保本,甚至可能亏损本金,这和买基金、股票的风险类似。

- 万能险 (Universal Insurance):风险中等,有一个保底利率写入合同(目前监管规定最高为3%),但实际结算利率会根据保险公司投资情况浮动,如果未来市场长期低迷,结算利率可能会从现在的4.5%-5%逐步下降,甚至接近保底利率。

- 年金险/增额终身寿险 (Annuity/Endowment Whole Life Insurance):风险相对较低,但同样存在,这类产品的收益主要依赖于保险公司的“预定利率”和“投资能力”,在当前利率下行的宏观大趋势下,你今天购买的年金险,其未来的长期回报率可能会低于你当前锁定的利率,虽然合同写明了未来的现金价值,但这个“价值”的购买力(即对抗通货膨胀的能力)是存在风险的。

流动性风险(非常重要的风险)

这是投资型保险最容易被忽视,也最“伤人”的风险。

- 特点:前期退保损失巨大,投资型保险的前期,你缴纳的保费绝大部分都用于了初始费用、保障成本、管理费用等,真正进入投资账户的钱很少,如果你在投保后几年内急需用钱而选择退保,能拿回来的现金价值可能远低于你已缴纳的总保费,造成严重亏损。

- 举例:一份10万保费的增额终身寿险,可能在第一年的现金价值只有2-3万,持有时间越短,损失越大,通常需要持有7-10年以上,现金价值才能超过已交保费。

通货膨胀风险

这是一个长期存在的、对所有固定收益类投资都构成威胁的风险。

- 特点:虽然你的保单现金价值在数字上会逐年增长,但如果增长速度跑不赢通货膨胀率,那么你未来这笔钱的“实际购买力”就会下降,简单说,就是钱“不值钱了”。

- 影响:对于年金险尤其明显,你现在每年能领1万,30年后可能还是领1万,但30年后1万的购买力可能只相当于现在的几千元。

信用风险/经营风险

这是指保险公司自身经营出现问题,导致无法履行合同义务的风险。

- 现状:这个风险极低,因为受到国家金融监管总局(原银保监会)的严格监管,保险公司有非常健全的偿付能力监管体系,还有保险保障基金作为最后的安全网,即使保险公司破产,也会由其他公司接手保单,或者由保障基金兜底,保障保单持有人的基本权益,不必过分担心。

产品条款复杂风险

投资型保险的合同通常非常冗长和复杂,充满了各种专业术语。

- 风险:如果你没有仔细阅读和理解,可能会被销售人员的片面之词误导,比如过分强调“高收益”、“灵活取现”,而忽略了其中的限制条件、费用扣除、演示利率非保证等关键信息,买错了产品,自然无法达到预期目标。

如何规避或降低这些风险?

认识到风险后,我们可以通过以下方式来做出更明智的决策:

-

明确需求,先保障后理财:

- 这是黄金法则,在考虑任何投资型保险之前,请确保你已经配置好了足额的纯保障型保险(重疾、医疗、意外、寿险),因为保险最核心的价值在于“保障”,理财只是锦上添花。

-

仔细阅读条款,重点关注:

- 现金价值表:这是你未来退能拿回多少钱的核心依据,对照不同年份的现金价值和已交保费,计算回本周期。

- 费用扣除:了解初始费用、管理费、退保费用等是如何扣除的。

- 收益演示:分清“保证利益”和“演示利益”,演示利益不代表未来实际收益,只是一种可能性,要以保证利益为底线来评估产品。

-

评估自身风险承受能力:

- 如果你追求高收益,能承受短期亏损,那么可以考虑投连险(但本质上不如自己直接买基金灵活)。

- 如果你追求稳健,希望有保底,能接受长期持有,那么万能险或年金险/增额终身寿险可能更合适。

- 切记:不要把短期内可能用到的钱(如3-5年内要买房、买车、子女教育金)投入到流动性差的保险产品中。

-

放平心态,长期持有:

投资型保险是“长坡厚雪”的工具,不适合短期投机,要做好持有10年、20年甚至一辈子的准备,才能平滑市场波动,享受时间的复利效应。

投资保险理财有风险,但这种风险是可控的。

- 它的风险不是血本无归的赌博(除了投连险),而更多地体现在收益不及预期、流动性差、购买力下降等方面。

- 对于普通家庭而言,投资型保险可以作为资产配置的一部分,用于强制储蓄、规划长期养老、财富传承等,但不能把它当成高收益的理财工具,更不能因此忽视基础的保障。

在购买前,务必想清楚:我买它的目的是什么?我能接受它的缺点吗?我做好长期持有的准备了吗? 想清楚这三个问题,就能在很大程度上避免“买错”的风险。

标签: 保险理财风险大吗 投资保险理财风险点 理财保险风险等级