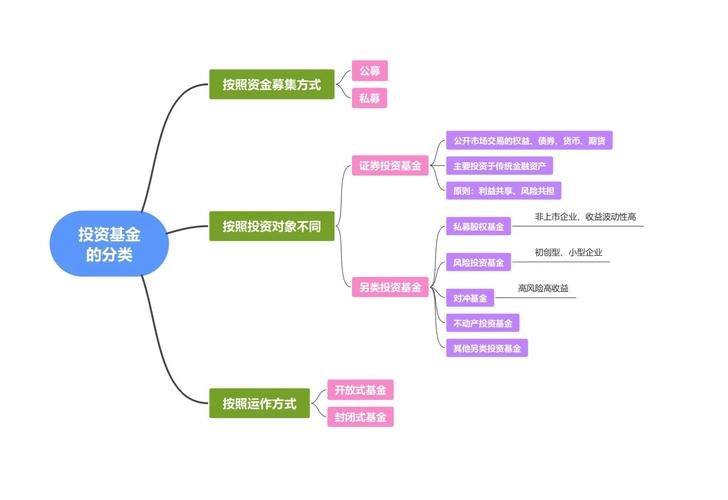

下面我将从为什么投资期货、主要投资策略、基金类型与策略匹配以及风险与挑战四个方面,为您详细阐述基金在期货中的投资策略。

基金投资期货的核心目的

基金参与期货市场,通常不是为了短期投机,而是为了实现以下一个或多个战略目标:

-

资产配置与分散化:

- 低相关性:期货市场(尤其是商品和股指期货)与传统股债市场的相关性较低,将期货纳入投资组合,可以有效分散风险,平滑整个投资组合的波动。

- 替代性资产:商品期货可以作为对冲通货膨胀的工具,因为其价格与通胀水平往往正相关。

-

风险管理(对冲):

- 系统性风险对冲:对于股票型基金,当基金经理预判市场将出现系统性下跌时,可以通过卖出股指期货(如沪深300、中证500股指期货)来对冲股票组合的下跌风险,实现“类绝对收益”。

- 行业风险对冲:对于特定行业基金(如消费、能源),可以通过做空相关行业的期货合约来对冲行业性利空事件的风险。

- 信用风险对冲:对于债券基金,可以通过购买CDS(信用违约互换)或相关利率期货来对冲债券发行人违约或利率上升的风险。

-

增强收益(Alpha策略):

(图片来源网络,侵删)

(图片来源网络,侵删)在不显著增加组合风险的前提下,利用期货市场的杠杆特性、多空双向交易机制和跨市场套利机会,捕捉额外的收益来源,提升整体回报率。

-

获取特定敞口:

- 商品敞口:直接投资于大宗商品(如黄金、原油、农产品)的现货市场可能存在物流、仓储等困难,通过商品期货,可以便捷、低成本地获得商品价格波动的收益。

- 全球市场敞口:通过投资海外股指期货(如标普500期货、纳斯达克100期货),可以便捷地布局全球市场,而无需直接开立海外账户投资个股。

主要的投资策略分类

基金在期货市场的投资策略可以分为四大类,这些策略可以单独使用,也可以组合使用。

对冲策略

这是基金使用最广泛的策略之一,核心是“降低风险,锁定收益”。

-

市场中性策略:

- 做法:同时构建一个多头的股票组合和一个空头的股指期货组合,目标是使股票组合的Beta值(市场敏感度)与期货头寸的Beta值相互抵消,使得整个投资组合对市场的涨跌不敏感。

- 收益来源:主要来自于选股能力带来的Alpha收益(即股票组合超越市场基准的部分),无论市场涨跌,只要选股正确,就能获得正收益。

- 应用:多见于对冲基金、量化策略基金。

-

beta对冲策略:

- 做法:这是更常见的对冲方式,当基金经理认为市场短期将下跌,但长期看好手中持有的核心股票时,会卖出与股票组合市值相当(或按比例)的股指期货合约。

- 效果:如果市场下跌,期货的盈利可以部分或全部弥补股票组合的亏损,如果市场横盘或上涨,虽然会牺牲掉一部分市场上涨的收益,但成功规避了下跌风险。

- 应用:广泛用于公募基金、私募基金的“防御”阶段。

套利策略

套利策略利用市场中暂时存在的、不合理价差来获取无风险或低风险收益,这类策略通常对交易速度和算法要求很高。

-

期现套利:

- 做法:当期货价格与现货指数(或成分股组合)的价格偏离过大,超过无风险利率和交易成本时,进行“买入现货,卖出期货”或“卖出现货,买入期货”的操作,等待价差回归时平仓获利。

- 核心:捕捉基差(期货价格 - 现货价格)的变动。

- 应用:对冲基金、量化基金,需要有强大的算法和交易系统支持。

-

跨期套利:

- 做法:利用同一商品但不同交割月份的期货合约之间的价差进行交易,当远月合约与近月合约的价差(即“反向市场”)过大时,买入远月、卖出近月;当价差过小时(即“正向市场”),卖出远月、买入近月。

- 应用:商品期货基金、CTA基金。

-

跨市场套利:

- 做法:利用同一商品在不同交易所(如上海期货交易所和伦敦金属交易所)的价格差异进行套利。

- 挑战:涉及汇率、跨境资金流动、交易时间差等,操作复杂。

方向性策略

这是最直接、也是风险最高的策略,核心是“预测市场方向,博取价格波动带来的收益”。

-

趋势跟踪策略:

- 做法:也称为“动量策略”,通过技术指标(如移动平均线、MACD)判断当前市场是处于上升趋势还是下降趋势,然后顺势而为,上涨时买入,下跌时卖出。

- 特点:不预测顶部和底部,只跟踪已经形成的趋势,在趋势明显的市场中能获取巨大利润,但在震荡市中容易反复止损。

- 应用:CTA基金、管理期货基金是此策略的主要使用者。

-

宏观策略:

- 做法:基于对宏观经济周期、政策走向、地缘政治等宏观因素的分析,判断大类资产(股票、债券、商品、外汇)的未来走势,并据此在期货市场建立相应的多头或空头头寸。

- 特点:投资周期长,决策逻辑基于自上而下的宏观分析。

- 应用:宏观对冲基金、大型养老基金的主策略。

综合策略

将以上多种策略结合使用,以实现更稳健的投资目标。

-

核心-卫星策略:

- 做法:将大部分资金(核心部分)投资于稳健的传统资产(如股票、债券),同时用一小部分资金(卫星部分)在期货市场进行高风险、高潜在回报的投机或套利交易。

- 目标:在控制整体风险的前提下,博取超额收益。

-

多策略组合:

- 做法:将资金分配到不同类型的策略中,如一部分用于趋势跟踪,一部分用于市场中性,一部分用于套利。

- 目标:实现策略间的低相关性,进一步分散风险,使基金净值曲线更加平滑。

不同类型基金的策略应用

| 基金类型 | 主要策略 | 目的与特点 | 例子 |

|---|---|---|---|

| 公募基金 (偏股型) | Beta对冲 | 在市场预期不佳时,对冲系统性风险,保护净值,是“防御性”工具。 | 某些灵活配置混合基金在熊市或震荡市中会运用股指期货对冲。 |

| 公募基金 (QDII) | 方向性策略 | 方便地投资海外股指期货(如标普500期货),以获取海外市场收益。 | 某些跟踪纳斯达克100或标普500指数的QDII基金,会使用期货作为替代或补充。 |

| 公募基金 (商品/黄金ETF) | 方向性策略 | 跟踪大宗商品价格波动,主要做多黄金、原油等商品期货。 | 黄金ETF、豆粕ETF等,其底层资产主要是商品期货合约。 |

| 私募基金 (对冲基金) | 多策略组合 | 追求绝对收益,策略灵活多样,包括市场中性、套利、宏观、趋势跟踪等。 | 国内大多数量化对冲私募、主观多头私募在市场下跌时会启用对冲策略。 |

| 私募基金 (CTA基金) | 趋势跟踪为主 | 商品交易顾问,主要在商品、股指、国债等期货市场进行趋势交易。 | 纯商品CTA、股指CTA,是趋势跟踪策略的典型代表。 |

| FOF/MOM基金 | 配置子基金 | 将资金配置给不同策略的期货基金(如CTA基金、市场中性基金),实现策略分散。 | FOF基金会同时投资于一位做趋势的CTA基金经理和一位做套利的基金经理。 |

风险与挑战

基金投资期货并非坦途,面临着诸多独特的风险:

- 高杠杆风险:期货是保证金交易,具有天然的杠杆效应,这会放大收益,同样也会放大亏损,市场剧烈波动时,可能面临强制平仓的风险。

- 基差风险:在对冲策略中,如果期货价格与现货价格的变动不完全同步(即基差风险),对冲效果就会打折扣。

- 流动性风险:某些小品种的期货合约或交割月份不活跃的合约,可能存在买卖价差大、难以成交的流动性风险。

- 模型风险:对于依赖量化模型的策略(如套利、趋势跟踪),如果模型失效或市场出现“黑天鹅”事件,可能会导致巨大亏损。

- 保证金追缴风险:当亏损导致账户保证金低于维持保证金时,会被要求追缴保证金,若无法及时补足,则会被强制平仓。

- 政策与监管风险:期货市场受监管政策影响较大,如交易手续费、保证金比例、持仓限额等的调整,都会直接影响交易策略的盈利能力。

基金在期货市场的投资策略是一个体系化的工程,其核心在于将期货作为实现特定投资目标的工具,而非投机的赌场,无论是为了分散风险、对冲损失、增强收益还是获取特定敞口,基金都需要根据自身的投资目标、风险偏好和合规要求,审慎地选择和构建期货投资策略。

对于投资者而言,理解基金所采用的期货策略,是评估其风险收益特征和长期投资价值的关键一环,在选择投资此类基金时,务必仔细阅读其基金合同和招募说明书,明确其期货投资的范围、比例和主要策略。

标签: 基金期货投资策略制定 期货市场基金策略方法 基金期货投资策略指南