第一部分:什么是股指期货?(核心定义)

股指期货,全称是“股票价格指数期货”,您可以把它理解为一种标准化的金融期货合约。

它的标的物不是某一只具体的股票(比如贵州茅台或腾讯控股),而是一个股票价格指数(比如沪深300指数、上证50指数、标普500指数)。

股指期货就是您和交易所签订的一个“未来买卖指数”的合同,在这个合同里,双方约定在未来的某个特定时间,按照事先确定好的“点数”来进行交易。

核心思想: 您买卖的不是指数本身,而是对未来某个时间点指数点位价格的“预期”或“赌约”。

第二部分:股指期货合约的核心要素(一张合同长什么样?)

任何一份期货合约都包含以下几个标准化的要素,这也是它被称为“标准化”的原因:

-

合约标的

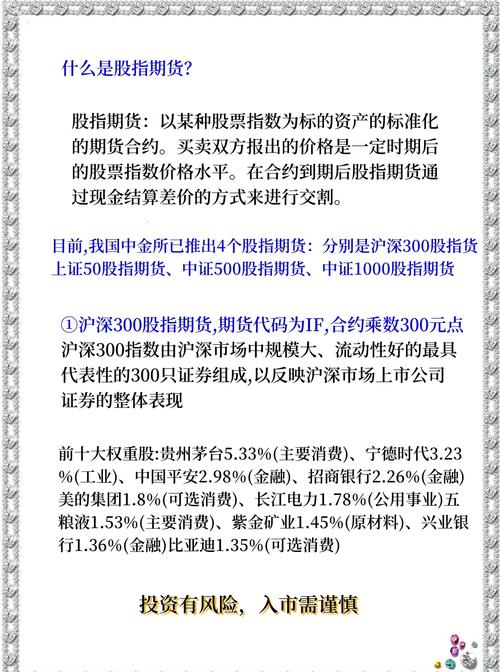

- 定义: 这份期货合约对应的是哪个股票指数。

- 例子: 中国金融期货交易所的沪深300股指期货,其标的物就是沪深300指数。

-

合约价值

- 定义: 指数点位与一个固定金额(称为“合约乘数”)的乘积。

- 公式: 合约价值 = 当前指数点位 × 合约乘数

- 例子: 沪深300股指期货的合约乘数是 300元/点,如果当前沪深300指数是4000点,那么一张沪深300股指期货合约的价值就是 4000 × 300 = 1,200,000元(120万元)。

-

合约月份

- 定义: 合约到期的月份,股指期货是“滚动”上市的,通常包含最近、次近和远期的几个合约。

- 例子: 当前是2025年10月,那么市场上交易的沪深300股指期货合约可能包括:2025年10月(当月合约)、2025年11月(下月合约)、2025年12月(下季合约)、2025年3月(隔季合约)等,每个合约都会在到期日停止交易。

-

保证金

(图片来源网络,侵删)

(图片来源网络,侵删)- 定义: 交易时不需要支付全部合约价值,只需要按比例支付一小部分资金作为“履约担保”,这是期货交易高杠杆的核心来源。

- 例子: 假设沪深300股指期货的保证金率是12%,对于上面那张价值120万元的合约,您只需要支付 1,200,000 × 12% = 144,000元(14.4万元) 就可以开仓交易,剩下的105.6万元由期货公司垫付。

-

最小变动价位

- 定义: 合约价格波动的最小单位,通常以“指数点”表示。

- 例子: 沪深300股指期货的最小变动价位是 2点,这意味着合约价格每次至少变动0.2点,对应的合约价值变动就是 0.2 × 300 = 60元,您的盈利或亏损至少是60元的整数倍。

-

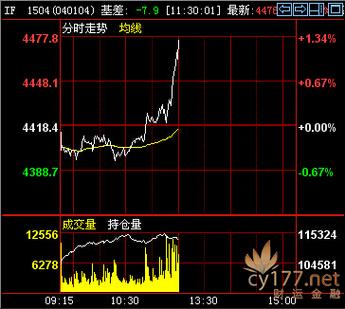

交易时间

- 定义: 合约可以进行买卖的时间段。

- 例子(中国):

- 日盘: 上午 9:15 - 11:30,下午 13:00 - 15:00(与股市同步)。

- 夜盘: 周一至周五,晚上 21:00 - 次日凌晨 2:30(部分品种)。

-

最后交易日与交割日

- 定义: 合约可以交易的最后一个交易日,以及进行现金交割的日期。

- 例子(中国): 合约到期月份的第三个周五(遇法定节假日顺延),在这一天收盘后,所有未平仓的合约将根据交割结算价进行现金交割,合约自动注销。

第三部分:股指期货的主要功能(为什么需要它?)

股指期货在金融市场中扮演着至关重要的角色,主要有三大功能:

-

风险对冲 - 核心功能

- 目的: 为股票投资者提供一个管理系统性风险的工具。

- 场景: 假设您持有大量沪深300指数成分股的股票组合,总市值约200万元,您担心未来一个月市场会下跌,但又不想卖掉股票(可能因为长期看好、或卖出交易成本高)。

- 操作: 您可以卖出价值相当的沪深300股指期货合约(比如卖出2张,总价值约240万元),如果市场真的下跌了,您的股票组合会亏损,但您卖出的股指期货合约会盈利,从而对冲掉大部分股票损失,这就是“做空”对冲。

-

价格发现

- 目的: 通过公开、连续、集中的期货交易,形成一个能反映市场未来预期、更权威的远期价格。

- 原理: 期货市场聚集了无数专业的机构投资者、套利者和投机者,他们基于各种信息进行交易,使得期货价格成为市场对未来指数点位预期的“晴雨表”,这个远期价格反过来也会影响现货市场的定价。

-

投机

- 目的: 投资者利用对市场走势的判断,通过买卖期货合约来赚取价格波动的差价。

- 特点: 由于杠杆效应,投机交易可以“以小博大”,潜在收益和风险都被放大了,这是股指期货流动性最强的来源之一,但也因其高风险性而受到严格监管。

第四部分:股指期货的主要特点

- 杠杆性: 保证金交易带来高杠杆,用小资金撬动大合约,放大收益的同时也放大风险。

- 双向交易: 既可以“先买后卖”(做多,预期上涨),也可以“先卖后买”(做空,预期下跌),提供了在熊市中也能盈利的工具。

- T+0交易: 当天开仓的合约可以当天平仓,提高了资金利用效率,但也可能加剧短线投机。

- 现金交割: 到期时不需要买卖一篮子股票,而是根据交割结算价计算盈亏,直接用现金结算,非常方便。

第五部分:一个简单的交易实例

背景:

- 投资者: 小明

- 时间: 10月10日

- 市场预期: 小明看好未来一个月A股市场,认为沪深300指数会上涨。

- 当前沪深300指数: 4000点

- 沪深300股指期货合约(假设是12月合约): 价格为4010点

- 合约乘数: 300元/点

- 保证金率: 12%

操作步骤:

-

开仓(买入):

- 小明决定买入1手12月沪深300股指期货合约。

- 合约价值 = 4010点 × 300元/点 = 1,203,000元。

- 需要支付的保证金 = 1,203,000元 × 12% = 144,360元。

- 小明只需向期货账户存入144,360元,即可“锁定”价值120万的合约。

-

持仓(等待市场):

- 一周后,市场如小明所料上涨,沪深300现货指数涨到了4200点。

- 对应的12月期货合约价格也上涨至4210点(假设升贴水变化不大)。

-

平仓(卖出):

- 小明决定获利了结,卖出1手12月合约。

- 盈利计算:

- 买入价:4010点

- 卖出价:4210点

- 价差:4210 - 4010 = 200点

- 盈利金额 = 200点 × 300元/点 = 60,000元。

- 收益率计算:

- 投入资金:144,360元

- 资金收益率 = 60,000 / 144,360 ≈ 56%。

如果判断错误: 如果一周后指数下跌到3800点,期货价格跌到3810点,小明平仓后,亏损 = (4010 - 3810) × 300 = 60,000元,亏损幅度同样是约41.56%,这就是杠杆的双刃剑。

股指期货是一个强大的金融衍生品工具,它不是股票,而是基于股票指数的标准化合约,它通过保证金实现高杠杆,支持双向交易和T+0操作。

- 对于机构和大户,它是管理系统性风险的利器。

- 对于专业投资者,它是进行价格发现和套利的平台。

- 对于所有参与者,它都提供了投机的机会,但伴随着极高的风险。

股指期货的门槛相对较高(要求资金、知识测试等),其主要目的也是引导其回归风险管理的本源,抑制过度投机。

标签: 期货合约关键要素解析 股指期货交易要素构成