第一部分:投资前的“必修课”——心态与准备

在投入任何一分钱之前,请务必做好以下准备,这是所有投资成功的基石。

明确理财目标:你为什么投资?

- 短期目标 (1-3年): 比如买车、旅游、应急备用金,这类资金应追求高流动性、低风险。

- 中期目标 (3-10年): 比如子女教育金、购房首付,可以承受中等风险,追求稳健增长。

- 长期目标 (10年以上): 比如退休养老,可以承受较高风险,追求长期高回报。

行动建议: 拿出一张纸,写下您和家庭的短期、中期、长期理财目标,目标越清晰,投资方向就越明确。

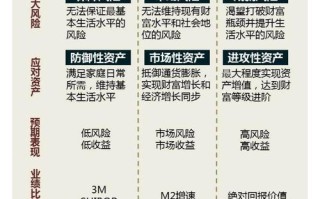

评估风险承受能力:你能承受多大的亏损?

- 保守型: 无法接受本金亏损,宁愿收益低一点。

- 稳健型: 能接受轻微的本金波动,追求比银行存款高的收益。

- 进取型: 愿意承担较大风险以换取高回报,即使短期亏损也能承受。

行动建议: 诚实地评估自己和家庭的风险偏好,这决定了您投资组合中高风险资产(如股票基金)和低风险资产(如债券、货币基金)的比例。

准备紧急备用金:投资的“安全垫”

这是最重要的一步!在投资之前,务必准备一笔能覆盖3-6个月家庭总支出的现金,存放在流动性极高的地方,如:

- 银行活期存款

- 货币基金 (如余额宝、零钱通等)

作用: 这笔钱是您的“防火墙”,当遇到突发状况(如失业、疾病)时,可以动用它,而无需被迫在市场低点卖出您的投资。

第二部分:主流的网络投资理财渠道与工具

当您做好以上准备后,可以开始了解具体的投资工具了,以下是目前国内主流的、适合普通家庭的网络理财渠道,按风险从低到高排列:

低风险类(适合保守型投资者和紧急备用金)

-

货币基金

- 特点: 风险极低,流动性好(可随时赎回),收益通常略高于银行活期。

- 平台: 支付宝(余额宝)、微信(零钱通)、各大银行App、券商App。

- 适合: 存放紧急备用金、短期不用的零钱。

-

国债/地方政府债

- 特点: 国家信用背书,被认为是零风险的,收益固定且免税,但流动性较差,通常持有到期。

- 平台: 银行柜台、手机银行App(在“理财”或“债券”板块购买)。

- 适合: 追求绝对安全的长期储蓄。

-

银行定期存款/大额存单

(图片来源网络,侵删)

(图片来源网络,侵删)- 特点: 保本保息,安全无虞,大额存单利率更高,但起投金额也更高(通常20万起)。

- 平台: 各大银行手机App或网点。

- 适合: 风险厌恶型投资者的主要配置。

中低风险类(适合稳健型投资者)

-

纯债基金 / 短债基金

- 特点: 主要投资于国债、金融债、企业债等,不或很少投资股票,风险高于货币基金,但收益潜力也更大,短债基金波动更小。

- 平台: 支付宝、微信、天天基金网、蛋卷基金等第三方平台,或券商App。

- 适合: 作为投资组合的“稳定器”,获取比货币基金更高的收益。

-

银行R1/R2级理财产品

- 特点: 由银行发行,风险等级较低(R1谨慎型,R2稳健型),目前多为净值型产品,不保本,但波动通常不大。

- 平台: 各大银行手机App。

- 适合: 习惯在银行理财的投资者,追求稳健收益。

中高风险类(适合进取型投资者,需长期投入)

-

指数基金

- 特点: 强烈推荐给普通家庭! 它不是挑选某一只股票,而是买入一篮子股票(如沪深300指数基金代表中国A股市场300家大公司),优点是费率低、分散风险、能获得市场平均回报,避免“踩雷”个股。

- 平台: 支付宝、微信、天天基金网等第三方平台。

- 适合: 长期投资(定投)的核心工具,尤其适合没有时间和精力研究个股的上班族。

-

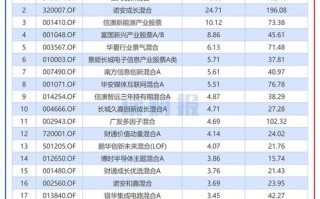

主动型股票基金

- 特点: 由基金经理主动选股,追求超越市场的回报,对基金经理的依赖性强,业绩分化大。

- 平台: 同上。

- 适合: 愿意承担一定风险,并相信专业能力的投资者,需要仔细研究基金经理的历史业绩和投资风格。

-

个股投资

- 特点: 风险最高,潜在回报也最高,需要投入大量时间研究公司基本面、行业动态,对投资者的专业知识和心理素质要求极高。

- 平台: 券商App(如华泰证券、中信证券等)。

- 警告: 新手不建议将大部分资金投入个股! 如果要尝试,务必用“闲钱”并从小额开始。

第三部分:构建家庭投资组合的核心策略

不要把所有鸡蛋放在一个篮子里,科学的资产配置是长期成功的关键。

核心思想:资产配置

根据您的理财目标和风险承受能力,将资金分配到不同类型的资产中,一个经典的参考模型是“核心-卫星”策略:

- 核心资产 (70%-80%): 追求长期稳健增值,是您投资组合的“压舱石”。

- 配置建议: 宽基指数基金(如沪深300、中证500)、纯债基金、银行R2理财。

- 卫星资产 (20%-30%): 追求更高收益,增强组合回报,是“助推器”。

- 配置建议: 行业主题基金(如消费、科技)、优质主动型基金、少量个股。

强制性策略:基金定投

对于工薪阶层和没有时间盯盘的投资者,基金定投是“懒人”的福音,也是对抗市场波动的利器。

- 操作: 设置每月固定日期(如发薪日后第二天),自动扣款买入固定金额的指数基金(如沪深300指数基金)。

- 优点:

- 平摊成本: 市场下跌时,同样的钱能买到更多份额;市场上涨时,份额减少,长期下来成本被拉平。

- 强制储蓄: 培养良好的理财习惯。

- 无需择时: 无需费心判断市场高低点。

第四部分:必须警惕的风险与“避坑”指南

网络理财鱼龙混杂,风险无处不在。

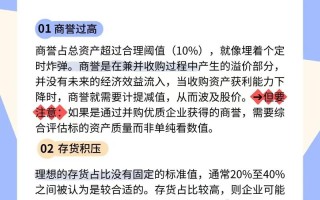

高风险陷阱

- 承诺“保本高收益”的都是骗局! 任何高于无风险利率(国债利率)的收益,都伴随着相应的风险。收益与风险成正比。

- 警惕“P2P暴雷”: 过去几年,大量P2P平台跑路,目前国内已不允许P2P网贷业务,凡是还在宣传P2P投资的,请立刻远离。

- 非法集资/传销: 以“区块链”、“元宇宙”、“原始股”等新概念为幌子,拉人头、发展下线,本质是骗局。

平台与产品风险

- 选择正规平台: 只在持牌金融机构的平台操作,如银行、证券公司、支付宝/微信(代销基金)、天天基金网(代销基金)等,不要轻信来路不明的网站或App。

- 看清产品说明书: 购买任何理财产品前,务必仔细阅读《产品说明书》,特别是“风险等级”、“投资范围”、“费用结构”等关键信息。

- 警惕“飞单”: 个别银行理财经理可能会为了高佣金,销售不属于本银行的“私行产品”或高风险产品,请务必核实产品是否在银行官方渠道可查。

第五部分:一个简单的家庭理财规划示例

假设一个三口之家,月收入2万,支出1万,现有存款20万,风险偏好为稳健型。

-

紧急备用金 (3万元):

- 配置: 放入余额宝或零钱通。

- 作用: 应对突发状况。

-

稳健增值部分 (12万元):

- 配置 (核心资产):

- 6万元购买沪深300指数基金,采用每月定投的方式(如每月定投5000元,一年投完)。

- 4万元购买纯债基金或短债基金,作为稳定收益来源。

- 2万元购买银行R2级理财产品。

- 目标: 作为子女教育金或购房首付的储备,追求年化4%-6%的稳健回报。

- 配置 (核心资产):

-

高风险博取高收益部分 (5万元):

- 配置 (卫星资产):

- 3万元购买你看好的行业主题基金(如医疗、新能源)。

- 2万元可以尝试研究1-2只你熟悉的、基本面优秀的蓝筹股。

- 目标: 追求更高回报,但需做好可能亏损20%以上的心理准备。

- 配置 (卫星资产):

家庭网络投资理财是一个“学习-实践-复盘-再学习”的循环过程,它没有一劳永逸的公式,但遵循“先保障,后理财;先学习,后投资;先配置,后择时”的原则,就能在很大程度上避免重大失误,让家庭财富在安全的基础上稳步增长。

再次强调:投资有风险,入市需谨慎。 建议在初期投入少量资金,在实践中不断学习和调整,找到最适合自己家庭的理财节奏。

标签: 家庭理财稳增技巧 家庭投资收益稳定方法 家庭网络理财收益提升策略