核心定义与市场定位

-

美豆粕期货

(图片来源网络,侵删)

(图片来源网络,侵删)- 标的物:美国产的大豆压榨后得到的豆粕。

- 交易所:芝加哥期货交易所,是全球最早、最具影响力的农产品期货交易所。

- 地位:全球定价的“锚”,美豆粕期货是全球豆粕市场的“风向标”和“定价中心”,其价格波动会通过国际贸易和产业链传导至全球,包括中国。

-

豆粕期货

- 标的物:中国产的大豆压榨后得到的豆粕,虽然合约名称是“豆粕”,但标的物默认是国内生产的。

- 交易所:大连商品交易所。

- 地位:全球最大的消费市场“定价权”,中国是全球最大的豆粕生产国和消费国,大连豆粕期货反映的是中国国内市场的供需关系和价格预期,它的影响力主要体现在“中国定价”上。

主要区别对比(表格形式)

| 特性维度 | 美豆粕期货 | 豆粕期货 |

|---|---|---|

| 交易所 | 芝加哥期货交易所 | 大连商品交易所 |

| 计价货币 | 美元 | 人民币 |

| 合约单位 | 100短吨 (约90.7公吨) | 10吨 |

| 最小变动价位 | $0.10/短吨 ($2.21/公吨) | 1元/吨 |

| 交易时间 | 北京时间:周一至周五,晚21:05至次日凌晨02:00(夏令时) 周一至周五,晚22:05至次日凌晨03:00(冬令时) |

北京时间:周一至周五,日盘 9:00-15:00,夜盘 21:00-23:00 |

| 核心驱动因素 | 美国大豆供需(USDA报告、种植面积、天气) 美国国内压榨利润 美国国内养殖业需求 国际海运成本 |

中国大豆进口成本(受CBOT大豆、美湾大豆升贴水、运费影响) 国内豆粕供需(生猪存栏量、水产养殖需求) 国内大豆压榨利润 国家政策(如储备政策、进口政策) |

| 价格影响因素 | 全球宏观经济、美元指数、原油价格、南美天气(巴西、阿根廷大豆产量) | 中国宏观经济、汇率(美元/人民币)、国内生猪周期、环保政策 |

| 市场参与者 | 国际投行、对冲基金、大型跨国粮商(ADM, Bunge, Cargill)、美国养殖和压榨企业 | 国内大型饲料企业、养殖集团、油厂、贸易商、国内私募基金和个人投资者 |

核心联系与联动性

尽管区别显著,但两者之间存在着紧密的联动关系,这种关系源于全球大豆产业链的统一性。

-

成本传导关系(上游联动)

- 美豆粕和大连豆粕的上游都是大豆,全球大豆贸易高度一体化,中国是全球最大的大豆进口国,其进口大豆主要来自美国、巴西和阿根廷。

- 芝加哥期货交易所的大豆期货价格是决定两者成本的基础,美豆粕期货和大连豆粕期货都会跟随CBOT大豆期货的走势。

- 简单公式理解:大连豆粕成本 ≈ CBOT大豆价格 + 美湾大豆升贴水 + 国际运费 + 关税 + 压榨利润

-

比价关系

(图片来源网络,侵删)

(图片来源网络,侵删)- 由于豆粕是大豆压榨的副产品,理论上豆粕和豆油的价值之和应与大豆成本和压榨成本相关,这个关系在美盘体现为豆粕/豆油比价。

- 在中国市场,投资者会关注大连豆粕与CBOT豆粕的比价或价差,当这个价差偏离历史均值时,可能会出现跨市场套利的机会(预期大连豆粕相对低估而买入,或CBOT豆粕相对高估而卖出)。

-

价格趋势的同向性

在宏观因素(如全球性天气灾害、地缘政治冲突、全球经济衰退预期)驱动下,两者往往会呈现同向波动的趋势,因为它们都受到同一个全球性“成本池”和“需求池”的影响。

如何选择与看待?

对于不同类型的投资者,这两个品种的意义和用途完全不同。

对于境外投资者或全球宏观交易者:

- 关注焦点:美豆粕期货是核心工具。

- 原因:它是全球定价的基准,流动性极高,能够反映全球农产品市场的整体情绪和供需变化,交易美豆粕,本质上是在交易全球大豆压榨行业的景气度。

对于中国国内相关产业链企业(饲料厂、养殖户、油厂):

- 关注焦点:大连豆粕期货是核心工具,美豆粕期货是重要的参考指标。

- 原因:

- 大连豆粕直接关系到他们的采购成本、销售定价和生产经营,企业利用它进行套期保值,锁定利润,规避国内价格波动的风险。

- 美豆粕和CBOT大豆是他们判断进口大豆成本、预测未来国内价格走势的重要“天气预报”,通过分析美盘走势,可以提前布局国内期货市场,或调整采购策略。

对于跨市场套利者:

- 关注焦点:同时监控大连豆粕和美豆粕(或CBOT大豆)。

- 原因:他们会寻找两个市场之间定价不合理的机会,当大连豆粕价格因国内需求旺盛而大涨,但美豆粕价格因美国预期丰收而滞涨时,可能会出现“内外价差”扩大的机会,套利者会尝试在买入大连豆粕的同时,卖出对应的CBPT大豆或美豆粕合约,以赚取价差回归的利润。

| 美豆粕期货 | 豆粕期货 (大连) | |

|---|---|---|

| 一句话概括 | 全球的“价格锚” | 中国的“需求晴雨表” |

| 核心功能 | 定价、全球宏观经济对冲 | 国内风险管理、中国需求表达 |

| 投资者视角 | 看的是全球天气、美元、资本流动 | 看的是国内生猪存栏、进口成本、政策 |

美豆粕期货是“因”,大连豆粕期货在很大程度上是“果”,但这个“果”又会因为中国巨大的体量和独特的供需结构而产生强大的反作用力,理解这两者之间的联动与区别,是把握全球豆粕市场脉搏的关键。

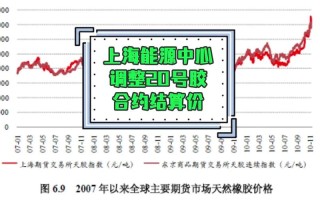

(图片来源网络,侵删)

标签: 豆粕期货与美豆粕期货关联性 美豆粕期货对豆粕期货影响 豆粕期货跟美豆粕期货关系

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。