- 为什么保险公司要投资信托产品?(动机与优势)

- 保险公司主要投资哪些类型的信托产品?(投资标的)

- 保险公司投资信托产品时如何控制风险?(风控措施)

- 相关的监管政策是怎样的?(监管环境)

- 当前的市场现状与未来趋势

为什么保险公司要投资信托产品?(动机与优势)

保险公司作为大型机构投资者,其投资行为的核心目标是在确保安全性和流动性的前提下,实现长期、稳定的投资回报,以覆盖其未来的保险赔付责任,信托产品之所以能成为其重要的投资标的,主要源于以下几点优势:

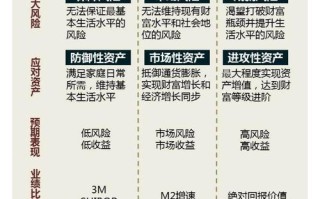

- 收益性较高: 相比于银行存款、国债等低风险资产,信托产品通常能提供更高的预期收益率,这对于保险公司提升其整体投资组合的收益率、弥补利差损(承保利润与投资收益之间的差距)至关重要。

- 资产多元化: 信托投资的领域非常广泛,包括房地产、基础设施、工商企业等,这些是传统金融市场(股票、债券)难以覆盖的领域,投资信托可以帮助保险公司实现资产类别的多元化,有效分散风险。

- 期限匹配: 保险资金,尤其是寿险资金,具有长期性、稳定性的特点,许多信托产品(如基础设施信托、房地产信托)的期限较长(通常为3-5年甚至更长),能够很好地匹配保险公司的负债久期,降低利率波动带来的风险。

- 风险相对可控: 相比于直接投资于非上市公司股权或高风险的衍生品,信托产品(特别是由大型信托公司发行的标准化产品)通常有明确的还款来源、抵质押物或第三方担保,风险结构相对清晰,适合风险偏好稳健的保险公司。

保险公司主要投资哪些类型的信托产品?(投资标的)

根据信托财产的不同运用方向,保险公司主要投资以下几类信托产品:

| 信托类型 | 投资领域与特点 | 对保险公司的吸引力 |

|---|---|---|

| 基础设施信托 | 投资于交通、能源、市政、水利等基础设施项目。 | 收益稳定、期限长、有政府信用或大型国企背景,是保险资金配置的“压舱石”。 |

| 房地产信托 | 投资于商业地产(如写字楼、购物中心)、保障性住房、产业园区等开发或运营。 | 能提供较高的租金收入和资产增值潜力,但需警惕房地产市场周期性风险。 |

| 工商企业/产业信托 | 投资于特定产业(如先进制造、TMT、消费、医疗健康等)的股权或债权。 | 分享产业成长红利,获取超额回报,但风险相对较高,对投研能力要求高。 |

| 金融股权/债权信托 | 投资于银行、证券、保险等金融机构的股权或债券。 | 专业性要求高,但能获得稳定的股息或利息收入,是保险公司进行战略投资的重要渠道。 |

| 证券投资类信托 | 投资于股票、债券、基金等标准化金融资产。 | 流动性较好,收益潜力大,但市场波动风险也较高,通常作为组合的增强部分。 |

特别注意: 近年来,监管层鼓励和支持保险资金通过股权投资计划(本质上是私募股权类信托)的方式,直接投资于国家战略新兴产业、先进制造业等,以服务实体经济和获取长期资本增值。

保险公司投资信托产品时如何控制风险?(风控措施)

由于信托产品并非保本保息,且底层资产复杂,保险公司会建立一套极其严格和全面的风险控制体系。

-

严格的准入标准:

(图片来源网络,侵删)

(图片来源网络,侵删)- 信托公司: 只与注册资本雄厚、股东背景强大、评级高、风控体系完善的头部信托公司合作。

- 融资方: 对融资方的财务状况、行业地位、信用记录进行详尽的尽职调查,优先选择AAA级央企、地方国企或行业龙头民营企业。

- 底层资产: 深入分析信托资金所投向的底层项目,如房地产项目的地段、去化率,基建项目的现金流预测等。

-

完善的风控措施:

- 抵质押担保: 要求提供足值、有效的资产(如土地、房产、股权)作为抵押,或由实力雄厚的第三方(如大型国企、上市公司)提供连带责任保证担保。

- 结构化设计: 优先级/劣后级结构是常见设计,保险公司通常作为优先级投资者,风险较低、收益稳定;劣后级投资者(通常是融资方或其关联方)承担更高风险,为优先级本金和收益提供缓冲。

- 资金监管: 要求信托公司在银行开立专门的信托账户,确保资金专款专用,并与保险公司共管,防止资金被挪用。

- 投后管理: 设立专门的投后管理团队,持续跟踪底层项目的进展、融资方的经营状况以及抵质押物的价值变化,定期获取项目报告,并定期进行现场检查。

-

分散化投资:

- 避免集中度风险: 不会将大量资金投入单一信托产品或单一信托公司,而是进行多元化配置,做到“不把所有鸡蛋放在一个篮子里”。

- 跨区域、跨行业配置: 在地域上和行业上进行分散,以对冲特定区域或行业的周期性风险。

相关的监管政策是怎样的?(监管环境)

中国保险监督管理委员会(现为国家金融监督管理总局,NFRA)对保险资金运用实行“总量控制、分类监管、比例上限、防范风险”的原则,对投资信托产品有明确的限制和规定。

-

投资比例上限:

(图片来源网络,侵删)

(图片来源网络,侵删)- 单一投资: 投资单一信托产品的账面余额,不得低于该保险公司上季末总资产的15%。

- 关联投资: 投资关联方(如同一集团的信托公司)发行的信托产品,有更严格的限制,通常不得超过上季末总资产的3%。

- 全部投资: 投入未上市企业股权、不动产、基础设施等另类投资(信托是重要组成部分)的账面余额,合计不得超过上季末总资产的30%-50%(具体比例根据公司类型和偿付能力而定)。

-

穿透式监管: 监管要求保险公司对信托产品的底层资产进行穿透审查,确保最终投向符合国家政策和监管导向,防止资金违规流入房地产、地方政府融资平台等受限领域。

-

偿付能力关联: 保险公司投资信托产品,需要根据其风险等级(如根据底层资产和增信措施划分为五档)计提相应的最低资本,这直接影响其偿付能力充足率,如果风险过高,会消耗大量资本,限制其业务发展。

当前市场现状与未来趋势

-

现状:

- 重要配置工具: 信托产品仍是保险资金非标资产投资的主力之一,在保险公司的投资组合中占据重要地位。

- 风险偏好下降: 近年来,随着部分房地产信托、政信信托出现违约事件,保险公司对信托产品的风险偏好明显下降,更加倾向于选择高信用等级、强增信措施、现金流稳定的“精品”信托项目。

- 头部集中: 资金越来越向少数几家经营稳健、品牌信誉好的头部信托公司集中。

-

趋势:

- 服务实体经济导向: 监管将继续引导保险资金通过信托等方式,更多地流向国家重点支持的领域,如科技创新、绿色低碳、先进制造、养老健康等。

- 从“非标”向“标准化”过渡: 随着资产新规的推进,非标资产的投资受到一定限制,保险公司可能会更多地通过投资资产支持证券(ABS)、公募REITs等标准化产品来替代部分传统信托投资,这些产品透明度更高、流动性更好。

- ESG整合: 环境、社会和治理(ESG)因素将成为保险公司筛选信托项目的重要考量标准,投资于绿色基础设施、可持续发展的房地产项目等将成为新趋势。

- 主动管理能力提升: 保险公司将不再满足于作为单纯的财务投资者,而是会加强自身的投研和主动管理能力,与信托公司合作设计更符合其需求的定制化产品,甚至探索设立自己的另类投资平台。

保险公司投资信托产品,是一项在收益、风险、期限、流动性之间进行权衡的精细化管理活动,它为保险公司提供了超越传统市场的优质资产,是实现其长期投资目标的重要手段,伴随着高收益的,是复杂的风险结构,保险公司必须依赖其强大的专业投研能力、严格的风控体系和深厚的资源网络,才能在信托投资领域行稳致远,在服务实体经济的同时,为保单持有人创造持续、稳定的回报。