在中国大陆的金融监管体系下,目前几乎不存在面向公众的、承诺“100%保本”的基金产品。

这主要是为了贯彻“卖者尽责,买者自负”的原则,防止金融机构为了销售而做出不切实际的承诺,从而保护投资者,避免系统性风险。

当您提到“保本投资基金理财机构”时,我们需要将其拆解为两个层面来理解:

- 曾经存在的“保本基金”及其管理人。

- 现在市场上提供“本金安全”感或类似功能的理财机构及其产品。

历史上的“保本基金”及其管理人

在2025年4月《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”)全面实施之前,市场上确实存在一类名为“保本基金”的产品。

什么是保本基金?

保本基金是一种混合型基金,通过“投资组合保险技术”(如CPPI策略,即固定比例投资组合保险策略)来运作,基金会将大部分资金投资于风险极低的债券等固定收益资产,以确保到期能够偿还投资者的本金;用一小部分资金投资于股票、权证等高风险高收益的资产,以博取超额收益。

- 保本机制: 由商业银行或其他符合条件的担保机构提供不可撤销的连带责任担保,这是保本基金能够承诺保本的核心。

- 保本周期: 通常有3年或5年的封闭期,投资者在此期间不能赎回,只有在保本周期到期时,才能获得100%的本金保障。

代表性的理财机构(基金管理人)

当时市场上管理保本基金的基金公司有很多,其中规模较大、产品线较为知名的包括:

- 南方基金管理有限公司: 保本基金领域的先行者和领导者,曾管理过多只知名的保本基金,如“南方避险增值基金”。

- 易方达基金管理有限公司: 另一家大型老牌基金公司,其保本产品也深受市场欢迎。

- 银华基金管理有限公司: 在保本基金领域也有不错的布局和产品业绩。

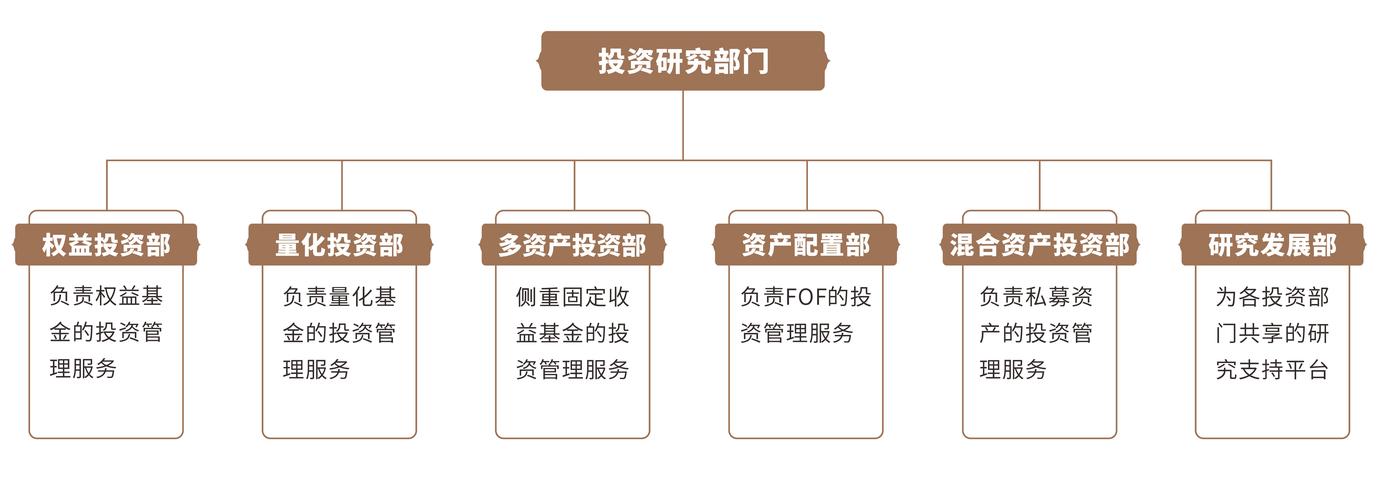

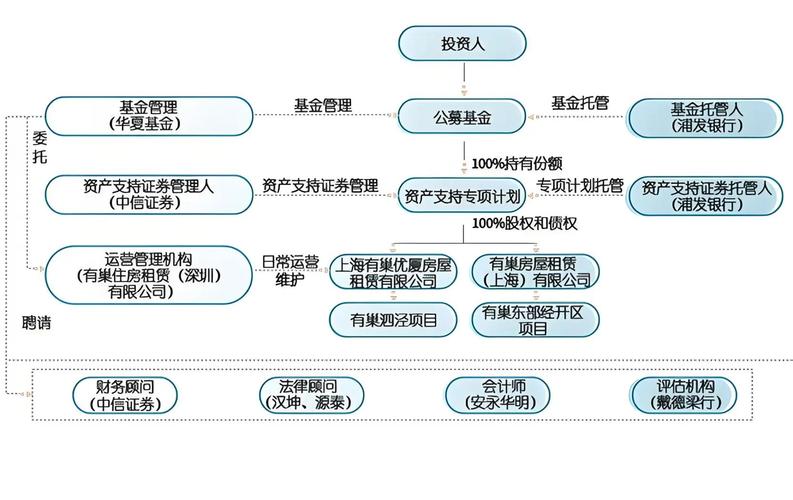

- 华夏基金管理有限公司、嘉实基金管理有限公司、汇添富基金管理有限公司等,都曾是保本基金市场的重要参与者。

为何保本基金消失了?

随着“资管新规”的落地,所有承诺“保本保收益”的理财产品都被叫停,因为新规要求:

- 打破刚性兑付: 金融机构不得承诺保本保收益。

- 净值化管理: 产品需要以净值形式反映其真实价值,净值会随市场波动,投资者需自行承担风险。

所有的“保本基金”要么转型为普通混合型或债券型基金,要么清盘,银行等担保机构也不再为此类产品提供担保,这个曾经风靡一时的品类,已经退出了历史舞台。

现在提供“本金安全”感或类似功能的理财机构及产品

虽然没有了“保本基金”这个名称,但市场上依然存在一些能够满足“追求本金安全”需求的理财机构和产品,它们通过不同的结构设计来实现类似的目标。

银行理财产品

这是目前大众接触最广的渠道,但必须注意其变化。

-

现金管理类理财(R1级):

- 机构: 几乎所有商业银行。

- 特点: 主要投资于银行存款、国债、高等级债券等低风险资产,风险等级为R1(谨慎型),历史上从未出现过本金亏损,但根据“资管新规”,理论上存在“破净”(净值低于1元)的可能,只是概率极低,流动性好,类似货币基金。

- 适合人群: 存放短期备用金、极度厌恶风险的投资者。

-

“固收+”类产品(R2级):

- 机构: 各大银行理财子公司、券商资管等。

- 特点: 大部分(如80%)资金投资于债券等固收资产,小部分(如20%)投资于股票、可转债等权益资产,以增强收益,风险等级为R2(稳健型),追求“稳健增值”,而非“绝对保本”,短期内净值可能会有小幅波动,但长期持有通常能获得正收益。

- 适合人群: 风险承受能力较低,希望获得比存款更高收益的投资者。

公募基金中的“稳健”选项

-

纯债基金:

- 机构: 易方达、汇添富、工银瑞信、广发等各大基金公司。

- 特点: 100%投资于债券,不直接投资股票,根据投资债券的信用等级,可分为利率债基金(国债、地方政府债,信用风险极低)和信用债基金(投资企业债,有信用风险,但收益潜力更高),整体风险较低,净值会受利率变动影响,但波动远小于股票基金。

- 适合人群: 追求稳定票息收入,能接受轻微净值波动的投资者。

-

短债基金、中短债基金:

- 机构: 同上。

- 特点: 投资于剩余期限较短的债券,因此对利率变化的敏感度更低,净值波动更小,流动性也更好,是货币基金和普通纯债基金之间的过渡产品。

- 适合人群: 对流动性要求高,且希望收益略高于货币基金的投资者。

保险理财

-

增额终身寿险:

- 机构: 中国人寿、平安保险、太平洋保险等各大保险公司。

- 特点: 这是一种人寿保险产品,但其“现金价值”会以复利形式逐年增长,白纸黑字写入合同,长期持有(通常需持有10年以上)可以确保本金安全并获得稳定增值,部分产品支持减保或保单贷款,兼具一定的灵活性。

- 适合人群: 有长期储蓄、财富传承或养老规划需求的投资者,追求绝对的本金安全。

-

年金险:

- 机构: 同上。

- 特点: 投保人在约定时期(如10年)内交费,从某个约定时间(如60岁)开始,保险公司会定期(如每年或每月)给付一笔生存金,直至合同结束或终身,同样,收益和给付金额在合同中明确,安全性极高。

- 适合人群: 为自己规划养老、子女教育等长期、确定的现金流需求的投资者。

总结与建议

| 理财渠道/产品 | 核心特点 | 本金安全等级 | 风险/波动性 | 适合人群 |

|---|---|---|---|---|

| 银行现金管理类理财 | R1级,投资低风险资产 | 极高(非承诺) | 极低,几乎无波动 | 短期备用金、极度保守型 |

| 银行“固收+”理财 | R2级,大部分固收+小部分权益 | 较高(非承诺) | 低,短期可能有小幅波动 | 稳健增值型投资者 |

| 纯债基金/短债基金 | 100%或主要投资债券 | 较高(非承诺) | 低,受利率影响 | 追求稳定票息,能接受净值波动 |

| 增额终身寿险/年金险 | 保险合同,现金价值/生存金写入合同 | 极高(合同承诺) | 极低,长期锁定收益 | 长期储蓄、养老规划、财富传承 |

给您的核心建议:

- 放弃“保本”的幻想,拥抱“风险匹配”: 在当前市场环境下,不要轻信任何“100%保本”的宣传,投资前一定要做风险测评,选择与自己风险承受能力相匹配的产品。

- 明确您的投资目标: 您的钱打算用多久?是放3个月,还是3年、30年?不同的投资期限决定了您可以选择的产品范围,短期资金应选择高流动性产品,长期资金可以适当配置收益潜力更高的产品。

- 选择正规持牌机构: 无论选择哪种产品,请务必通过银行、券商、公募基金公司、保险公司等持有国家金融牌照的正规渠道购买,警惕那些通过非正规渠道(如微信群、不明APP)推销的“高收益、保本”产品,它们很可能是诈骗。

- 理解“保本”的来源: 如果某产品声称“保本”,请务必弄清楚它的“保本”机制是什么?是银行/保险的信用背书,还是产品结构设计?保险产品的“保本”是基于保险法和合同的保障,而银行理财的“稳健”是基于其投资策略,二者性质不同。

希望这份详细的解释能帮助您更好地理解“保本投资基金理财机构”的现状和选择。

标签: 保本基金保本机制 理财机构保本措施 保本基金风险提示