在中国大陆,不存在一个叫做“信托平台”的、可以像股票软件或支付宝一样让普通大众直接注册、购买信托产品的公开互联网平台。

您所理解的“委托投资理财信托平台”,实际上是一个渠道或中介,它帮助合格投资者找到并购买由信托公司发行的信托产品,这个“平台”可能是线下的理财顾问,也可能是线上的信息网站或APP,但它们本身不是信托公司,也不是产品的发行方。

下面我将为您详细拆解这个主题,包括:

- 核心概念:什么是信托?

- 为什么不能有公开的“信托平台”?(合格投资者制度)

- 现实中存在的“委托渠道”有哪些?

- 如何选择和辨别这些“平台”?

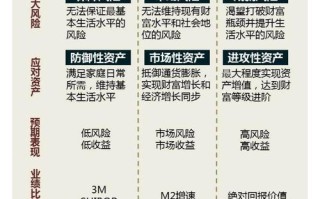

- 投资信托的注意事项和风险。

核心概念:什么是信托?

信托是一种特殊的财产管理制度和法律关系,就是“受人之托,代人理财”。

- 委托人:您,拥有资金/资产的人。

- 受托人:信托公司,持有牌照的金融机构,负责管理和运用您的资金。

- 受益人:可以是您自己,也可以是您指定的其他人,信托到期后,信托公司会将本金和收益分配给受益人。

信托产品的主要特点:

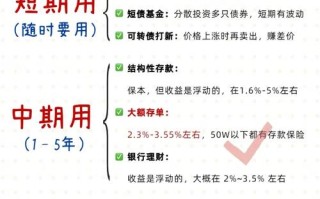

- 高门槛:通常起投金额为100万元人民币。

- 低风险(相对):信托产品通常有抵押物(如房产、土地)或担保,风险理论上低于股票,但高于银行存款。

- 中等收益:年化收益率一般在6%-9%之间(具体看市场和经济环境),高于银行理财和大部分债券。

- 固定期限:通常为1-3年,资金有封闭期,期间无法赎回。

为什么不能有公开的“信托平台”?——合格投资者制度

这是理解所有问题的关键,信托产品属于“私募”性质的投资品,不能像公募基金一样在互联网上公开销售,监管机构为了保护普通投资者,设立了非常严格的“合格投资者”门槛。

根据中国银保监会的规定,同时满足以下两个条件的人,才能被认定为合格投资者:

-

财务要求:

- 金融资产:个人或家庭的金融资产不低于300万元人民币,金融资产包括银行存款、股票、债券、基金、信托计划、资产管理计划等。

- 或收入要求:最近三年个人年均收入不低于50万元人民币。

-

风险测评要求:

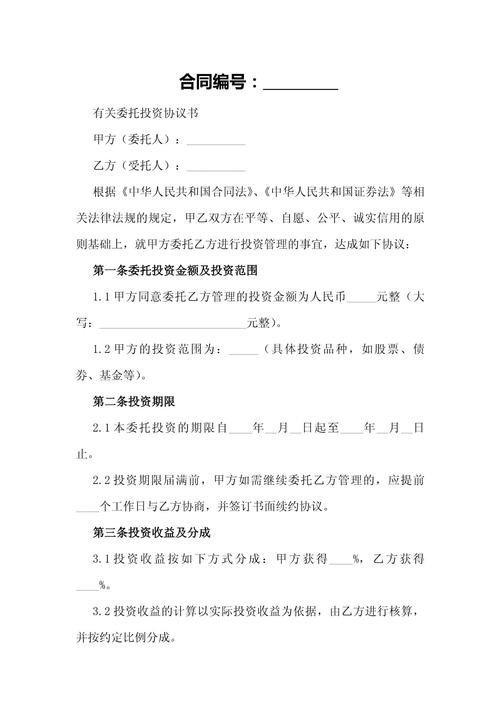

(图片来源网络,侵删)

(图片来源网络,侵删)- 投资者必须通过风险承受能力评估,被评定为“积极型”或“激进型”的投资者,保守型和稳健型投资者理论上不能购买。

由于高门槛和私募属性,信托产品只能面向特定的合格投资者进行“非公开募集”,不可能存在一个公开的“信托平台”让任何人都能随意购买。

现实中存在的“委托渠道”(您所说的“平台”)

虽然不能公开买卖,但合格投资者可以通过以下几种合法渠道来“委托”投资信托产品:

信托公司直销

- 形式:直接前往信托公司在北京、上海等地的财富管理中心。

- 优点:

- 最直接:信息最准确,没有中间环节。

- 产品最全:可以买到该公司发行的所有在售产品。

- 服务专业:理财顾问对自家产品最了解。

- 缺点:

- 地域限制:需要亲自前往,对异地投资者不便。

- 选择有限:只能购买单一信托公司的产品,无法横向比较不同公司的产品。

银行私人银行部

- 形式:在您的开户银行(通常是国有大行、股份制银行的私人银行部)进行咨询和购买。

- 优点:

- 信任度高:银行作为传统金融机构,客户信任感强。

- 服务综合:可能提供其他资产配置建议。

- 方便:对于已在银行有大量资产的客户来说很方便。

- 缺点:

- 产品池有限:银行通常只会代销与自己有合作关系的几家信托公司的产品,选择面窄。

- 可能存在利益冲突:银行更倾向于销售返点高的产品,不一定是最适合您的。

第三方财富管理公司

- 形式:这是目前市场上最主流、最活跃的渠道,它们是独立于信托公司和银行的中介机构。

- 优点:

- 产品选择多:通常会与全国多家信托公司合作,产品池非常丰富,可以“货比三家”。

- 服务灵活:理财顾问可以提供一对一的定制化服务,根据您的需求匹配产品。

- 信息及时:能第一时间获取市场上最新的信托产品信息。

- 缺点:

- 资质参差不齐:这是最大的风险点,市场上第三方财富公司数量庞大,但有些可能不正规,甚至存在“飞单”(销售非合作方的高风险产品)等违规行为。

- 需要仔细甄别:投资者需要花费精力去判断一家财富公司是否可靠。

线上信息平台

- 形式:如“信托百行”、“好买财富”等网站或APP。

- 作用:它们不是销售平台,而是信息展示平台。

- 优点:

- 信息透明:可以免费查询到几乎所有在售和已售信托产品的详细信息(发行方、规模、期限、收益率、抵押物等)。

- 辅助决策:可以帮助投资者了解市场行情,进行产品初步筛选。

- 缺点:

- 不能直接购买:最终购买仍需通过上述三种线下渠道完成。

- 信息准确性:需要投资者自己核实信息的最新状态。

如何选择和辨别这些“平台”(渠道)?

如果您是合格投资者,并希望通过第三方财富公司进行投资,请务必注意以下几点:

-

查资质:

- 是否拥有中国证券投资基金业协会颁发的“私募证券投资基金管理人”牌照(牌照编号可查)。

- 这是最基本、最重要的准入门槛,没有这个牌照,代销信托产品就属于违规行为。

-

看背景:

公司的股东背景是什么?是否有实力雄厚的产业资本或金融机构支持?背景越强,可靠性通常越高。

-

验产品:

- 理财顾问推荐的产品,是否能在信托公司的官方网站上查到备案信息?

- 任何在信托官网上查不到的产品,都不要轻信,可能是“飞单”产品,风险极高。

-

问服务:

是不是只推荐收益率最高的产品?专业的顾问会根据您的风险偏好、资金期限和财务状况,提供综合的资产配置建议,而不是单一地“唯收益论”。

-

警惕过高收益:

如果一个信托产品的收益率远高于市场平均水平(承诺年化收益12%以上),且抵押物模糊不清,一定要高度警惕,这往往是风险的信号。

投资信托的注意事项和风险

即使通过正规渠道购买,信托产品也并非“零风险”。

- 信用风险(最核心):虽然大多数项目有抵押,但如果融资方(借款企业)经营失败,抵押物可能无法完全覆盖本金和收益,导致无法兑付。

- 市场风险:宏观经济下行、房地产市场调控等都可能影响信托项目的还款能力。

- 流动性风险:信托产品有固定的封闭期,期间无法提前退出,资金流动性差。

- 政策风险:金融监管政策的变化可能会影响信托业务的开展。

委托投资理财信托,本质上是一个高门槛、非公开、需要专业渠道的财富管理行为。

- 您要找的“平台”,不是官方APP,而是信托直销、银行私行或第三方财富公司这样的销售渠道。

- 核心门槛是成为“合格投资者”。

- 最大风险来自于渠道本身,特别是选择了一家不正规的第三方财富公司。

- 核心动作是“核实”:核实渠道资质、核实产品备案。

在做出任何投资决策前,请务必充分了解产品详情,评估自身风险承受能力,并选择信誉良好、资质齐全的正规渠道进行咨询和购买,对于大额投资,建议咨询独立的财务顾问。

标签: 委托投资理财信托平台哪家好 安全的委托投资理财信托平台 委托投资理财信托平台排名