- 第一阶段:工商注册(公司成立)

- 第二阶段:金融牌照申请(业务资质)

下面我将为您详细拆解这两个阶段的关键步骤、条件和注意事项。

重要前提:明确业务范围

“投资理财”是一个宽泛的概念,您需要首先确定公司具体想从事哪类业务,因为不同的业务对应不同的监管机构和牌照,主要的投资理财相关业务包括:

- 证券类:证券经纪、证券投资咨询、证券承销与保荐、证券自营、证券资产管理等。监管机构:中国证监会

- 基金类:公募基金管理、私募基金管理人(PE/VC)。监管机构:中国证监会

- 期货类:期货经纪、期货投资咨询等。监管机构:中国证监会

- 信托类:资金信托、财产信托等。监管机构:中国银保监会

- 地方金融组织类:小额贷款公司、融资担保公司、区域性股权市场等。监管机构:地方金融监督管理局

- 投资咨询类(非持牌):提供一般性的投资建议,但不能涉及具体证券、期货的买卖建议,监管相对宽松,但业务范围受限。

核心结论: 如果您想从事真正意义上的证券、基金、期货等投资理财业务,必须获得证监会颁发的相应牌照,仅仅注册一个名为“XX投资管理有限公司”的工商公司,而没有牌照,是不能开展相关核心业务的。

第一阶段:工商注册(公司成立)

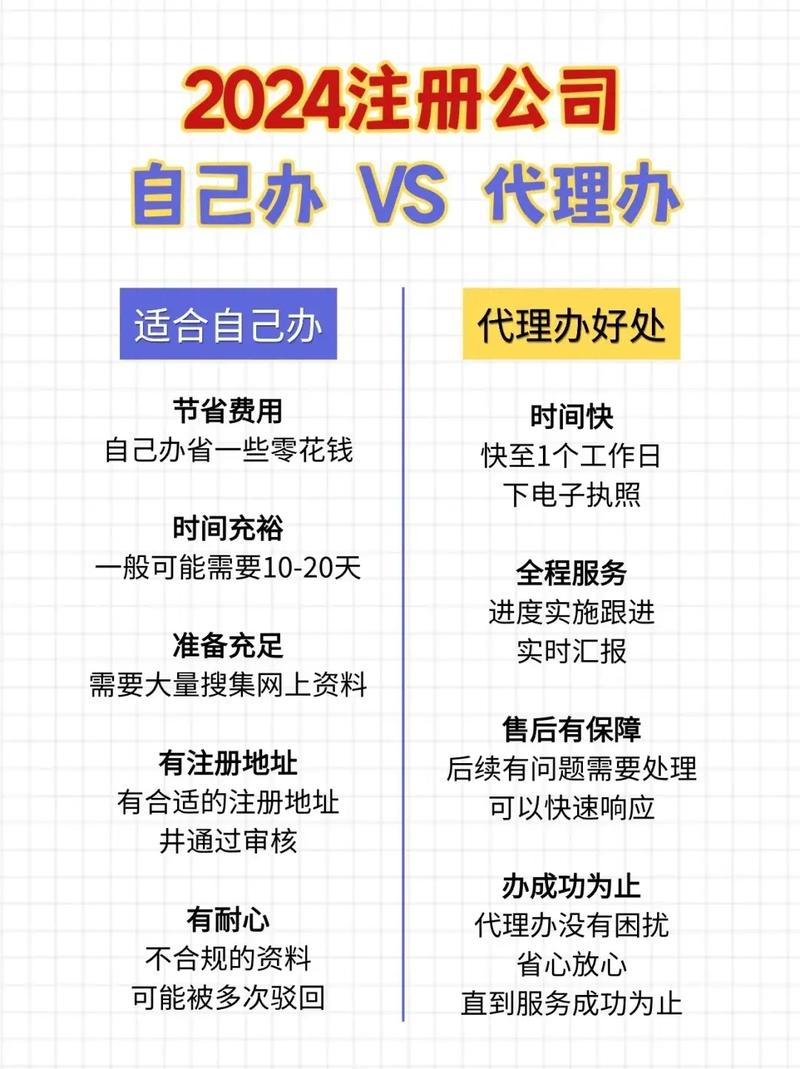

在申请金融牌照之前,您需要先成立一个“干净”的有限责任公司作为申请主体,这个过程与注册普通公司类似,但有一些特殊要求。

第一步:公司名称核准

- 名称格式:通常为“地域 + 字号 + 行业 + 有限公司”。

- 行业表述:根据您未来的业务方向,选择合适的行业描述,如“投资管理有限公司”、“资产管理有限责任公司”、“资本管理有限公司”等。

- 注意事项:名称中不能有“金融”、“证券”、“基金”、“期货”等字样,除非您已经获得了相应牌照,否则,名称核准可能无法通过。

第二步:确定注册资本和股东

- 注册资本:

- 对于普通投资咨询公司,法律没有特殊要求,认缴制即可,例如100万人民币。

- 但请注意:如果您未来计划申请金融牌照,注册资本的要求会非常高,申请证券公司牌照,注册资本最低为5亿元人民币;申请公募基金管理公司牌照,最低注册资本为1亿元人民币,且必须是实缴货币资本,在注册之初就要有长远规划。

- 股东背景:

- 金融牌照对股东背景有严格要求,通常要求股东具备良好的财务状况和诚信记录,不能有重大违法违规行为。

- 如果股东是法人,需要提供其财务报表和合规证明。

- 监管机构会对股东进行穿透式核查,最终追溯到实际控制人。

第三步:注册地址

- 必须是商用性质的办公地址,如写字楼、商住两用楼(需注明“商用”)。

- 需要提供租赁合同和房产证明。

- 部分金融牌照对办公地址的面积、安保、消防等有额外要求。

第四步:确定经营范围

- 普通投资理财公司的经营范围可以包括:投资管理、资产管理、实业投资、投资咨询、财务咨询、企业管理咨询、经济信息咨询等。

- 重要提示:在获得金融牌照之前,绝对不能在经营范围中加入“证券经纪”、“证券投资咨询”、“基金销售”等字样,否则将构成非法经营。

第五步:法人、董事、监事、高级管理人员

- 注册公司时需要确定法定代表人、董事、监事和经理。

- 对于未来申请金融牌照的公司,这些关键人员的从业背景和资质至关重要,申请证券公司,需要有具备相应从业年限和从业资格的董事长、总经理、合规负责人等。

完成以上步骤,您就可以拿到营业执照,完成公司成立了,但这只是万里长征的第一步。

第二阶段:金融牌照申请(最关键、最难的环节)

这是整个流程的核心,也是门槛最高、耗时最长、不确定性最大的部分。

第一步:确定目标牌照

根据您第一步确定的具体业务,向对应的监管机构提交申请,这里以最常见的私募基金管理人和证券投资咨询为例。

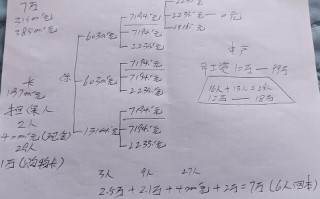

第二步:准备申请材料(以申请私募基金管理人牌照为例)

申请私募基金管理人(PFM)资格,需要在中国证券投资基金业协会(AMAC)进行登记,其要求非常严格,主要包括:

-

公司主体要求:

(图片来源网络,侵删)

(图片来源网络,侵删)- 公司名称和经营范围中应包含“基金管理”、“投资管理”等相关字样。

- 注册资本不低于100万元人民币,实缴资本比例建议高于25%(即实缴25万以上),并有清晰的实缴证明。

- 具备固定的办公场所,并配备满足营业需要的设施。

-

人员要求(重中之重):

- 法定代表人/执行事务合伙人:不能是失信被执行人、市场禁入者或证监会系统离职人员入股限制期内的员工。

- 全职员工:员工总人数不应低于5人。

- 基金从业资格:法定代表人、总经理、合规/风控负责人必须取得基金从业资格,其他员工中,至少2名需要取得基金从业资格。

- 从业经验:高管人员(如总经理、副总经理、合规风控负责人)应具备5年以上与拟任职务相关的证券、基金、金融、法律、会计等相关工作经历。

-

制度要求:

必须建立完善的内部控制、风险管理、合规管理、投资者适当性管理、信息披露等制度。

-

法律意见书:

- 必须聘请中国执业律师事务所出具专业的《法律意见书》,对公司申请登记的所有事项进行核查并发表明确的法律意见,这是申请材料的核心。

第三步:提交申请与审核

- 将所有材料通过AMAC的资产管理业务综合报送平台进行提交。

- 协会会对申请材料进行形式审查和实质审查,可能会进行问询,要求补充材料。

- 审核通过后,您的公司将被列入“私募基金管理人公示名单”,即获得了开展私募基金业务的合法资质。

其他牌照简介

- 证券投资咨询机构:需要向证监会及其派出机构申请,对人员(如3名以上证券投资咨询业务资格的从业人员)、资本、场地、信息系统等有更高要求。

- 公募基金管理公司:申请门槛极高,通常需要大型金融机构(如券商、银行、信托)作为主要股东,注册资本1亿以上,核心团队经验丰富,审核流程极其严格。

重要注意事项与风险提示

- 成本高昂:除了注册资本,聘请专业律师、会计师、申请系统建设、员工薪资、办公场地等都是巨大的开销,申请私募基金牌照,所有花费总计可能在几十万到上百万人民币。

- 时间漫长:从准备材料到最终获批,少则半年,多则一两年甚至更久,过程中任何一个环节出问题都可能导致申请失败或延误。

- 合规要求极高:金融行业是强监管行业,一旦获得牌照,就必须严格遵守各项法律法规,定期进行信息披露和合规检查,任何违规操作都可能导致罚款、暂停业务甚至吊销牌照。

- 专业人才稀缺:有经验、有资质的金融人才是公司的核心资产,招聘和留住人才是巨大挑战。

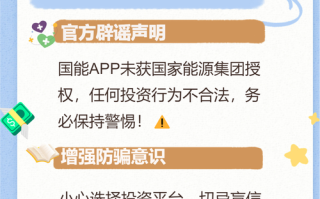

- “无照经营”是红线:在未获得相应金融牌照的情况下,任何面向公众开展的证券、期货、基金等投资理财活动,都属于非法集资或非法经营,是严重的刑事犯罪,切勿触碰红线。

总结与建议

- 自我评估:您必须明确自己的资金实力、专业背景、团队资源和风险承受能力,是否足以支撑漫长的申请和高昂的成本?

- 咨询专家:强烈建议在启动前,聘请专业的金融律师和财务顾问进行咨询,他们可以为您提供精准的路径规划,帮助您规避潜在风险。

- 从小处着手:如果资源有限,可以考虑先注册一家普通的投资咨询公司,积累行业经验和客户资源,同时着手准备牌照申请的各项条件(如组建团队、完善制度),待条件成熟后,再正式启动牌照申请流程。

- 考虑合作或收购:对于初创团队,直接申请新牌照难度极大,可以考虑与已有牌照的公司进行合作,或者直接收购一家具备相应资质的“壳公司”,但这同样需要巨大的资金投入,并涉及复杂的尽职调查。

注册投资理财公司是一项系统工程,尤其是金融牌照的申请,更像是一场对综合实力的全面考验,请务必做好充分的准备,并寻求专业指导。

标签: 注册投资理财公司流程 投资理财公司注册条件 注册投资理财公司门槛