月薪9000元,在许多城市已经是一个不错的起点,是开启投资理财之路的绝佳时机,这不仅能让你对抗通货膨胀,实现资产的保值增值,更能为你未来的生活(如买房、结婚、养老)打下坚实的基础。

以下是一份为你量身定制的、从入门到实践的月薪9000元投资理财指南。

第一步:地基打好——理财前的准备(至关重要!)

在开始投资之前,请务必做好以下三件事,这是你理财大厦的地基。

清晰记账,了解现金流

- 为什么? 你必须清楚你的钱花在了哪里,有多少可以用于投资。

- 怎么做?

- 使用工具: 可以使用“随手记”、“挖财”等记账App,或直接用Excel表格。

- 详细记录每月的收入(9000元)和支出(房租、餐饮、交通、娱乐、购物等)。

- 分析结果: 坚持1-2个月后,分析账单,找出不必要的“拿铁因子”(如每天一杯奶茶、不必要的订阅服务等),并尝试优化。

设定明确的财务目标

- 为什么? 没有目标的投资就像没有航标的船,目标决定了你的投资策略和期限。

- 怎么做? 将目标分为短期、中期、长期:

- 短期目标(1年内): 存下3万元作为应急基金,或者一次旅行基金。

- 中期目标(3-5年): 攒够10万元作为购房首付,或者购买一辆车的首付。

- 长期目标(5年以上): 为30年后的退休生活储备养老金,或者实现财务自由。

建立紧急备用金

- 为什么? 这是你的“财务安全垫”,用于应对突发状况(如失业、疾病),避免你在市场低点时被迫卖出投资,造成亏损。

- 怎么做?

- 金额: 准备3-6个月的必要生活开支,假设你每月必要开支为4000元,那么紧急备用金就是 2万 - 2.4万元。

- 存放位置: 必须是高流动性、低风险的产品,

- 货币基金: 如余额宝、零钱通等,收益率略高于银行活期,随用随取。

- 银行活期/短期存款: 最稳妥的选择。

第二步:资产配置——你的“钱”要各司其职

当你的紧急备用金(约1.5万-2.4万)和记账习惯都建立好后,就可以开始投资了,月薪9000元,建议采用经典的“50-30-20”法则作为基础框架,并根据自身情况进行调整。

50-30-20法则:

- 50% 用于生活必需(4500元): 房租/房贷、水电煤、交通、基本伙食等。

- 30% 用于个人提升和享乐(2700元): 娱乐、购物、旅游、学习课程、社交等。

- 20% 用于储蓄和投资(1800元): 这是你理财的核心资本!

针对月薪9000元的优化建议: 对于很多在大城市工作的年轻人,房租可能就占了收入的30%-40%,我们可以更灵活地调整:

建议的资产配置比例(可调整):

- 储蓄与投资:30% - 40% (2700元 - 3600元)

这是实现财富增长的关键,建议优先保证这个比例。

- 生活开销:50% - 60% (4500元 - 5400元)

在满足基本生活需求的前提下,尽量压缩。

(图片来源网络,侵删)

(图片来源网络,侵删) - 弹性支出:10% - 20% (900元 - 1800元)

用于娱乐、购物、社交等,保证生活质量,避免因过度压抑而消费反弹。

第三步:选择投资工具——让钱为你工作

我们有了每月2700-3600元的投资资金,如何分配这笔钱?建议采用“核心-卫星”策略。

核心资产(稳健增值,占比70%-80%)

这部分是投资组合的“压舱石”,追求长期、稳定的回报。

-

指数基金定投(强烈推荐新手)

- 是什么? 你不需要研究个股,买入一篮子股票,比如沪深300指数基金就包含了A股市场上市值最大、流动性最好的300家公司。

- 为什么? 分散风险、成本低、省心省力,能分享国家经济增长的红利。

- 怎么投? 基金定投是最佳方式,每月固定一天(如发薪日后第二天)投入固定金额(如1500元),长期坚持,平摊成本。

- 投什么?

- 宽基指数: 沪深300、中证500、科创50、创业板指数。

- 策略指数: 沪深300价值指数、红利指数(适合追求稳定分红)。

- 建议: 将每月投资额的50%-60%用于指数基金定投。

-

货币基金/银行理财(现金管理工具)

- 是什么? 也就是你紧急备用金之外的“闲钱”可以放的地方。

- 为什么? 流动性好,风险极低,收益通常高于银行活期。

- 建议: 将每月投资额的10%-20%或部分资金放入货币基金(如余额宝),作为短期备用或随时加仓的“子弹”。

卫星资产(博取高收益,占比20%-30%)

这部分是投资组合的“助推器”,风险和潜在收益都更高,需要投入更多精力研究。

-

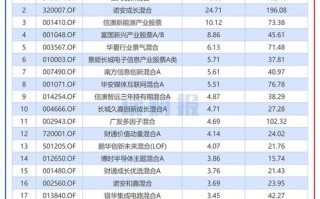

主动型股票基金

- 是什么? 由基金经理主动选股,希望获得超越市场平均水平的收益。

- 为什么? 如果选到优秀的基金经理,可能获得超额回报。

- 怎么选? 关注基金的历史业绩、基金经理的从业年限和风格、最大回撤等。

- 建议: 将每月投资额的10%-20%用于定投或一次性买入优质的主动型基金。

-

黄金ETF(避险资产)

- 是什么? 在交易所交易的黄金基金,可以像股票一样买卖。

- 为什么? 黄金是传统的避险资产,在经济不确定性增加或通货膨胀时表现较好。

- 建议: 将总投资资产的5%-10%配置黄金,作为组合的“稳定器”。

一个具体的投资组合示例(以每月投资3000元为例):

| 投资工具 | 占比 | 每月投入金额 | 作用 | 风险等级 |

|---|---|---|---|---|

| 核心资产 | 80% (2400元) | |||

| ✅ 沪深300指数基金 | 40% | 1200元 | 分享大盘成长,稳健增值 | 中低 |

| ✅ 中证500指数基金 | 20% | 600元 | 投资中小盘成长股,潜力更大 | 中 |

| ✅ 货币基金 (余额宝) | 20% | 600元 | 现金管理,随用随取 | 极低 |

| 卫星资产 | 20% (600元) | |||

| ✅ 优质主动型基金 | 15% | 450元 | 追求超额收益 | 中高 |

| ✅ 黄金ETF | 5% | 150元 | 避险,对冲风险 | 中低 |

| 总计 | 100% | 3000元 |

第四步:持续学习与心态管理

- 保持耐心,拒绝“一夜暴富”:投资是一场马拉松,不是百米冲刺,不要被市场的短期波动所影响,坚持长期投资。

- 坚持定投,克服“追涨杀跌”:定投的精髓在于在市场下跌时用同样的钱买到更多份额,从而拉低平均成本,市场大跌时,不要恐慌,反而是坚持定投的好时机。

- 持续学习,但不要沉迷:花时间学习基本的理财知识,了解你投资的是什么,但不要花过多时间研究小道消息,以免做出非理性决策。

- 定期复盘,动态调整:每半年或一年,回顾一下你的投资组合表现,并根据你的财务目标变化和市场情况进行微调。

月薪9000元,你完全可以开启自己的财富增值之旅,记住这个路径:

记账 → 存够应急金 → 每月固定投资(如3000元) → 采用“核心-卫星”策略(指数基金为主) → 长期坚持 → 定期复盘。

理财的核心不在于起点有多高,而在于尽早开始、持续行动,祝你早日实现自己的财务目标!

标签: 月薪九千理财技巧 工薪族投资理财攻略 月薪九千钱生钱方法