在投资领域,“绝对保本”是一个需要谨慎对待的承诺。

(图片来源网络,侵删)

- 从法律和金融角度看:任何涉及股票、基金、信托等非存款类金融产品的投资,都存在市场波动风险,理论上没有100%的“保本”承诺,除非产品合同中明确写有“保本”条款。

- 真正的“保本”:目前在中国大陆,唯一被国家信用背书、可以视为“绝对保本”的只有银行存款,包括活期、定期、大额存单等,它们受到《存款保险条例》的保护,单个银行50万人民币以内的存款本息是受到保障的。

我们这里讨论的“保本在线投资理财规划”,将分为两个层面:

- 绝对保本策略:追求本金绝对安全,收益稳定但较低。

- 本金相对安全策略:通过低风险产品组合,将本金亏损的可能性降至极低,同时追求比存款更高的收益。

第一步:明确您的理财目标与风险承受能力

在开始投资前,请先问自己三个问题:

- 这笔钱要用来做什么? (目标)

- 短期备用金:随时可能用,需要高流动性。

- 中期目标:如1-3年内买车、装修,需要稳定增值。

- 长期目标:如5年以上的子女教育金、养老金,可以承受短期波动,追求长期复利。

- 这笔钱多久不用? (投资期限)

- 期限越短,越应选择高流动性、低风险的工具。

- 期限越长,越可以配置一些收益潜力稍高、但锁定期较长的产品。

- 我能接受多大的亏损? (风险承受能力)

- 保守型:无法接受任何本金亏损,哪怕只有1%。

- 稳健型:可以接受轻微的、短期的净值波动,但希望本金最终能安全收回,并希望收益能跑赢通胀。

- 平衡型:愿意用一小部分资金尝试中等风险产品,博取更高收益,但大部分资金仍以安全为主。

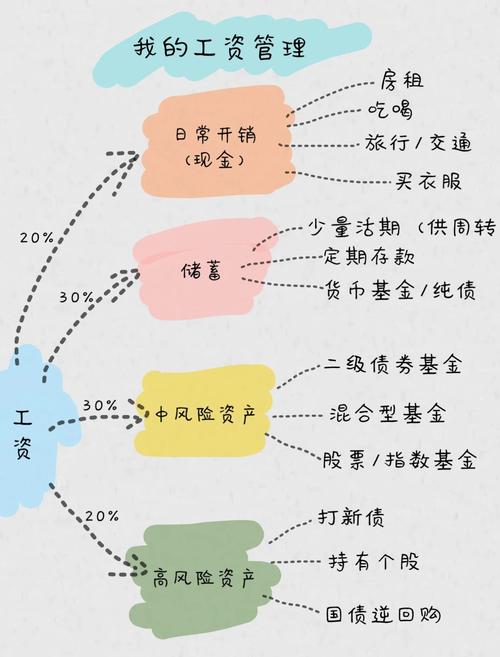

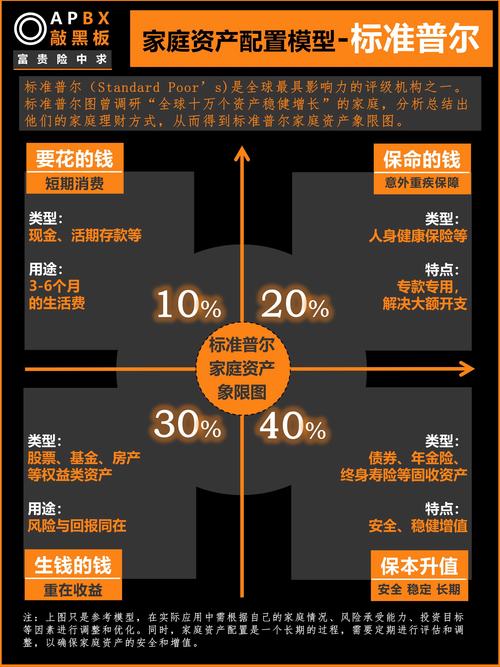

第二步:构建您的“保本”投资组合

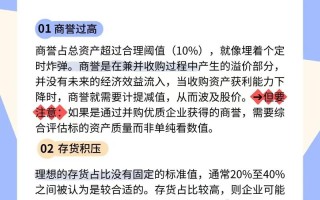

根据您的风险偏好,我们可以构建一个金字塔式的资产配置模型。

A. 绝对保本策略 (适合保守型投资者)

这个策略的核心是 “本金安全第一”,所有资金都投入到几乎零风险的工具中。

(图片来源网络,侵删)

核心工具:

- 银行存款:

- 活期存款:灵活性最高,但利率最低(约0.2%-0.3%),适合存放紧急备用金。

- 定期存款:利率高于活期,期限越长利率越高,适合中期目标。

- 大额存单:20万起存,利率通常高于同期限定期存款,且可转让,兼顾了收益和流动性。

- 货币基金:

- 特点:风险极低,流动性高(大部分支持T+0或T+1赎回),收益通常略高于银行活期。

- 平台:支付宝(余额宝)、微信(零钱通)、各大银行APP、天天基金网等。

- 作用:是活期存款的绝佳替代品,存放短期备用金。

配置建议:

- 紧急备用金 (3-6个月生活费):放入 货币基金,确保随用随取。

- 中期闲置资金:购买 银行定期存款或大额存单,锁定稳定收益。

优点:本金绝对安全,无忧无虑。 缺点:收益率可能跑不赢通货膨胀(CPI),长期来看购买力会下降。

B. 本金相对安全策略 (适合稳健型投资者)

这个策略的核心是 “严控风险,适度增值”,通过将大部分资金投入低风险产品,小部分资金投入中低风险产品,在极大概率保证本金安全的前提下,追求更高的整体收益。

(图片来源网络,侵删)

核心工具(按风险从低到高排序):

- 现金及现金等价物 (约占40%-60%):

- 货币基金、银行活期/定期存款:作为“安全垫”,提供流动性和基础收益。

- 中低风险固收类产品 (约占30%-50%):

- 纯债基金:主要投资于国债、金融债、高信用等级企业债等,不投资股票,风险较低,收益通常高于货币基金和存款,有短期、中长期纯债基金之分,可搭配购买。

- 银行R1/R2级理财产品:风险等级为“谨慎型”或“稳健型”,主要投资于存款、债券等固定收益类资产,少量投资于非标准化债权资产,收益比存款高,但要注意看清产品说明书,确认底层资产。

- 国债/地方政府债:由国家信用背书,安全性极高,可通过银行或证券账户购买。

- 中低风险“固收+”产品 (约占10%-20%):

- 特点:大部分资产(如80%)投资于债券等固收资产,小部分资产(如20%)投资于股票、可转债等权益类资产,以增强收益,风险等级通常为R2(稳健型)。

- 优势:在股市行情好的时候,能获得比纯债基金更高的收益;在股市下跌时,由于债券部分的“压舱石”作用,整体回撤通常较小,这是目前非常受欢迎的稳健型投资选择。

配置建议(示例): 假设您有10万元闲钱,属于稳健型投资者,投资期限为3年。

- 配置40% (4万元) 到绝对安全资产:

- 1万元放入 货币基金(作为应急补充)。

- 3万元购买 银行2年期大额存单(锁定稳定收益)。

- 配置40% (4万元) 到中低风险固收资产:

- 购买一只业绩优秀的 中长期纯债基金,并设置定投,平滑市场波动。

- 配置20% (2万元) 到“固收+”产品:

- 选择一只由大基金公司发行的、历史回撤控制较好的 “固收+”基金 或 银行R2级“固收+”理财,博取增强收益。

优点:在大概率保证本金安全的前提下,有机会获得超越存款的收益,有效抵御通胀。 缺点:在极端市场行情下(如债市大幅下跌),仍存在本金轻微亏损的可能,但概率较低。

第三步:选择靠谱的在线投资平台

进行在线投资,平台的选择至关重要,以下是主流且靠谱的平台:

- 银行官方APP/网上银行:

- 优势:最安全、最可靠,购买自家银行的存款、理财、基金等产品。

- 适合:购买存款、银行理财产品。

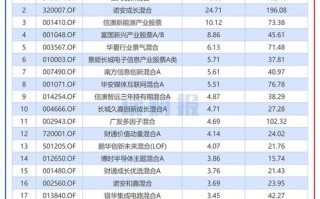

- 第三方基金销售平台:

- 代表:支付宝、微信理财通、天天基金网、蛋卷基金等。

- 优势:产品选择极其丰富,费率低(申购费常有折扣),操作便捷,数据透明,适合基金投资者。

- 证券公司APP:

- 优势:除了基金,还可以购买股票、债券、可转债等,如果您的“固收+”组合里涉及个股或可转债,需要证券账户。

- 互联网保险公司平台:

- 代表:支付宝里的“稳健理财”板块、微信里的“微理财”等,有时会代销保险公司的理财产品。

重要提醒:

- 认准正规平台:所有资金都应通过官方渠道或持有牌照的正规平台进行。

- 警惕高收益陷阱:任何承诺“保本高息”、“日息1%”的平台,极有可能是诈骗。

- 保护个人信息:不要轻易向不明平台转账或泄露密码、验证码。

第四步:执行、监控与再平衡

- 执行计划:根据您的配置方案,在选定的平台上分批投入资金,对于基金类产品,可以考虑采用定期定额投资(定投)的方式,以平摊成本,降低风险。

- 定期监控:不需要每天看盘,但建议每季度或每半年回顾一次您的投资组合。

- 查看各类资产的收益情况。

- 关注市场宏观环境是否有重大变化。

- 动态再平衡:随着时间的推移,由于各类资产涨跌不一,您最初配置的比例可能会被打破,股市上涨后,“固收+”部分的占比可能会超过预设比例。

当某类资产偏离目标配置比例过大时(如超过5%),可以考虑卖出一部分涨得多的,买入一部分涨得少的,让组合比例回到最初设定的状态,这可以做到“高抛低吸”,锁定利润,控制风险。

总结与建议

| 策略类型 | 核心目标 | 主要工具 | 适合人群 | 风险等级 |

|---|---|---|---|---|

| 绝对保本 | 本金绝对安全,收益稳定 | 银行存款、货币基金 | 保守型投资者、短期备用金 | 极低 |

| 本金相对安全 | 严控风险,适度增值 | 货币基金、纯债基金、银行R1/R2理财、“固收+”产品 | 稳健型投资者、中期理财目标 | 低 |

给您的最终建议:

- 从“绝对保本”开始:如果您是投资新手,或这笔钱是您的“保命钱”,请务必从银行存款和货币基金开始,先建立安全感。

- 逐步尝试“稳健增值”:当您对市场有一定了解,且有一笔中期不用的闲钱时,可以尝试将一小部分资金(如10%-20%)配置到优质的纯债基金或“固收+”产品中,感受一下市场的波动和收益,并逐步学习和调整。

- 坚持长期主义:投资是一场马拉松,不是百米冲刺,不要因为短期的市场涨跌而频繁买卖或情绪化操作,选择好资产,并给它足够的时间去成长。

- 持续学习:金融市场在不断变化,保持学习的热情,了解不同产品的特性和风险,是做好理财的关键。

希望这份详细的规划能帮助您开启安全、稳健的在线投资理财之旅!

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。