我们可以从风险、收益、流动性、门槛等多个维度,对主流的个人投资理财方式进行一个全面的梳理和“排名”式的分析,帮助您找到最适合自己的组合。

核心逻辑:理财金字塔

在开始排名前,请先建立一个核心观念:理财金字塔。

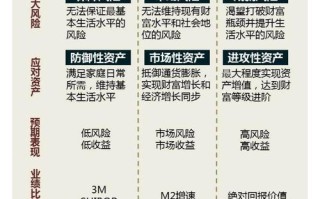

- 塔基(地基):保障层 - 应急储备金、保险,这是理财的基石,没有地基,上层建筑再华丽也会崩塌。

- 塔身(核心):增值层 - 股票、基金、债券等,这是实现财富增长的主要部分。

- 塔尖(补充):投机层 - 加密货币、高杠杆期货、收藏品等,风险极高,只适合极少数专业投资者用极小比例资金参与。

理财排名将主要围绕“增值层”展开,但必须以“保障层”为前提。

个人投资理财方式综合排名与分析

以下排名从低风险/稳健型到高风险/激进型排列,并附上特点分析和适合人群。

第一梯队:稳健基石型(风险极低,流动性好)

这类投资理财方式适合作为应急备用金和资产保值的首选。

| 排名 | 投资方式 | 预期年化收益 | 风险等级 | 流动性 | 门槛 | 适合人群 | 核心特点 |

|---|---|---|---|---|---|---|---|

| 1 | 银行活期/定期存款 | 2% - 2.5% | 极低 | 极高 (活期) / 较低 (定期) | 极低 | 所有人,尤其是极度风险厌恶者 | 绝对安全,受存款保险制度保护,收益是“保本”的,但跑不赢通胀。 |

| 2 | 货币基金 (如余额宝、零钱通) | 0% - 3.0% | 极低 | 极高 (可T+0赎回) | 极低 (1元起) | 所有人,尤其是存放短期备用金 | 流动性媲美活期,收益略高于定存,风险极低,但非“保本”,理论上存在亏损可能,但历史上几乎未出现过。 |

| 3 | 国债 / 国债逆回购 | 5% - 3.5% | 极低 | 较高 (国债) / 极高 (逆回购) | 较低 (国债1000元起) | 稳健型投资者,追求绝对安全 | 国家信用背书,安全性最高,国债逆回购是短期现金管理工具,操作方便。 |

小结: 第一梯队是理财的“压舱石”,保证了资金的绝对安全和随时可用,对于新手来说,应首先确保这部分资金配置充足(通常是3-6个月的生活开销)。

第二梯队:核心增值型(中低至中等风险,追求长期回报)

这是大多数普通人实现财富增长的主力战场,核心是“资产配置”和“长期持有”。

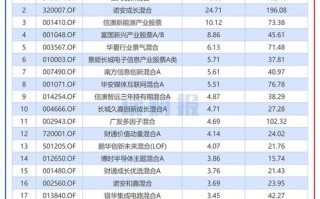

| 排名 | 投资方式 | 预期年化收益 | 风险等级 | 流动性 | 门槛 | 适合人群 | 核心特点 |

|---|---|---|---|---|---|---|---|

| 1 | 纯债基金 / 同业存单指数基金 | 0% - 5.0% | 中低 | 较高 | 较低 (10元起) | 稳健型投资者,希望收益高于货币基金 | 主要投资债券,波动较小,收益相对稳定,是“固收+”策略的打底部分。 |

| 2 | 指数基金 (ETF/联接基金) | 5% - 10%+ (长期) | 中等 | 高 | 极低 (ETF 1份起,联接基金10元起) | 强烈推荐给绝大多数普通人,尤其是上班族和投资新手 | “懒人投资神器”,通过买入一篮子股票,分散风险,分享市场平均收益,成本低廉,透明度高。核心在于长期定投,平摊成本。 |

| 3 | “固收+”基金 / 平衡型基金 | 4% - 8% | 中等 | 较高 | 较低 (10元起) | 追求稳健增值,能承受一定波动的投资者 | 大部分资产投资债券(固收),小部分投资股票(+),在控制风险的同时,博取更高收益。 |

| 4 | 主动管理型股票基金 | 不确定,潜力大 | 中高 | 较高 | 较低 (10元起) | 对基金经理有信心,能承受较大波动的投资者 | 收益潜力大,但依赖基金经理能力,波动和风险也更高,需要仔细甄别基金经理和历史业绩。 |

| 5 | 可转换债券 (可转债) | 3% - 15%+ | 中等 | 较高 | 较低 (一手10张,约1000元) | 想在稳健中博取高收益的进阶投资者 | “下有保底,上不封顶”,兼具债券的稳定性和股票的增长性,但条款复杂,需要一定学习。 |

小结: 第二梯队是财富增长的核心,对于绝大多数人,指数基金定投是性价比最高、最适合入门和长期坚持的策略,可以根据自己的风险偏好,在“固收+”和纯指数基金之间进行配置。

第三梯队:高风险高回报型(风险较高,适合专业投资者)

这类投资可能带来丰厚回报,但也可能造成较大本金损失,需要投资者具备相应的知识和心理素质。

| 排名 | 投资方式 | 预期年化收益 | 风险等级 | 流动性 | 门槛 | 适合人群 | 核心特点 |

|---|---|---|---|---|---|---|---|

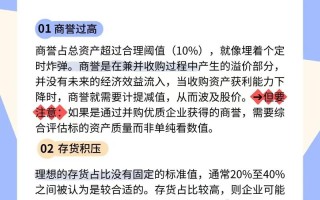

| 1 | 个股 (直接投资股票) | 不确定,潜力巨大 | 高 | 高 | 较低 (A股1手起) | 有时间、精力研究公司,能承受较大波动的投资者 | 高风险高回报,需要深入研究公司基本面、行业趋势,对投资者的要求极高。不建议新手重仓。 |

| 2 | 黄金 (实物金/纸黄金/黄金ETF) | 视国际金价而定,长期约3-5% | 中等 | 较高 (ETF) / 较低 (实物) | 较低 | 作为避险资产,对冲通胀和系统性风险 | 避险属性强,在市场动荡或通胀高企时表现较好,不适合作为主要增值手段。 |

| 3 | REITs (不动产投资信托基金) | 4% - 8% | 中高 | 较高 (公募REITs) | 较高 (通常1元起) | 希望投资不动产,但门槛高的投资者 | 投资于一揽子商业地产(如商场、写字楼、产业园),享受租金和资产增值收益。 |

| 4 | 加密货币 (如比特币、以太坊) | 极高波动,可能归零 | 极高 | 高 | 极低 | 风险承受能力极强的极少数投机者 | 高风险、高投机性,价格波动剧烈,监管政策不明朗,技术门槛高。绝对不要投入生活必需资金。 |

给不同人群的理财配置建议

理财新手 / 月光族 / 极度风险厌恶者

- 首要目标: 建立应急储备金,强制储蓄。

- 配置建议:

- 70%:放入货币基金(如余额宝),作为日常开销和应急资金。

- 30%:进行指数基金定投(如沪深300、中证500指数基金),培养投资习惯,感受市场波动。

- 核心: 先存钱,再投资,从低风险开始,逐步学习。

稳健型投资者 / 上班族

- 首要目标: 资产稳健增值,跑赢通胀,为子女教育、养老做准备。

- 配置建议(核心):

- 40%:债券基金 / “固收+”基金(提供稳定基础收益)。

- 50%:指数基金定投(博取长期市场平均回报)。

- 10%:个股 / 黄金 / REITs(作为卫星配置,博取超额收益或对冲风险)。

- 核心: 以“固收+指数”为主,攻守兼备,坚持长期定投,忽略短期波动。

进阶型 / 积极型投资者

- 首要目标: 追求更高资本回报,愿意承担较大风险。

- 配置建议:

- 20%:债券基金 / 货币基金(保持流动性,控制整体风险)。

- 50%:主动管理型股票基金 / 行业指数基金(精选优质资产,博取更高收益)。

- 30%:个股 / 可转债 / REITs / 加密货币(高风险高回报部分,仓位需严格控制)。

- 核心: 组合更加多元化,主动管理成分增加,需要投入大量时间进行研究,并具备强大的心理素质。

总结与忠告

- 没有“最好”,只有“最适合”:不要盲目追求高收益,一定要评估自己的风险承受能力。

- 不懂不投:在投入任何资金前,花时间去了解它是什么,如何运作,风险在哪里。

- 长期主义:投资是一场马拉松,不是百米冲刺,对于普通人,定投指数基金是穿越牛熊、实现财富增长的最简单有效的路径。

- 资产配置是关键:不要把所有鸡蛋放在一个篮子里,通过配置不同风险等级的资产,可以有效平滑整体波动。

- 持续学习:市场和产品都在不断变化,保持学习的热情是理财成功的必要条件。

希望这份详细的“排名”和分析能为您提供一个清晰的理财地图!

标签: 个人投资理财高收益方式排名 投资理财哪种收益最高 个人理财收益靠前的投资方式