金属期货的价格表现非常复杂,受到宏观经济、供需关系、地缘政治、市场情绪和美元汇率等多种因素的共同影响,我们可以从以下几个维度来理解:

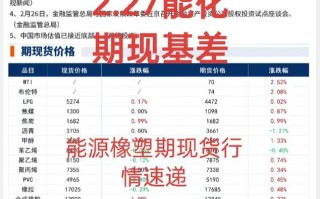

(图片来源网络,侵删)

核心影响因素:驱动价格波动的“发动机”

理解了这些因素,就能看懂金属期货价格为何涨跌。

宏观经济因素(最重要)

金属是现代工业的“粮食”,其需求与经济活动息息相关。

- 全球经济增长预期: 这是最根本的驱动力,当市场预期全球经济将强劲增长(尤其是中国、美国、欧洲等主要经济体),意味着制造业、建筑业、汽车业等将繁荣,对金属的需求会增加,从而推高价格,反之,经济衰退预期则会打压价格。

- 主要经济体的制造业数据: 中国的制造业采购经理人指数、美国的ISM制造业PMI等是关键的领先指标,数据好于预期,通常利好金属价格;差于预期则利空。

- 各国央行的货币政策:

- 利率政策: 当央行加息时,持有无息资产(如商品)的机会成本增加,且会抑制投资和消费,对金属价格形成压力,反之,降息则利好金属价格。

- 量化宽松: 向市场注入流动性,容易推高大宗商品价格。

供需关系(基本面)

这是决定价格长期趋势的核心。

- 供应端:

- 矿产供应: 主要生产国(如智利的铜、澳大利亚的铁矿石和锂、南非的铂金)的政局稳定性、劳工问题、天气状况(如飓风影响港口运输)都会影响供应。

- 冶炼能力: 冶炼厂的开工率、设备检修、环保政策等也会影响市场上金属的流通量。

- 库存水平: 全球交易所(如LME、SHFE)的库存是重要的“晴雨表”,库存下降,说明需求旺盛或供应紧张,价格易涨难跌;反之,库存高企则利空价格。

- 需求端:

- 中国因素: 中国作为全球最大的金属消费国(消耗了全球约50%的铜、60%的镍等),其“稳增长”政策、房地产投资、基建项目、新能源汽车和可再生能源产业的发展,对全球金属价格有举足轻重的影响。

- 行业需求: 不同金属的下游应用不同,其需求驱动因素也不同。

- 铜: 被称为“博士铜”,广泛应用于电力、建筑、家电和新能源汽车(电机和电池),是经济健康的绝佳指标。

- 铝: 与地产、汽车(轻量化)、包装行业密切相关。

- 钢铁: 主要用于基建、房地产和制造业。

- 黄金: 除了工业需求,更重要的是其金融属性和避险需求。

- 锂、钴、镍: 主要受新能源汽车和储能电池产业的需求驱动,是典型的“绿色金属”。

地缘政治与突发事件

这是引发价格剧烈波动的“黑天鹅”或“灰犀牛”。

(图片来源网络,侵删)

- 主要生产国冲突/制裁: 俄乌冲突影响了俄罗斯(镍、铝、钯金出口国)的供应,导致相关金属价格飙升。

- 贸易政策: 关税、进出口限制等会改变全球贸易流向,影响局部或全球的供需平衡。

- 突发事件: 如矿山事故、自然灾害、港口罢工等,会突然中断供应,造成短期价格暴涨。

美元汇率

国际金属主要以美元计价,通常情况下,美元与金属价格呈负相关。

- 美元走强: 意味着购买一单位金属需要花费更多其他货币,会抑制非美元区国家的需求,导致金属价格下跌。

- 美元走弱: 则会提振以其他货币计价的金属需求,推高价格。

市场情绪与投机行为

在金融市场上,情绪和资金流动往往会在短期内放大价格波动。

- 资金流向: 投资者通过ETF、对冲基金等工具大量买入或卖出金属相关资产,会直接影响期货价格。

- 技术性交易: 当价格突破关键技术位(如支撑位、阻力位)时,会引发大量算法交易和跟风盘,导致趋势加速。

主要金属类别的价格表现特点

不同金属因其独特的属性,价格表现也大相径庭。

工业金属(基本金属)

- 代表品种: 铜、铝、锌、铅、镍、锡

- 价格特点:

- 强周期性: 价格与全球经济周期高度同步,牛熊转换明显。

- 高波动性: 对宏观经济数据和供需变化极为敏感。

- 中国依赖度高: 中国的政策和需求是价格最重要的风向标。

- 近期表现(示例): 在2025-2025年全球宽松政策和绿色经济转型推动下,工业金属价格普遍创下历史新高,但进入2025年后,随着全球央行激进加息和全球经济放缓预期,价格大幅回调,2025年,市场在“中国经济复苏”和“海外需求走弱”的预期博弈中震荡。

贵金属

- 代表品种: 黄金、白银

- 价格特点:

- 金融与避险属性: 价格不仅受工业需求影响,更受实际利率、美元指数和市场恐慌情绪驱动。

- 抗通胀工具: 在通胀高企时期,黄金通常被视为对冲货币贬值的资产。

- 与美元和实际利率负相关: 实际利率 = 名义利率 - 通胀预期,当实际利率下降(或为负)时,持有黄金的机会成本降低,价格倾向于上涨。

- 近期表现(示例): 2025年,在美联储暴力加息下,黄金承压,2025年,由于市场预期加息周期结束、银行业危机和地缘政治风险,黄金价格屡创新高,展现出强大的避险魅力。

黑色金属

- 代表品种: 螺纹钢、铁矿石

- 价格特点:

- 高度依赖中国地产和基建: 这是中国需求的“晴雨表”,因此价格与中国房地产政策紧密相关。

- 政策敏感性强: 中国政府的“供给侧改革”、“环保限产”等政策能迅速改变供应格局,引发价格剧烈波动。

- 近期表现(示例): 近年来,受中国房地产行业下行压力影响,铁矿石和螺纹钢价格整体呈现震荡下行趋势,但政策托底预期会带来阶段性反弹。

小金属/新能源金属

- 代表品种: 锂、钴、镍(部分也归类于此)

- 价格特点:

- 高成长性与高波动性: 需求由新能源汽车和储能产业驱动,长期增长逻辑清晰,但短期易受技术路线变化、下游车企博弈和产能投放影响。

- 供应格局不稳定: 供应链高度集中,容易受个别国家或公司的影响,价格弹性极大。

- 近期表现(示例): 2025-2025年,新能源汽车爆发式增长,锂价飙升至历史高位,2025年,随着新增产能释放和需求增速放缓,锂价经历了“断崖式”下跌,是典型的“过山车”行情。

总结与展望

- 没有单一逻辑: 金属期货价格是宏观经济、产业基本面、金融属性和地缘政治等多重逻辑交织的结果,分析时需要综合考量。

- 分化是常态: 不同金属因其用途和驱动因素不同,价格表现会持续分化,在经济衰退时,黄金可能上涨,而工业金属可能下跌。

- 中国是核心变量: 对于绝大多数工业金属而言,中国的宏观政策、经济数据和产业需求依然是全球定价的“锚”。

- 绿色转型是长期主题: 锂、钴、镍、铜(在新能源领域)等与“碳中和”相关的金属,拥有长期的成长故事,但其价格在短期内仍将受到产能周期和宏观经济的剧烈影响。

对于投资者而言:

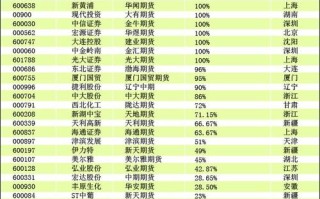

(图片来源网络,侵删)

- 长期投资者应关注全球经济增长趋势、能源转型和地缘政治格局的演变。

- 短期交易者则需要紧密跟踪宏观经济数据、库存变化、突发事件以及市场情绪的快速切换。

金属期货市场是一个充满机遇与挑战的领域,其价格表现既反映了实体经济的冷暖,也体现了资本市场的博弈。

标签: 金属期货今日行情分析 沪铜期货价格走势预测 螺纹钢期货最新价格动态

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。