2025年是基金行业的一个重要年份,这一年,A股市场整体表现不佳(上证指数全年下跌约6.75%),但债券市场和货币市场表现强劲,这深刻影响了当年基金公司的业绩和规模排名,新《基金法》的实施和“余额宝”的诞生,也开启了行业的新篇章。

排名通常会从几个维度来看,包括资产管理规模(AUM)、盈利能力、以及特定类型基金的表现,以下是基于2025年末公开数据的综合分析。

总体资产管理规模排名 (截至2025年末)

规模是衡量基金公司综合实力最核心的指标之一,2025年,货币基金的爆发式增长是规模排名的最大变量。

2025年公募基金管理规模排名 Top 10 (数据来源:中国基金业协会)

| 排名 | 基金公司名称 | 管理规模 (亿元人民币) | 主要特点分析 |

|---|---|---|---|

| 1 | 天弘基金 | 5,897.21 | 绝对的“一哥”,规模爆炸式增长,主要归功于与“余额宝”的合作,其“天弘增利宝货币基金”(即余额宝)规模从年初的约100亿激增至年底的近5800亿,占据了当年整个行业规模增长的绝大部分。 |

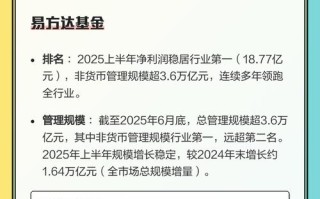

| 2 | 易方达基金 | 2,580.47 | 老牌大型基金公司,固收实力雄厚,权益投资团队稳健,产品线全面,是传统规模巨头的代表。 |

| 3 | 华夏基金 | 2,351.28 | 同样是行业元老,拥有明星基金经理(如王亚伟),品牌影响力强,虽然在2025年规模增长不如货币基金公司,但根基稳固。 |

| 4 | 工银瑞信基金 | 2,088.64 | 银系基金的代表,依托工商银行的强大渠道优势,尤其在固定收益领域表现突出,规模稳定。 |

| 5 | 嘉实基金 | 1,975.94 | 另一家综合实力强大的“老十家”基金公司,投研能力强,产品创新活跃,覆盖股票、债券、QDIF等多个领域。 |

| 6 | 南方基金 | 1,765.11 | 同样是“老十家”之一,以稳健的投资风格著称,在债券基金和ETF产品方面有较强优势。 |

| 7 | 汇添富基金 | 1,633.41 | 以主动权益投资见长,投资团队明星辈出,品牌营销能力强,深受个人投资者喜爱。 |

| 8 | 广发基金 | 1,615.31 | 权益投资能力突出,拥有多位知名基金经理,业绩驱动型增长明显,但受市场波动影响也较大。 |

| 9 | 招商基金 | 1,384.79 | 银系基金中的佼佼者,固收和量化投资能力较强,发展稳健。 |

| 10 | 建信基金 | 1,336.45 | 同样是建行旗下的基金公司,依托母行渠道,固定收益业务是主要支柱。 |

2025年规模排名的关键看点:

- 天弘基金“逆袭”:这是2025年最重大的事件,天弘基金凭借余额宝的“鲶鱼效应”,一举超越所有老牌巨头,成为行业规模第一,彻底改变了行业格局。

- 货币基金主导:除了天弘,华夏、南方、汇添富等公司的货币基金规模也大幅增长,推动了整体规模的攀升。

- 传统巨头地位稳固:易方达、华夏、嘉实等“老十家”虽然在规模上被天弘超越,但其在投研实力、品牌和综合服务能力上依然是行业的标杆。

盈利能力排名 (2025年度)

盈利能力更能反映基金公司的主动投资管理能力,在熊市或震荡市中,能赚钱的公司往往实力更强。

2025年基金公司净利润排名 Top 10 (数据来源:Wind资讯等机构统计)

| 排名 | 基金公司名称 | 主要特点分析 |

|---|---|---|

| 1 | 易方达基金 | 盈利能力冠军,凭借其强大的固定收益团队和稳健的权益投资,在市场整体不佳的背景下,依然实现了可观的利润,是少数盈利超过10亿元的公司之一。 |

| 2 | 华夏基金 | 作为行业龙头,凭借其庞大的存量资产和优秀的主动管理能力,利润稳居前列。 |

| 3 | 嘉实基金 | 综合实力强,固收和权益业务均衡发展,盈利能力稳定。 |

| 4 | 汇添富基金 | 主动权益投资表现出色,为公司贡献了丰厚的利润。 |

| 5 | 广发基金 | 权益投资能力强,虽然市场不好,但其优秀的基金经理依然能抓住结构性机会,盈利能力突出。 |

| 6 | 工银瑞信基金 | 固收业务贡献了绝大部分利润,依托银行渠道,规模和利润都非常可观。 |

| 7 | 南方基金 | 产品线丰富,固收和ETF业务表现稳健,利润来源多元化。 |

| 8 | 富国基金 | 以“研究驱动”著称,其权益和固收团队在2025年都有不错的表现,盈利能力强劲。 |

| 9 | 华宝兴业基金 | (现更名为“华宝基金”)固收投资能力非常突出,是业内知名的“固收专家”,利润主要来自债券投资。 |

| 10 | 博时基金 | “老十家”之一,投研体系成熟,在固定收益领域有深厚积累,盈利能力稳定。 |

2025年盈利排名的关键看点:

- 固收为王:2025年是债市大年,因此固定收益能力强的公司(如易方达、工银瑞信、华宝兴业)在盈利榜上表现非常亮眼。

- 主动权益分化:尽管A股市场不好,但优秀的权益基金公司(如汇添富、广发)凭借其选股能力,依然能为投资者创造收益,公司自身也获得了可观的利润分成。

- 规模不等于利润:天弘基金虽然规模第一,但其利润主要来自货币基金的低管理费,单只基金的利润贡献远不及主动管理型基金,在盈利榜上排名并不靠前。

权益类基金业绩排名 (2025年度)

对于主动投资者来说,权益类(股票、混合)基金的业绩是衡量基金公司投研实力的“试金石”。

2025年股票型+混合型基金平均业绩排名 (数据来源:银河证券基金研究中心)

| 排名 | 基金公司名称 | 平均收益率 | 主要特点分析 |

|---|---|---|---|

| 1 | 上投摩根基金 | 较高 | 2025年,上投摩根抓住了“成长股”行情,旗下多只基金业绩名列前茅,平均收益率在行业中遥遥领先。 |

| 2 | 景顺长城基金 | 较高 | 投资风格鲜明,擅长挖掘细分行业龙头,业绩表现出色。 |

| 3 | 富国基金 | 较高 | 研究驱动型公司,其“价值发现”能力在2025年得到了充分体现。 |

| 4 | 汇添富基金 | 较高 | 主动管理能力强,基金经理团队整体业绩优秀。 |

| 5 | 易方达基金 | 良好 | 大型基金公司中,权益投资业绩的佼佼者,产品线丰富,选择多。 |

| 6 | 广发基金 | 良好 | 同样是权益投资的重镇,明星基金经理效应明显。 |

| 7 | 华夏基金 | 良好 | 虽然整体规模巨大,但部分明星产品业绩依然能排在市场前列。 |

| 8 | 嘉实基金 | 良好 | 投研体系成熟,业绩表现稳定。 |

| 9 | 诺安基金 | 中等 | 在特定主题(如科技)投资上有独到之处。 |

| 10 | 南方基金 | 中等 | 产品线均衡,但权益类基金整体表现不如固收类。 |

2025年权益业绩排名的关键看点:

- 成长股风格占优:2025年,以创业板为代表的成长股表现远超大盘蓝筹,投资风格偏向成长、灵活配置的基金公司(如上投摩根、景顺长城)业绩表现突出。

- 中型公司更灵活:一些中型基金公司因为船小好掉头,能够更敏锐地捕捉市场热点,因此在权益业绩排名上表现亮眼。

- 分化严重:即使是大型基金公司,其旗下不同基金的业绩也可能相差巨大,这体现了基金经理个人能力的重要性。

2025年的基金行业呈现出以下几个显著特点:

- “余额宝”效应:以天弘基金为代表的货币基金,通过互联网渠道创新,彻底颠覆了传统的规模格局。

- 固收能力凸显:在股债“跷跷板”效应下,固定收益能力成为衡量基金公司“硬实力”的关键指标。

- 业绩分化加剧:市场风格(成长 vs. 价值)的切换,导致基金公司之间的业绩差距拉大,主动管理能力的重要性愈发凸显。

- 行业洗牌加速:新进入者(如互联网平台)和传统巨头之间的竞争,以及基金公司内部的优胜劣汰,都在2025年表现得淋漓尽致。

如果您想了解某家公司某只具体基金的详细信息,可以随时提出。

标签: 2025基金公司排名预测 2025年基金公司排名变化趋势 2025基金公司排名影响因素