“汽车”和“跑车”的关系。

- 有限合伙 就像是 “汽车”,它是一种通用的、由法律定义的车辆结构,有发动机、底盘、方向盘等基本部件。

- 基金 就像是 “跑车”,它是一种特定类型的车辆,其目的是追求高速和性能,为了实现这个目的,它完全可以采用“汽车”这种结构来制造。

很多基金(尤其是私募股权基金、对冲基金、创业投资基金)都采用有限合伙的形式来设立。 但有限合伙本身并不天然就是基金,它也可以用来设立非投资目的的企业,比如某些家族企业或特定项目公司。

下面我们从多个维度来详细拆解它们的区别与联系。

核心定义

有限合伙

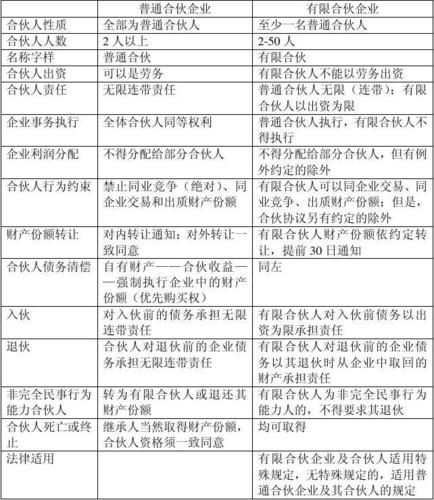

- 本质:一种法律结构,它是指由至少一名普通合伙人 和至少一名有限合伙人 共同组成的合伙企业。

- 核心特征:

- 普通合伙人: 负责企业的经营管理,对企业债务承担无限连带责任,通常是基金的管理公司或专业的投资团队。

- 有限合伙人: 不参与企业的日常经营管理,仅以其认缴的出资额为限对企业债务承担有限责任,通常是投资者,如高净值个人、机构投资者等。

- 目的灵活: 可以设立为投资实体,也可以设立为非投资实体(如房地产项目公司)。

基金

- 本质:一种投资工具,它是指为了特定的投资目的(如投资股票、债券、未上市公司股权等),通过向多个投资者募集资金,形成一定规模的资金池,由专业管理人进行管理和投资,并将投资收益按约定比例分配给投资者的一种集合投资方式。

- 核心特征:

- 目的明确: 资金主要用于投资,以获取财务回报。

- 集合投资: 将众多投资者的资金汇集在一起,形成规模效应。

- 专业管理: 由基金管理人进行专业的投资决策和运作。

- 风险分散: 通过投资于一篮子资产来分散非系统性风险。

核心区别对比表

| 维度 | 有限合伙 | 基金 |

|---|---|---|

| 本质 | 法律结构 / 组织形式 | 投资工具 / 金融产品 |

| 核心功能 | 提供一种责任划分清晰(GP/LP)的组织框架 | 实现特定投资目标的资金集合与管理 |

| 目的 | 多样化,可以是投资,也可以是经营实业、房地产开发等非投资目的。 | 单一化,核心目的是进行投资并获取收益。 |

| 法律依据 | 《中华人民共和国合伙企业法》 | 《中华人民共和国证券投资基金法》(公募基金)或相关监管部门的部门规章(私募基金) |

| 责任承担 | GP无限连带责任,LP有限责任,这是其最核心的法律特征。 | 基金本身是一个法律实体,投资者以其出资额为限承担有限责任,管理人承担受托责任。 |

| 参与度 | LP通常不参与经营管理,GP全权负责。 | 投资者(份额持有人)不参与投资决策,由基金管理人负责。 |

| 适用范围 | 广泛,可适用于任何类型的商业活动,特别是GP/LP责任划分明确的场景。 | 狭义,专指用于投资的集合资金工具。 |

| 举例 | 一家私募股权基金 一个房地产项目公司 某个家族的财富传承平台 |

公募基金(如易方达蓝筹精选混合基金) 私募证券投资基金(对冲基金) 私募股权投资基金(PE/VC基金) |

紧密联系:为什么基金偏爱有限合伙?

在私募股权投资领域,有限合伙是设立基金最主流、最理想的法律结构,原因如下:

-

责任隔离,保护投资者(LP):

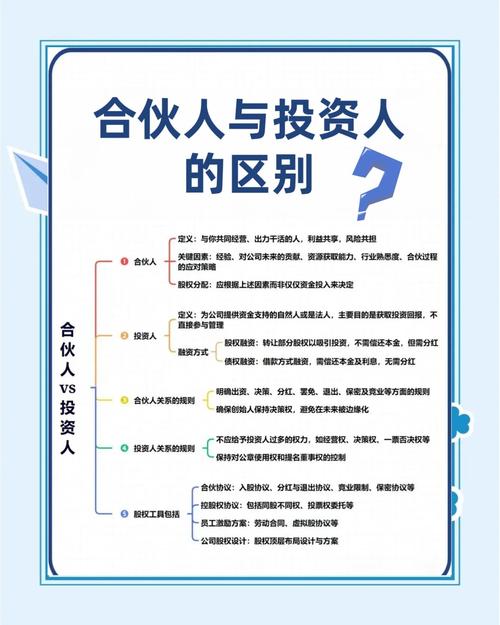

(图片来源网络,侵删)

(图片来源网络,侵删)LP作为投资者,仅以其出资额为限承担风险,一旦基金投资失败,LP的个人其他财产不会被追偿,这极大地吸引了个人和机构投资者参与高风险的投资。

-

专业管理,激励管理人(GP):

- GP作为基金管理人,拥有完全的决策权和经营权,能够高效地执行投资策略。

- GP通常会投入少量资金(如1%)作为出资,并与LP分享超额收益分成(Carry),这种“利益绑定”机制能最大程度地激励GP为LP创造价值。

-

税收穿透优势:

- 有限合伙企业本身不是所得税的纳税主体,基金运营所产生的利润(或亏损)会直接“穿透”到每个合伙人(LP和GP)的层面,由他们各自缴纳所得税。

- 这避免了“双重征税”的问题(即先在公司层面交企业所得税,分红给股东后再交个人所得税),提高了投资者的实际收益率。

-

设立和运营相对灵活:

(图片来源网络,侵删)

(图片来源网络,侵删)相比于公司制,合伙企业的设立程序、内部治理结构(如合伙协议)等都可以由合伙人自由约定,灵活性更高,能够更好地适应私募基金复杂的投资和分配需求。

总结与类比

为了让你更清晰地理解,我们再用一个简单的类比来总结:

- 有限合伙 就像一个 “法律工具箱”,这个工具箱里规定了两种角色(老板GP和出资人LP)的权利、义务和责任。

- 基金 就像一个 “投资项目”,你想做一个“投资未上市科技公司”的项目。

- 如何操作? 你会拿出那个“法律工具箱”(有限合伙结构),在里面放入一个“项目计划书”(基金的投资策略),然后邀请懂行的“专家”来做老板(GP),再去找一群愿意出钱的人做出资人(LP),这样,一个以“投资科技公司”为目的的基金,就通过“有限合伙”这个工具箱成功搭建起来了。

一句话总结:

有限合伙是一种“壳”或“容器”,而基金是装在这个“壳”里或“容器”里的具体“内容物”或“业务”。 很多基金选择用有限合伙这个“壳”,因为它最能为投资者和管理者提供责任清晰、税收高效、管理灵活的理想环境。

标签: 有限合伙基金区别 有限合伙与基金本质差异 基金与有限合伙不同点