- 契约型基金 是一种组织形式,描述的是基金如何“搭建”起来的,它像一份“合同”。

- 私募基金 是一种募集方式,描述的是基金如何“募集资金”的,它面向特定人群。

一个基金可以同时是契约型的私募基金,也可以是契约型的公募基金,下面我们来详细拆解。

(图片来源网络,侵删)

契约型基金

核心定义

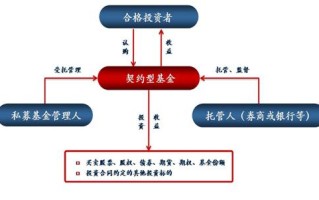

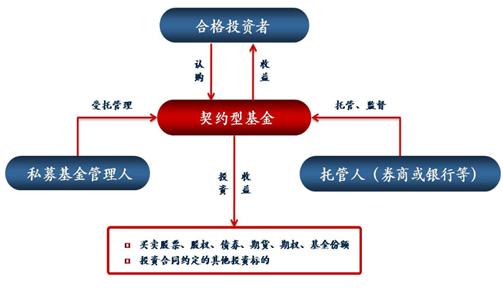

契约型基金是基于信托原理而设立的,它不是一家法律实体(不像公司那样是一个“法人”),它的存在依赖于一份具有法律效力的基金合同。

这份合同是基金的根本大法,规定了三方当事人的权利和义务:

- 基金管理人: 基金的“大脑”,负责投资决策、日常运营,通常是基金公司或资产管理公司。

- 基金托管人: 基金的“保险柜”和“监督员”,通常是银行,它负责保管基金资产,执行管理人的投资指令,并对管理人的行为进行监督,确保资产安全。

- 基金份额持有人: 基金的“主人”,也就是基金的投资者,他们购买基金份额,享有收益并承担风险。

主要特点

- 法律关系清晰: 合同明确规定了三方权责,运作规范。

- 资产隔离: 基金资产独立于基金管理人、托管人的固有财产,即使基金公司破产,基金资产也不会被清算,投资者的钱是安全的,这是它最大的优势之一。

- 设立简便: 无需像公司型基金那样进行工商注册,设立程序相对简单,成本较低。

- 决策高效: 没有复杂的股东会、董事会决策流程,基金管理人可以根据合同约定灵活决策。

优缺点

- 优点:

- 风险隔离: 投资者资产与管理人资产完全隔离,安全性高。

- 专业管理: 投资者无需亲自操盘,交给专业的基金管理人。

- 运作透明: 定期披露净值、报告等信息。

- 缺点:

- 治理结构较弱: 相比于公司型基金,投资者(持有人)的话语权较弱,对管理人的监督主要依赖于托管人。

- 依赖合同: 基金的存续、运作完全依赖于一纸合同,如果合同有漏洞或争议,可能引发风险。

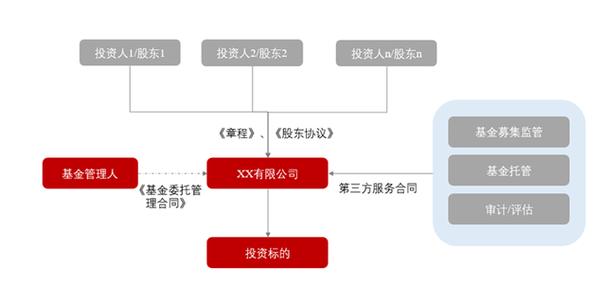

对比:公司型基金

为了更好地理解契约型基金,可以看看它的反面——公司型基金。

- 公司型基金: 它本身就是一家股份有限公司,投资者购买的是公司的股份,是公司的股东,基金通过发行股份募集资金,然后由股东大会选出的董事会来委托基金管理人进行投资。

- 区别:

- 法律实体: 公司型是法人,契约型不是。

- 投资者地位: 公司型投资者是股东,有投票权;契约型投资者是合同当事人,权利由合同约定。

- 治理结构: 公司型有股东大会、董事会,治理结构更严密;契约型治理相对简单。

目前绝大多数公募基金和私募基金都采用契约型这一组织形式。

(图片来源网络,侵删)

私募基金

核心定义

私募基金,全称“私募证券投资基金”,是指以非公开方式向特定合格投资者募集资金,并投资于证券及其衍生品的一种投资基金。

关键词是“非公开”和“特定”。

主要特点

- 募集方式: 非公开发行,不能通过公开渠道(如银行柜台、互联网公开平台、媒体广告)向公众宣传和销售,只能私下向特定对象推介。

- 投资者门槛高: 投资者必须是合格投资者,需满足以下条件之一:

- 金融资产: 金融资产不低于300万元或最近三年年均收入不低于50万元。

- 机构投资者: 如企业、金融机构等。

- (注:此为简化标准,具体标准以监管规定为准)

- 投资范围广: 除了股票、债券等标准化资产,很多私募基金还可以投资于非标准化资产,如未上市公司的股权、债权、期货、期权、艺术品等,灵活性远高于公募基金。

- 投资限制少: 私募基金在投资仓位、投资品种、杠杆使用等方面的限制比公募基金少得多,基金经理可以采取更灵活、更激进的策略(如做空、高杠杆)。

- 信息披露要求低: 无需像公募基金那样每日披露净值和持仓,只需定期向投资者披露报告,保密性较好。

- 高风险高收益: 由于投资策略灵活,投资标的可能波动巨大,因此私募基金的风险和潜在收益通常都高于公募基金。

主要类型

- 私募证券投资基金: 主要投资于二级市场股票、债券、期货等,这是我们通常所说的“私募基金”或“阳光私募”。

- 私募股权投资基金: 主要投资于未上市公司的股权,通过帮助企业成长、上市或并购后退出获利,如鼎晖投资、高瓴资本等。

- 其他私募投资基金: 如创业投资基金、资产配置类基金等。

两者的结合:契约型私募基金

我们把这两个概念结合起来,就得到了市场上最常见的基金形式之一:契约型私募基金。

契约型私募基金 = 契约型(组织形式) + 私募基金(募集方式)

(图片来源网络,侵删)

这意味着:

- 它不是一家公司,而是通过一份基金合同来设立和运作。

- 它不能公开募集,只能私下向合格投资者销售。

- 它的资产与管理人、托管人的资产是隔离的,安全性有保障。

- 它的投资策略非常灵活,可以投资于股票、债券、期货、股权等多种资产。

- 它的投资者门槛高,信息披露要求低,风险和收益也相对较高。

为什么契约型是私募基金的主流选择?

- 设立便捷: 相比设立一个公司型基金,契约型基金的设立流程更快、成本更低。

- 税收优势: 在某些税务安排下,契约型基金在基金层面可能不需要缴纳企业所得税,而是由投资者在取得收益时自行纳税,避免了双重征税(这在实践中需根据具体产品和税法确定)。

- 运作灵活: 合同约定的投资范围和策略可以非常灵活,便于基金经理执行各种复杂的投资策略。

总结与对比

| 特征维度 | 契约型基金 | 私募基金 |

|---|---|---|

| 核心定义 | 一种组织形式,基于基金合同设立。 | 一种募集方式,非公开向特定投资者募集资金。 |

| 法律性质 | 不是法律实体,是信托关系。 | 不是法律实体,是集合投资计划。 |

| 募集对象 | 公募(面向公众)或私募(面向特定对象)。 | 只能是私募(面向特定合格投资者)。 |

| 投资者门槛 | 公募基金很低(1元起);私募基金很高。 | 非常高(需满足合格投资者标准)。 |

| 信息披露 | 公募基金要求严格(每日披露净值、持仓等)。 | 要求较低,定期向投资者披露即可。 |

| 投资范围 | 公募基金受限较多;私募基金范围更广。 | 非常广泛(含非标资产)。 |

| 风险收益 | 公募基金相对稳健;私募基金高风险高收益。 | 高风险高收益。 |

| 主要关系方 | 基金管理人、基金托管人、基金份额持有人。 | 基金管理人、基金托管人、基金投资者。 |

一个简单的比喻:

- 契约型 就像是你和一个专业的厨师(基金管理人)以及一个可靠的食品监督员(基金托管人)签了一份合同,你把钱交给他,让他帮你打理一个“投资餐厅”。

- 私募基金 就意味着这个“投资餐厅”不对外开放,只邀请你这样特定的、有品味(合格投资者)的朋友来用餐。

- 契约型私募基金 就是那个只对少数朋友开放、由专业厨师打理、且受监督员监督的“高端私房菜馆”。

希望这个详细的解释能帮助你彻底理解这两个概念!

标签: 契约型基金和私募基金区别 契约型私募基金vs其他基金区别 契约型基金与私募基金对比分析

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。