这份办法于2025年发布,并于2025年进行了修订,其核心目的是为了保护基金份额持有人的合法权益,规范公开募集证券投资基金(以下简称“基金”)的投资、运作活动,促进基金行业和资本市场的健康发展。

下面我将从几个关键方面,用通俗易懂的方式为您解析这份办法的核心内容。

总览:这份办法管什么?

这份办法为公募基金的“募、投、管、退”全生命周期设定了明确的规则,尤其侧重于“投”和“管”两个环节,它主要规定了:

- 基金的设立与募集:什么样的基金可以成立,怎么发行。

- 基金的投资范围与比例:基金的钱能买什么,不能买什么,各种资产最多能占多少比例。

- 基金的运作与信息披露:基金如何运作,必须向投资者公开哪些信息。

- 基金的变更与终止:基金什么时候可以转型、清算,以及如何保障投资者利益。

核心要点详解

基金的分类与注册

办法明确了基金的分类,并对不同基金的注册和运作提出了差异化要求,主要分为两大类:

- 公开募集证券投资基金:就是我们平时在银行、券商APP里能买到的面向大众的基金,这是办法规范的主要对象。

- 私募证券投资基金:面向合格投资者的基金,有专门的《私募投资基金监督管理暂行办法》进行规范。

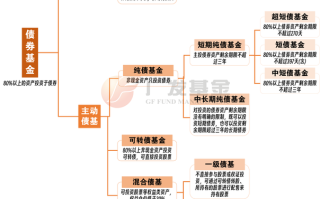

在公募基金内部,根据投资标的和策略,又分为证券投资基金和另类投资基金(如商品基金、QDII基金等)。

投资范围与禁止行为(这是重中之重)

这部分是基金公司的“高压线”,直接关系到基金的风险和收益。

(一)投资范围(能买什么?)

- 主要标的:基金可以投资于上市交易的股票、债券、证监会规定的其他证券及其衍生品。

- 限制:不得直接投资于房地产、实物等,但可以通过投资房地产投资信托基金(REITs)等方式间接参与。

- 特殊类型基金:

- 货币市场基金:主要投资于银行存款、债券回购、短期债券等高流动性、低风险的资产。

- QDII基金:可以投资于境外市场(如港股、美股等)。

(二)投资运作比例限制(资产配置的“红线”)

这是为了控制风险,防止基金管理人过度投机,以下是主要规定(注意:以下为通用原则,具体比例可能因基金类型不同而有所差异,需以基金合同为准):

| 资产类别 | 比例限制 | 说明 |

|---|---|---|

| 一只基金持有一家公司证券 | 不得超过基金资产净值的 10% | 防止单一持仓过重,分散风险。 |

| 同一管理人管理的全部基金持有一家公司证券 | 不得超过该公司证券的 10% | 防止基金公司“抱团”操纵股价。 |

| 基金资产投资于国债、政策性金融债等 | 不得低于基金资产净值的 5% | (仅适用于债券基金等)确保基础资产的稳健性。 |

| 开放式基金 | 保持现金或到期日在一年以内的政府债券的比例不低于5% | 保证投资者随时赎回的流动性。 |

| 基金参与股指期货等金融衍生品 | 只能用于套期保值或有效管理,不得用于投机。 | 控制杠杆风险。 |

(三)禁止行为(绝对不能做!)

- 内幕交易:利用未公开信息买卖股票。

- 操纵市场:通过资金优势连续买卖、联合买卖等方式操纵证券价格。

- 利益输送:将基金的利润不公平地输送给特定方(如关联方)。

- 不公平对待不同份额的持有人:不能偏袒某一类基金份额持有人。

- 承诺收益:基金管理人、销售机构不得“保本保收益”,必须揭示风险。

- 老鼠仓:基金经理用自己或亲属的账户,先于自己管理的基金买入股票,为自己谋利。

信息披露

这是保护投资者知情权的核心要求,基金管理人必须定期和不定期地向投资者披露信息,确保透明。

- 定期报告:

- 季度报告:每个季度结束后15个工作日内发布。

- 中期报告:上半年结束后60日内发布。

- 年度报告:每年结束后90日内发布,内容最详尽,包括投资组合、业绩表现、审计报告等。

- 临时报告:发生重大事件(如基金经理变更、巨额赎回、基金合同终止等)时,必须及时公告。

- 招募说明书:基金成立前必须发布,是基金最重要的“说明书”,详细说明基金的投资目标、策略、风险、费用等。

- 基金净值公告:每个交易日公布一次基金份额净值和累计净值。

基金的变更与终止

- 变更:当市场环境发生重大变化,或为了更好地保护投资者利益时,基金可以召开持有人大会,决定基金转型、合并或终止,这需要获得一定比例(通常是50%以上)的持有人同意。

- 终止:当基金合同约定的终止条件(如存续期满)成立,或因规模过小(通常低于5000万份且持有人少于200人)等原因被监管机构要求清盘时,基金将进入清算程序,清算后的剩余资产将按份额比例分配给所有持有人。

对投资者的意义是什么?

作为普通投资者,了解这份《办法》能帮助我们:

- 识别正规产品:确保你购买的基金是经过证监会批准设立的合法合规的公募基金,而不是非法集资或“伪私募”。

- 理解风险控制:通过了解“投资比例限制”,你可以知道基金的风险边界在哪里,一个股票型基金最多能有多少比例的股票,这决定了它的波动性。

- 监督基金运作:通过“信息披露”要求,你可以定期查看基金的季报、年报,了解它的持仓情况、业绩表现和费用,如果发现基金经理频繁“踩雷”或风格漂移,可以及时做出决策。

- 保障自身权益:办法中的“禁止行为”条款是你的“保护伞”,如果发现基金公司有内幕交易、利益输送等违法行为,你可以依法维权。

- 做出理性决策:办法要求基金在招募说明书中清晰揭示风险,这提醒你“高收益必然伴随高风险”,在做投资决策时要仔细阅读基金合同和说明书,而不是盲目跟风。

《公开募集证券投资基金运作管理办法》是中国公募基金的“基本法”,它为基金公司划定了清晰的业务边界和行为准则,旨在构建一个公平、透明、有序的市场环境,对于投资者而言,虽然不必逐条背诵,但理解其核心精神——保护投资者、规范运作、控制风险——将有助于你更专业、更理性地进行基金投资。

标签: 基金投资运作管理细则 证券投资基金运作管理办法 公募基金投资运作规范