证券投资基金业务主要围绕基金的设立、募集、投资、管理、销售、服务等环节展开,主要参与方包括基金管理人、基金托管人、基金销售机构等。

(图片来源网络,侵删)

以下是证券投资基金业务的核心内容分类:

核心业务主体与职责

这是理解基金业务的基础,业务都是由这些主体来完成的。

-

基金管理人

- 核心角色:基金产品的“大脑”和“发动机”,负责基金的投资运作。

- 主要业务:

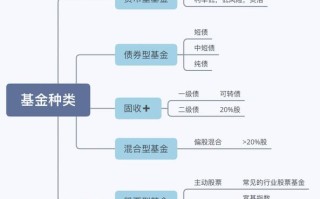

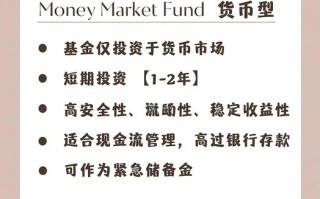

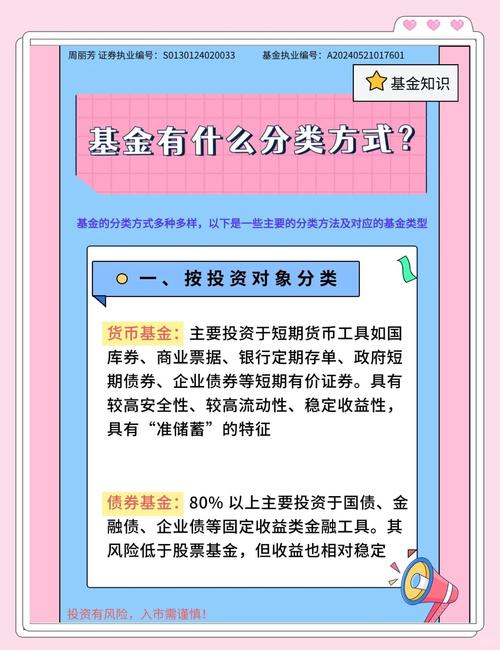

- 基金产品设计:根据市场需求设计不同类型、不同风险收益特征的基金产品(如股票型、债券型、混合型、货币型、QDII等)。

- 基金募集与设立:向监管机构(如中国证监会)提交设立申请,并负责向公众募集资金。

- 基金投资管理:这是最核心的业务,包括:

- 资产配置:决定股票、债券、现金等大类资产的配置比例。

- 证券选择:在股票池中选择具体个股,在债券池中选择具体个券。

- 交易执行:通过交易部门进行买卖操作。

- 风险控制:建立风险管理体系,监控基金的投资风险。

- 基金估值与会计核算:每日计算基金份额净值和份额累计净值。

- 信息披露:定期(如季报、半年报、年报)和不定期(如重大事项)向投资者披露基金信息。

- 持有人服务:处理投资者的申购、赎回申请,回答投资者咨询。

-

基金托管人

(图片来源网络,侵删)

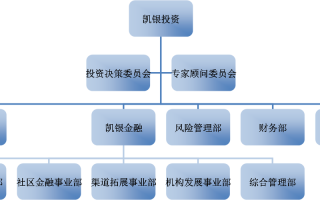

(图片来源网络,侵删)- 核心角色:基金资产的“守护者”,通常是商业银行,负责保管基金资产。

- 主要业务:

- 资产保管:设立独立的账户,安全保管基金的全部资产。

- 资金清算:负责基金投资的资金往来和申购赎回的款项划拨。

- 监督基金管理人:监督基金管理人的投资运作是否符合法律法规和基金合同的规定,防止利益输送。

- 复核基金净值:独立复核基金管理人计算的基金份额净值,确保其准确性。

- 出具报告:出具基金托管报告,对基金运作的合规性发表意见。

-

基金销售机构

- 核心角色:基金产品的“销售渠道”,连接基金公司和投资者。

- 主要业务:

- 基金代销:代理基金管理人销售其基金产品。

- 投资者服务:为投资者提供产品咨询、开户、交易等服务。

- 营销推广:通过线上线下渠道进行基金产品的宣传和推广。

- 主要类型:商业银行、证券公司、期货公司、以及独立的第三方销售机构(如天天基金网、蚂蚁财富等)。

按业务流程划分

这是从基金“从生到死”的生命周期来看业务。

-

产品创设与募集业务

- 产品设计:市场调研、法律文件起草(基金合同、招募说明书等)。

- 监管报备:向证监会提交产品注册/备案申请。

- 发行销售:通过销售渠道向公众募集资金,达到规定的募集规模和期限后,基金成立。

-

基金投资管理业务

- 这是基金管理人的核心价值所在,具体包括:

- 主动管理:基金经理通过深入研究和分析,主动选择证券,试图获得超越市场基准的收益(如大多数股票型、混合型基金)。

- 被动管理:试图复制某个特定市场指数的表现,如指数基金、ETF(交易型开放式指数基金)。

- 资产类别管理:专注于某一类资产的投资,如股票基金、债券基金、商品基金、REITs(不动产投资信托基金)等。

- 投资策略管理:采用特定的投资策略,如量化投资、对冲策略(如市场中性策略)、另类投资策略等。

- 这是基金管理人的核心价值所在,具体包括:

-

基金运营服务业务

- 份额登记:记录投资者的基金份额持有及变动情况(通常由基金管理人或其委托的登记结算机构负责)。

- 资金清算:处理申购、赎回、分红等业务的资金收付。

- 估值核算:每日计算基金资产净值和份额净值。

- 信息披露:编制和披露各类法定报告和临时公告。

-

持续销售与客户服务业务

- 日常申购赎回:为投资者提供日常的基金买卖服务。

- 客户服务:解答投资者疑问,提供市场资讯,进行投资者教育。

- 营销活动:策划和执行持续营销活动,吸引新投资者。

按基金类型划分不同的业务模式

不同类型的基金,其业务重点和运作方式有很大差异。

| 基金类型 | 主要业务特点 | 核心业务环节 |

|---|---|---|

| 公募基金 | 面向不特定公众,最低投资额低,监管严格,信息披露要求高。 | 大规模产品募集、标准化投资管理、严格的信息披露、广泛的渠道销售。 |

| 私募证券投资基金 | 面向合格投资者,投资门槛高,策略灵活,信息披露要求相对宽松。 | 私募股权基金:项目发掘、尽职调查、投资决策、投后管理、退出(IPO、并购等)。 私募证券基金:灵活的投资策略(如对冲、量化)、定制化服务、与投资者深度沟通。 |

| 养老目标基金 | 以养老为目的,采用FOF(基金中基金)形式,追求长期稳健增值。 | 资产配置(生命周期策略)、投资者长期教育、定期检视与再平衡。 |

| QDII基金 | 投资于境外市场,需要处理汇率风险和境外投资合规问题。 | 全球资产配置、境外托管与清算、汇率风险管理。 |

| ETF/LOF/分级基金等 | 结构复杂,通常在交易所上市交易,兼具开放式基金和封闭式基金特点。 | 精确的申购赎回机制(特别是ETF的一、二级市场套利)、流动性管理、产品设计。 |

新兴与延伸业务

随着市场发展,基金行业也衍生出许多新业务。

-

基金投顾业务

- 模式:由持牌机构接受客户委托,基于客户的财务状况、风险偏好和投资目标,为客户提供基金投资组合建议,并代客户执行交易。

- 核心:从“卖产品”转向“卖服务”,强调“买方代理”角色,真正以客户利益为中心。

-

基金外包服务

- 模式:基金管理人将部分非核心业务(如注册登记、估值核算、信息技术系统等)外包给专业的第三方服务机构。

- 目的:降低运营成本、提高专业性和效率。

-

基金评价与评级业务

- 模式:独立的第三方机构对基金产品、基金管理人进行业绩、风险、合规等方面的评价和评级。

- 作用:为投资者提供决策参考,为销售机构提供筛选依据。

证券投资基金业务是一个复杂的生态系统,其业务可以概括为:

- 一条主线:以资产管理为核心,通过专业的投资管理为投资者创造价值。

- 三方协作:由基金管理人(投资决策)、基金托管人(资产保管与监督)、基金销售机构(产品销售)共同协作完成。

- 全流程覆盖:贯穿了产品从创设、募集、投资、运营到服务的整个生命周期。

- 多元化发展:业务模式不断从传统的“代销”向“投顾”、“外包”等更精细化的服务延伸。

标签: 证券投资基金业务核心 证券投资基金业务内容 证券投资基金业务是什么

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。