期货套利的核心原理

期货套利的核心原理可以概括为一句话:利用相关合约之间暂时的、不合理的价格差异来获取无风险或低风险利润。

为了理解这个原理,我们需要先掌握两个关键概念:

基差

基差是理解套利的基础,它指的是现货价格与期货价格之间的差额。

- 公式:基差 = 现货价格 - 期货价格

基差的含义:

- 基差为正(现货价格 > 期货价格):称为正向市场或现货溢价,通常意味着当前现货供应紧张,或者市场对未来价格看跌。

- 基差为负(现货价格 < 期货价格):称为反向市场或期货溢价,这是最常见的市场状态,意味着持有现货有仓储、资金等成本,市场对未来价格看涨。

套利者关注的是基差的变动,而不是绝对的价格高低,他们赌的不是市场会涨还是会跌,而是基差会回归到一个“正常”或“合理”的水平。

价差

价差是套利操作的直接对象,它指的是两种或多种相关期货合约之间的价格差额。

- 跨期套利:价差 = 近月合约价格 - 远月合约价格

- 跨品种套利:价差 = 大豆期货价格 - 豆粕期货价格

- 跨市场套利:价差 = 上海铜期货价格 - 伦敦铜期货价格

套利者认为,这个价差目前是“不正常”的,未来会“回归”或“扩大/缩小”到一个新的合理区间,他们通过同时买入被低估的合约、卖出被高估的合约来锁定这个价差变动带来的利润。

期货套利的具体类型与操作举例

套利主要分为以下几种类型:

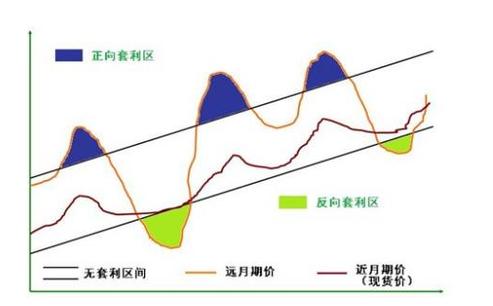

跨期套利

这是最常见的套利方式,指在同一市场、同一品种、但不同交割月份的期货合约之间进行套利。

- 原理:当近月合约与远月合约的价差(或基差)偏离历史正常水平时,进行交易,等待价差回归。

- 举例(正向市场,牛市套利):

- 背景:假设螺纹钢期货,当前市场情绪乐观,但远月合约价格相对于近月合约涨得过快,导致价差(远月-近月)过大。

- 操作:

- 买入被低估的近月合约(比如10月螺纹钢)。

- 卖出被高估的远月合约(比如次年1月螺纹钢)。

- 盈利逻辑:赌未来近月合约的涨幅会超过远月合约,或者近月合约的跌幅会小于远月合约,从而使两者之间的价差缩小,当价差缩小时,同时平仓即可获利。

跨品种套利

利用两种或多种不同但具有关联性的商品期货之间的价格关系进行套利。

- 原理:这些商品之间存在上下游关系(如大豆和豆粕)或替代关系(如豆油和棕榈油),它们的价格通常保持稳定的比例关系,当这个比例关系被打破时,就产生了套利机会。

- 举例(大豆压榨套利):

- 背景:大豆是原材料,可以压榨成豆粕(主要饲料)和豆油(主要食用油),三者之间存在“100吨大豆 ≈ 18吨豆油 + 78吨豆粕 + 4吨损耗”的固定关系,如果大豆价格相对于豆粕和豆油的总价格过低,就存在套利空间。

- 操作:

- 买入被低估的大豆期货合约。

- 卖出被高估的豆粕期货合约和豆油期货合约(按比例)。

- 盈利逻辑:赌大豆价格会上涨,或者豆粕、豆油价格会下跌,从而使压榨利润回归正常水平。

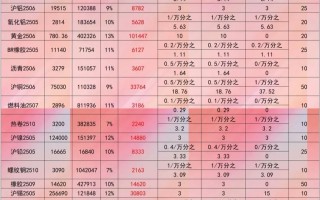

跨市场套利

利用同一种商品在不同交易所上市的期货合约之间的价格差异进行套利。

- 原理:由于地域、运输、关税、汇率等因素,同一种商品在不同市场的价格理论上应该保持一个固定的差异(运输成本等),当这个差异偏离时,就产生了套利机会。

- 举例(伦铜与沪铜套利):

- 背景:伦敦金属交易所的铜和上海期货交易所的铜是高度相关的,假设正常情况下,沪铜价格 = 伦铜价格 × 汇率 + 运费/关税,如果沪铜价格相对于伦铜价格过高。

- 操作:

- 卖出被高估的沪铜期货合约。

- 买入被低估的伦铜期货合约(通过有跨境交易权限的期货公司进行)。

- 盈利逻辑:赌两地铜价会回归正常水平,通过低买高卖锁定价差利润,这通常需要考虑汇率风险。

期货套利的作用

套利不仅仅是个人投资者的交易策略,它在整个期货市场中扮演着至关重要的角色,其作用是系统性和结构性的。

对市场而言:价格发现与稳定器

- 价格发现:套利者会不断地寻找和纠正不合理的价差,他们的行为本身就是在“发现”真实、均衡的价格,当一个合约价格过高时,套利者会卖出它;当一个合约价格过低时,套利者会买入它,这个过程加速了市场信息的融入,使得期货价格更准确地反映未来的供求关系。

- 抑制过度投机,平抑价格波动:当市场出现单边行情时,价格可能会因为投机者的疯狂行为而过度偏离价值,套利者会进场,他们的交易行为就像“锚”一样,拉住价格,使其不至于偏离太远,从而平抑了价格的剧烈波动,使市场运行更加平稳和理性。

对投资者而言:提供低风险策略和流动性

- 提供低风险的投资机会:相比于单边交易的“高风险、高收益”,套利是“低风险、低收益”的策略,因为它不赌市场方向,而是赌价差回归,风险敞口非常小,收益来源更确定,对于风险厌恶型投资者或希望稳定获取收益的资金来说,这是一个理想的选择。

- 提高市场流动性:套利交易涉及同时买入和卖出,这本身就是一种双向交易,套利者的频繁进出为市场提供了大量的买卖盘口,增加了市场的深度和流动性,使得其他交易者(如套期保值者)能够更容易地以理想的价格成交。

对整个经济体系而言:促进资源有效配置

- 连接不同市场:跨市场套利消除了不同市场间的价格壁垒,使得商品可以在全球范围内更有效地流动和定价,促进了资源的优化配置。

- 为实体经济提供参考:由于套利的存在,期货市场的价格更加真实可靠,这为实体企业的生产、采购和销售决策提供了更有效的价格信号,帮助企业规避价格风险,稳定经营。

| 特性 | 描述 |

|---|---|

| 核心原理 | 利用相关合约间暂时的、不合理价差进行低风险套利。 |

| 主要类型 | 跨期套利、跨品种套利、跨市场套利。 |

| 盈利来源 | 不预测价格涨跌,而是预测价差会回归或变动。 |

| 风险水平 | 低风险,风险主要来自价差不按预期变动(如极端行情导致流动性枯竭)、交易成本过高、模型失效等。 |

| 主要作用 | 对市场:促进价格发现、平抑价格波动、提高流动性。 对投资者:提供稳健的投资策略。 对经济:优化资源配置,服务实体经济。 |

期货套利就像是市场的“纠错机制”和“润滑剂”,套利者就像是精明的“套利侦探”,不断地寻找市场中的“价格错误”,并通过自己的交易行为来纠正它,从而在为自己赚取稳定收益的同时,也让整个市场变得更加健康和高效。

标签: 期货套利风险控制方法 期货套利实战策略