对于企业投资者而言,从基金获得的分红,在税务处理上主要取决于基金本身的性质,而非“分红”这个行为本身。

关键问题不是“基金分不分红”,而是“你买的这个基金,它投资的底层资产是什么?”,下面我们分不同情况来详细说明。

核心原则:穿透原则与税收性质判定

企业所得税在处理投资收益时,遵循“穿透”原则,即要看投资的最终来源,基金只是一个“通道”,税收的本质是由基金投资的资产类型决定的,我们首先要判断基金的类型。

不同类型基金的分红税务处理

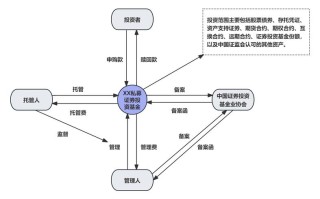

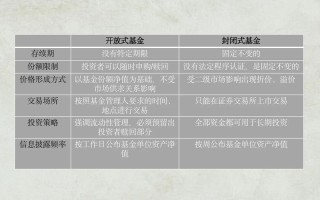

基金主要分为两大类:证券投资基金和私募股权/创业投资基金,这两类基金的税务处理方式截然不同。

(一) 证券投资基金

这类基金主要投资于公开交易的股票、债券等,其分红税务处理相对统一和明确。

股权投资基金(主要投资于股票)

-

基金层面: 基金本身不缴纳企业所得税,根据财税[2008]1号文,对证券投资基金从证券市场中取得的收入,包括买卖股票、债券的差价收入,股权的股息、红利收入,债券的利息收入及其他收入,暂不征收企业所得税。

-

企业投资者层面: 企业投资者从这类基金获得的分红,属于股息、红利等权益性投资收益。

- 税务处理: 符合条件的,可以享受免税优惠。

- 政策依据: 《企业所得税法》第二十六条规定,符合条件的居民企业之间的股息、红利等权益性投资收益为免税收入。

- “符合条件的”具体指:

- 直接投资: 企业必须直接投资于被投资企业(即上市公司)。

- 持股期限: 持股时间连续超过12个月。

- 如果你的企业直接持有某股票基金超过12个月,然后基金将该上市公司股票产生的分红派发给你的企业,那么这笔分红属于免税收入。这里的关键是“连续持有基金超过12个月”,而不是“基金持有股票超过12个月”。

-

案例:

- A公司2025年1月1日购买了1000万元的“XX成长股票基金”。

- 2025年2月,该基金将其持有的某上市公司股票产生的分红,按比例分配给A公司,A公司获得50万元分红。

- 税务处理: 由于A公司持有该基金的时间(超过12个月)满足了“连续持有”的条件,这50万元分红可以作为免税收入,无需缴纳企业所得税。

债券型/货币市场基金

- 基金层面: 同上,暂不征收企业所得税。

- 企业投资者层面: 企业投资者从这类基金获得的分红,本质上属于债券利息收入。

- 税务处理: 债券利息收入不属于免税收入,需要并入企业的应纳税所得额,缴纳25%(或其他适用税率)的企业所得税。

- 企业投资债券基金或货币基金获得的收益,应全额缴纳企业所得税。

(二) 私募股权/创业投资基金 (PE/VC)

这类基金的投资标的通常是未上市公司的股权,情况更复杂一些。

基金层面:

- 私募基金本身通常采用“合伙企业”形式(有限合伙)。

- 根据“先分后税”原则,基金层面不缴纳企业所得税,而是将利润“穿透”分配给各个合伙人(企业投资者)。

企业投资者层面: 企业作为LP(有限合伙人)从私募基金获得的分配,其税务性质取决于基金的投资行为和退出方式。

-

股息、红利收入

- 如果基金将其持有的被投(未上市)公司产生的股息、红利分配给你,这笔收入属于股息、红利等权益性投资收益。

- 税务处理: 同样,只要你的企业直接投资于该基金并持有该基金超过12个月,这笔收入就属于符合条件的免税收入。

-

股权转让所得

- 这是最常见的情况,当基金将其持有的被投公司股权出售后获得的收益分配给你时,这笔收入属于股权转让所得。

- 税务处理: 这部分收益不属于免税收入,需要全额并入企业的应纳税所得额,缴纳企业所得税。

- 计算方式: 转让收入 - 股权成本 = 应纳税所得额。

-

基金清算所得

- 当基金清算解散时,将剩余资产分配给你,这属于清算所得。

- 税务处理: 同样并入当年应纳税所得额,缴纳企业所得税。

总结与对比表

为了方便理解,这里有一个清晰的对比表格:

| 基金类型 | 投资标的 | 企业投资者获得分红/收益的性质 | 企业所得税税务处理 | 关键条件 |

|---|---|---|---|---|

| 证券投资基金 (股票型) | 上市公司股票 | 股息、红利 | 免税 (需满足条件) | 连续持有基金超过12个月 |

| 证券投资基金 (债券型) | 债券等 | 债券利息 | 征税 (全额并入应纳税所得额) | 无特殊条件 |

| 私募股权/创业基金 | 未上市公司股权 | 股息、红利 股权转让所得 清算所得 |

免税 (需满足条件) 征税 (全额并入) 征税 (全额并入) |

连续持有基金超过12个月 无特殊条件 无特殊条件 |

重要注意事项

- 税收政策变动风险: 税收政策可能会根据国家经济形势进行调整,在进行投资决策时,务必咨询专业的税务顾问或查阅最新的官方文件。

- “分红”形式的迷惑性: 基金的“分红”可能只是将基金净值的一部分以现金形式返还给你,并不改变你持有基金的成本,税务上,我们关注的是收益的来源(是股息还是利息),而不是“分红”这个行为本身。

- 税务申报: 企业在收到基金分红后,应根据上述原则自行判断其税务性质,如果是免税收入,在企业所得税年度申报时需要进行相应的免税申报和备案。

- 咨询专业人士: 由于私募基金的税务结构可能非常复杂,且涉及“穿透”计算,强烈建议在投资前和收到分配后,咨询专业的税务师或律师,进行精确的税务规划。

希望这个详细的解释能帮助你完全理解企业所得税和基金分红之间的关系!

标签: 基金分红企业所得税税率 基金分红企业所得税处理 基金分红所得税怎么交