这是一个“专业管家”和“出钱老板”的合作关系。

(图片来源网络,侵删)

核心定义

GP (General Partner) - 普通合伙人 / 执行事务合伙人

你可以把GP理解为基金的“管理者和操盘手”。

- 角色定位:基金的管理方和投资决策者,他们负责基金的日常运营、项目筛选、投资决策、投后管理以及最终的退出。

- 核心职责:

- 发起并管理基金:设计基金的结构、投资策略和条款。

- 做出投资决策:寻找并决定投资哪些项目或公司。

- 负责运营:管理基金的所有行政和法律事务。

- 投后管理:帮助被投公司成长,提供战略、资源等支持。

- 寻求退出:通过IPO、并购等方式将投资变现,为LP赚取回报。

- 出资情况:GP通常也会出资,但比例很小,一般占基金总规模的 1% - 2%,这笔钱被称为“自有资本” (Co-Investment),表明GP与LP利益捆绑,共担风险。

- 收益来源:

- 管理费:每年向LP收取一笔固定的管理费用,通常为基金总规模的 2% 左右,这笔钱用于覆盖GP团队的日常运营成本(如员工工资、办公室租金等)。

- 附带权益:这是GP最主要的收益来源,当基金产生盈利并分配给LP后,GP可以获取扣除本金和LP回报之后的20%左右的利润分成,这个机制极大地激励了GP为LP创造最大化收益。

通俗比喻:GP就像一家顶级餐厅的主厨兼老板,他负责餐厅的运营(管理费),用自己的一点钱入股(自有资本),并凭借自己的手艺(投资能力)做出美味的菜肴(投资项目),如果餐厅大获成功,他能获得最大的利润分成(附带权益)。

LP (Limited Partner) - 有限合伙人

你可以把LP理解为基金的“出资人”或“投资者”。

- 角色定位:基金的出资方,但不参与基金的日常投资决策和管理。

- 核心职责:

- 提供资金:向基金承诺并投入绝大部分资金(通常占98%以上)。

- 监督GP:虽然不参与日常决策,但LP有权监督GP的行为,确保其按照基金协议行事。

- 享受收益:作为出资方,LP享有基金投资收益的大部分(通常是80%)。

- 出资情况:LP出资是基金的主要资金来源,通常占基金总规模的 98% - 99%。

- 风险承担:LP以其出资额为限承担有限责任,这意味着,即使基金投资失败,LP最多损失其投入的资金,个人其他财产不会受到追偿,这是LP愿意参与这种高风险投资的重要原因。

- 收益来源:主要来自基金投资成功后分配的利润和本金。

通俗比喻:LP就像这家餐厅的食客或投资人,他们提供餐厅开业所需的大部分资金(比如装修、租金等),但不干涉主厨如何做菜,餐厅盈利后,他们按照约定拿走大部分的利润(比如80%),如果餐厅倒闭,他们最多损失自己的投资款。

(图片来源网络,侵删)

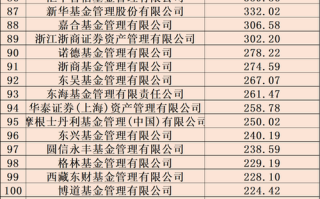

GP与LP的合作模式

| 特性 | GP (普通合伙人) | LP (有限合伙人) |

|---|---|---|

| 角色 | 管理者、操盘手 | 出资人、投资者 |

| 出资比例 | 较小 (1% - 2%) | 绝大部分 (98% - 99%) |

| 核心职责 | 募资、投资、管理、退出 | 出资、监督 |

| 参与决策 | 是,全权负责投资决策 | 否,不参与日常决策 |

| 收益来源 | 管理费 + 附带权益 (Carry) | 投资利润分配 + 本金返还 |

| 风险承担 | 无限责任 (承担全部亏损风险) | 有限责任 (以出资额为限) |

| 专业能力 | 强,需要专业的投资和管理能力 | 弱,通常是资金实力雄厚的机构或个人 |

合作流程:

- 募资:GP设计基金方案,向潜在的LP(如大学捐赠基金、社保基金、家族办公室、高净值个人等)募集资金。

- 设立基金:LP承诺出资,基金正式成立,GP开始运作。

- 投资:GP利用基金资金进行项目投资。

- 管理:GP对已投项目进行管理和增值。

- 退出:GP通过IPO、并购等方式退出项目,实现资金回笼和盈利。

- 分配:将收回的资金和利润按照“先返还LP本金,再分配利润”的顺序进行分配,LP拿走大头,GP获得管理费和附带权益。

GP和LP的常见类型

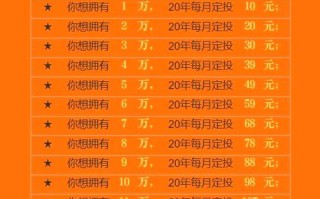

常见的GP(基金管理人)

- 私募股权基金:如黑石集团、凯雷投资集团、KKR、高瓴资本、红杉中国等,他们专注于对成熟企业进行非上市股权投资。

- 风险投资基金:如红杉资本、IDG资本、经纬创投等,他们专注于对初创期、成长期的科技和创新型企业进行投资。

- 对冲基金:如桥水基金、文艺复兴科技等,他们采用各种复杂的金融衍生品和策略进行投资。

- 房地产基金:专注于投资房地产项目。

常见的LP(基金出资人)

- 机构投资者:

- 主权财富基金:如挪威政府养老基金、中投公司。

- 养老金:如全国社保基金、各地企业年金。

- 母基金:专门投资其他基金的基金,如TPG Growth、Coatue等。

- 大学捐赠基金:如耶鲁大学捐赠基金。

- 保险公司:利用其庞大的保费收入进行投资。

- 高净值个人:拥有大量可投资资产的富裕个人。

- 家族办公室:为富裕家族管理财富的专业机构。

GP和LP的合作模式是现代金融市场中一种非常高效的专业分工,它将资本(来自LP)和专业能力(来自GP)完美地结合起来,实现了资源的优化配置。

- 对于LP而言:他们可以借助GP的专业能力,投资于自己难以触及的高回报领域(如未上市公司股权),实现资产的多元化配置和增值。

- 对于GP而言:他们可以集中大量社会资本,放大自己的投资能力,并通过管理费和附带权益实现商业上的巨大成功。

理解了GP和LP的关系,你就能看懂大部分私募基金、风险基金的运作逻辑了。

(图片来源网络,侵删)

标签: GP LP协作模式 私募基金GP LP合作机制 基金公司GP LP关系管理

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。