这通常指的是合格投资者向一只已经设立或正在募集的股权类私募基金进行投资,成为该基金份额持有人的过程。

(图片来源网络,侵删)

下面我将从认购资格、流程、费用、风险和注意事项等多个维度为您进行系统性的梳理。

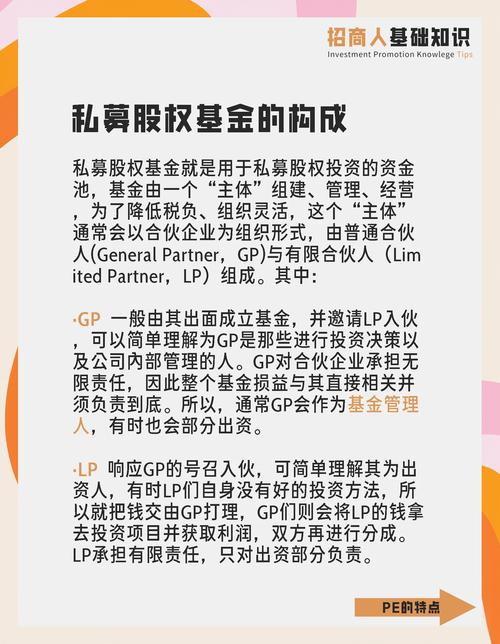

什么是股权私募基金?

要明确我们谈论的对象。

- 股权私募基金:由私募基金管理人设立,向合格投资者非公开发行募集资金,主要投资于未上市企业股权(Pre-IPO、成长期、初创期等)或上市公司非公开发行股票的基金。

- 核心特点:

- 高风险、高潜在回报:投资于非上市企业,流动性差,但一旦企业成功上市或被并购,可能获得数倍甚至数十倍的回报。

- 长期投资:通常有5-10年的锁定期,资金在这段时间内无法退出。

- 高门槛:对投资者的资产和收入有严格要求。

- 非公开:不能公开宣传,只能向特定合格投资者推介。

认购资格:谁能买?(合格投资者认定)

这是认购股权私募基金的第一道,也是最重要的一道门槛,根据中国证监会《私募投资基金监督管理暂行办法》的规定,具备以下条件之一的单位和个人可视为合格投资者:

单位(机构)投资者:

(图片来源网络,侵删)

- 净资产不低于1000万元的单位。

- 或者,最近一年末净资产不低于2000万元的金融产品。

个人投资者(需满足以下条件之一):

- 金融资产要求:金融资产不低于300万元或最近三年个人年均收入不低于50万元。

- 金融资产包括:银行存款、股票、债券、基金份额、资产管理计划、信托计划、保险产品、期货权益等。

- 投资经验要求:具有2年以上投资经历,且满足上述金融资产或收入要求。

重要提示:

- “合格投资者”身份认定:在认购时,投资者需要向基金管理人提供资产证明或收入证明,并签署一份《合格投资者承诺函》,承诺自己符合上述条件,这是法律和监管的硬性要求,不得违规拆分份额、汇集他人资金来满足资格。

- 风险承受能力:除了硬性财务指标,投资者还需要具备相应的风险识别和承受能力,通常需要填写《风险测评问卷》,且结果需为“积极型”或“激进型”。

认购流程:如何购买?

认购流程通常由基金管理人或其合作的销售机构(如银行、券商、三方财富平台)主导,大致分为以下几个步骤:

信息获取与筛选

- 由于不能公开宣传,获取项目信息通常依赖于:

- 私人银行/券商财富部门:高净值客户专属服务。

- 三方财富管理机构:专业的基金销售平台。

- 已有的管理人网络:通过朋友、同行等私人关系推荐。

- 投资者需要仔细研究基金管理人提供的《基金招募说明书》、《基金合同》、《风险揭示书》等法律文件。

尽职调查

- 这是至关重要的一步,尤其对于大额投资,投资者(或聘请的顾问)需要对以下方面进行深入调查:

- 基金管理人:团队背景、过往业绩、投资策略、风控体系、品牌声誉。

- 基金产品:投资策略(投什么行业、什么阶段)、基金规模、存续期限、管理费、收益分成(Carry)、决策流程。

- 底层资产:基金计划投的具体项目是什么?这些项目的行业前景、竞争格局、管理团队、财务状况如何?

风险评估与匹配

- 投资者完成《风险测评问卷》。

- 基金管理人/销售机构根据问卷结果和基金的风险等级,判断产品是否适合该投资者,这是“卖者尽责,买者自负”原则的体现。

签署法律文件

- 如果决定投资,需要签署一系列核心文件,主要包括:

- 《基金合同》:约定基金各方权利义务的核心法律文件。

- 《风险揭示书》:管理人向投资者充分揭示产品的各项风险。

- 《合格投资者承诺函》:投资者承诺自己符合资格。

- 《投资者问卷》:确认投资者的风险认知和投资意愿。

- 其他文件:如账户开立文件等。

缴款与确认

- 按照合同约定,将认购款项汇入基金指定的募集账户。

- 基金管理人确认收到款项后,会向投资者出具《基金份额确认书》,标志着认购成功,投资者正式成为该基金的持有人。

认购费用与收益分配

认购费用

- 通常称为“认购费”,一般按认购金额的一定比例收取(例如1%)。

- 这笔费用主要用于支付募集过程中的销售、法律、审计等成本。

- 注意:认购费通常是外加的,投资100万元,认购费1%,则实际需要支付101万元,少数情况下也可能是内扣。

基金存续期间的费用

- 管理费:按基金实缴出资额的一定比例(通常为1.5%-2.5%/年)收取,按季度或年度支付,这是基金管理人的主要收入来源。

- 托管费:如果基金有托管银行,会按一定比例(通常为0.2%-0.25%/年)收取。

- 绩效分成:这是股权私募基金最具特色的激励方式,当基金整体收益超过某个门槛收益率(如8%)后,管理人可以获得超额收益的20%作为业绩报酬,这能将管理人和投资者的利益深度绑定。

收益分配

- 分配方式:通常采用“瀑布式分配”(Waterfall)。

- 优先返还本金:首先向所有投资者返还其全部实缴出资。

- 分配优先回报:向投资者返还一个约定的优先回报率(如8%/年)。

- 分配Carry:剩余的投资收益,在支付给投资者后,剩余部分的20%归管理人,80%归投资者。

- 退出方式:主要依赖于被投企业的IPO(首次公开募股)、并购(M&A)或管理层回购。

核心风险与注意事项

投资股权私募基金是一项高风险决策,务必牢记以下几点:

- 本金损失风险:这是最大的风险,由于投资于早期或成长期企业,企业可能经营失败,导致投资血本无归。

- 流动性极差:基金有长达数年的锁定期,期间无法赎回,即使过了锁定期,退出也需要等待项目找到合适的退出渠道,时间不确定。

- 信息不对称:投资者对底层项目的了解远不如基金管理人,存在管理人可能为了自身利益(如追求Carry)而做出不利决策的风险。

- 管理人风险:管理人的能力、诚信和声誉至关重要,一个糟糕的管理人可能会做出错误的投资决策或进行利益输送。

- 高风险不一定等于高回报:很多股权基金最终可能无法实现预期的收益率,甚至亏损,历史业绩不代表未来表现。

- 适合的资产配置:股权私募基金应作为投资组合中的卫星配置,而非核心配置,建议用闲钱中的一部分(通常不超过个人可投资金融资产的10%-20%)进行此类投资,以确保不影响正常生活和流动性需求。

认购股权私募基金是一个高门槛、高风险、长周期的专业投资行为,它不仅仅是“有钱”就能参与的游戏,更需要投资者具备:

- 雄厚的资金实力(满足合格投资者标准)。

- 专业的投资知识和风险识别能力。

- 足够的耐心和长期持有的心态。

- 对基金管理人的深度信任和尽职调查能力。

在决定投资前,请务必确保自己已充分理解所有条款,并做好了承受损失的心理和财务准备。

标签: 股权私募基金认购门槛 私募基金股权认购流程 股权私募基金认购风险

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。