2025年是中国商铺投资市场一个显著的“分水岭”之年。 整体前景充满挑战,风险远大于机遇,但对于具备敏锐眼光和特定策略的投资者来说,市场中也蕴含着结构性机会,这是一个“冰火两重天”的市场。

宏观背景:为何2025年商铺市场如此艰难?

要理解2025年的商铺前景,必须先看当时的大环境,这一年,传统零售业正遭受着前所未有的冲击,主要体现在以下几个方面:

电商的持续冲击(“线上”的碾压)

- 成熟与普及: 2025年,中国电商(尤其是淘宝、京东、拼多多等)已经进入成熟期,网络购物习惯已深度渗透到各年龄段和线城市,价格透明、选择丰富、送货上门的便利性对实体店构成了根本性挑战。

- “新零售”概念的萌芽: 虽然马云在2025年才正式提出“新零售”,但线上线下融合的趋势已经开始,这预示着单纯的、功能单一的实体零售空间将面临淘汰。

宏观经济放缓与消费降级

- 经济“新常态”: 中国经济增速从高速转向中高速,GDP增速放缓,居民收入预期不稳,消费意愿趋于谨慎,非必需品消费(如服装、奢侈品、部分餐饮)受到明显影响。

- “消费降级”趋势: 一部分消费者开始追求性价比,高端购物中心和品牌专卖店首当其冲,而平价超市、折扣店等则相对更具韧性。

商业地产供应过剩

- 历史遗留问题: 过去十年,中国各大城市经历了“大干快上”的商业地产开发热潮,导致大量购物中心、商业街投入使用。

- 供大于求: 2025年,许多二三线城市甚至部分一线城市都出现了商业体量过剩的现象,空置率上升、同质化竞争严重,新开的商铺很难找到优质的租户。

租金回报率低,投资属性减弱

- 高昂的买入成本: 核心地段的商铺价格依然高昂。

- 低迷的租金收益: 受市场环境影响,商铺租金上涨乏力,甚至出现下滑。

- “剪刀差”现象: 商铺的“售价”与“租金回报率”之间存在巨大差距,计算下来,年租金回报率普遍低于2-3%,远低于同期银行理财、信托等稳健型投资产品的收益率,投资价值大打折扣。

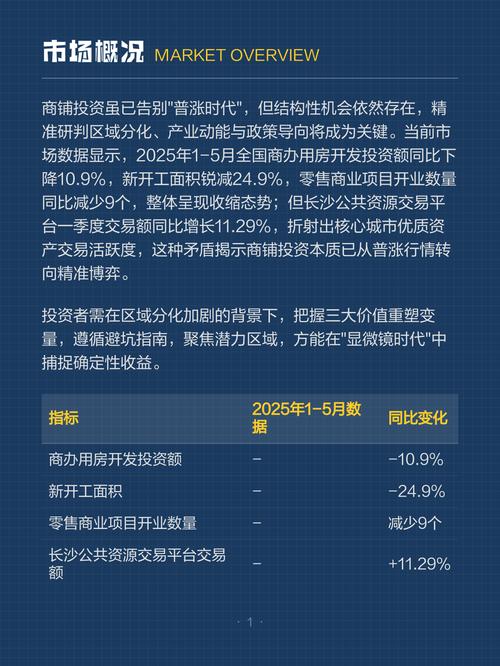

市场表现:“冰火两重天”的具体体现

在上述宏观背景下,2025年的商铺市场呈现出极端分化的特点。

“冰”:传统零售业态的寒冬

- 百货业关店潮: 以万达百货、百盛百货等为代表的传统百货公司,因无法适应市场变化,在全国范围内大规模关店,曾经的“商业地标”纷纷陨落。

- 品牌连锁店收缩: 许多服装、餐饮、电器连锁品牌开始收缩战线,关闭业绩不佳的门店,导致购物中心和步行街的空铺率急剧上升。

- 社区底商受挫: 依赖周边居民日常消费的社区底商,也因社区团购、外卖O2O等模式的兴起而面临客流被分流的压力。

“火”:新兴业态与特定区域的机遇

尽管整体市场遇冷,但仍有部分“火苗”在燃烧,这些是2025年投资者需要关注的亮点:

体验式业态的崛起(“线下”的逆袭) 消费者在线上购买了标准化的商品后,越来越渴望获得线下的体验感,这为以下业态带来了机会:

- 餐饮(尤其是连锁餐饮): “民以食为天”,餐饮是线下消费的刚需,2025年,各种主题餐厅、网红餐饮、特色小吃店依然火爆,是购物中心吸纳客流的主力军。

- 儿童娱乐与教育: “亲子经济”成为热点,儿童乐园、早教中心、儿童剧场等业态,因为需要家长亲自陪伴,具有不可替代的线下属性,表现坚挺。

- 影院、健身房、KTV等: 这些是典型的体验式消费,为商业体提供了稳定的客流和“时间消费”场景。

- 生活服务类: 如美容美发、宠物服务、高端洗衣等,这些需要专业设备和面对面服务的行业,生命力依然顽强。

社区商业的韧性

- “最后一公里”优势: 相较于远郊的大型购物中心,社区商铺凭借其地理位置的便利性,满足了居民“一站式”的日常消费需求(如生鲜、便利店、早餐、药店等)。

- 抗周期性强: 经济下行时,消费者更倾向于在社区内解决生活必需品,使得社区商业表现出更强的抗风险能力。

特定区域的稀缺价值

- 核心城市核心地段: 在北京、上海、深圳等一线城市的核心CBD或传统商业区,由于其土地资源的稀缺性,优质地段的商铺依然是“硬通货”,具备长期保值增值的潜力,这类资产不是给普通投资者准备的,而是机构和高净值人群的配置标的。

- 新兴区域的价值洼地: 一些新兴开发区或城市副中心,随着人口导入和配套成熟,其早期的商铺可能存在价值发现的机会,但这属于高风险高回报的“远期投资”。

2025年商铺投资的核心策略与建议

面对这样一个复杂的市场,盲目投资无异于“火中取栗”,以下是2025年进行商铺投资应遵循的核心策略:

地段为王,但需重新定义“地段”

- 放弃“假大空”: 远离那些缺乏人口支撑、交通不便、规划过于宏大的“鬼城”型商业项目。

- 聚焦“人流与目的”: 投资的商铺必须具备稳定的人流来源,无论是社区商业的“固定客流”,还是依靠体验式业态带来的“目的性客流”,两者缺一不可。

业态选择是关键

- 拥抱“体验”: 优先考虑与餐饮、儿童、娱乐、健康等体验式相关的业态,这些业态是吸引人流、激活商业氛围的核心。

- 警惕“可替代性”: 避免投资那些容易被电商或新模式轻易替代的业态,如标准化服装、3C产品、书籍等。

- 关注“连锁品牌”: 对于普通投资者而言,将商铺租给有实力、有管理能力的连锁品牌,远比租给个体户更稳妥,因为后者抗风险能力差,容易“跑路”。

运营能力大于硬件本身

- 一个好的“操盘手”: 一个商业项目的成功,70%取决于后期的运营管理,一个有经验的运营团队懂得如何策划活动、引入优质商家、维持商场氛围。

- 考察开发商/运营商: 在投资前,务必深入调研该商业项目的开发商和运营商背景,是万达、华润、龙湖这类经验丰富的专业运营商,还是毫无经验的“野鸡”开发商?这直接决定了项目的生死。

谨慎使用杠杆,关注现金流

- 现金为王: 在经济下行周期,流动性至关重要,高杠杆投资商铺风险极高,一旦市场波动,租金下跌,资金链极易断裂。

- 算清“投资回报率”: 不仅要看售价,更要精确计算租金回报率、空置率、物业管理费等所有成本,确保投资能产生正向且稳定的现金流。

2025年的商铺投资,是一场对投资者眼光和智慧的严峻考验。

- 对于普通投资者: 强烈建议保持谨慎,大幅减少在传统零售商铺上的配置,市场风险巨大,闭着眼睛买铺就能赚钱的时代已经彻底结束。

- 对于专业投资者: 应将目光从“赚差价”转向“赚租金”,专注于核心地段的优质资产或具备强大运营能力的社区商业项目,投资逻辑应从“炒房”思维转变为“经营”思维,更看重资产的长期稳定现金流和抗风险能力。

2025年的商铺市场,是旧模式的终结和新模式的探索期,只有那些能够洞察消费趋势变化、拥抱体验经济、并具备长期持有耐心的投资者,才能穿越周期,在市场的“冰与火”中找到属于自己的那份“暖意”。

标签: 2025商铺投资趋势 2025商铺投资风险分析 2025商铺投资选址技巧