这是一个非常重要且保护投资者的概念,您可以把它理解为“基金销售的‘量体裁衣’制度”。

核心定义:什么是基金的适当性管理?

基金的适当性管理,就是基金销售机构(如银行、券商、第三方平台等)在向投资者销售基金产品前,必须对投资者的风险承受能力、投资目标、财务状况、投资经验等进行了解和评估,并以此为基础,将投资者与相匹配的风险等级的基金产品进行推荐。

它的核心原则是:“将合适的产品,卖给合适的投资者”。

这就像医生看病,不能不管病人的具体情况,就随便开药,医生需要先问诊(了解病情、体质),然后才能对症下药(开合适的药),基金适当性管理就是金融领域的“问诊”环节。

为什么需要适当性管理?(目的与意义)

适当性管理的主要目的不是为了限制投资者的选择,而是为了保护投资者,并规范市场秩序。

-

保护投资者权益:

- 防止“错配”风险:避免风险承受能力低的投资者(如退休老人、保守型投资者)购买了高风险的基金(如股票型、行业主题基金),导致其无法承受市场波动而做出非理性的投资决策,造成巨大损失。

- 提升投资体验:通过科学的评估,帮助投资者找到真正适合自己的产品,从而更好地坚持长期投资,实现理财目标。

-

规范销售行为,防范金融风险:

- 遏制不当销售:防止销售人员为了追求高佣金,向所有客户“一刀切”地推荐高收益、高风险的爆款基金,避免“误导销售”和“欺诈销售”。

- 明确责任划分:通过建立“卖者尽责”的机制,要求销售机构在销售过程中履行充分的告知和匹配义务,如果未来发生纠纷,可以依据适当性管理的流程来判断销售机构是否尽责。

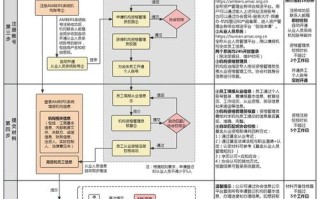

适当性管理是如何运作的?(关键环节)

整个过程可以概括为三个核心步骤,形成一个完整的“了解你的客户”(KYC, Know Your Customer)流程。

第一步:投资者风险承受能力评估(“测体温”)

这是整个流程的基础,销售机构必须通过标准化的问卷,对投资者进行评估,问卷通常包括以下几个方面:

- 财务状况:年收入、总资产、可投资金融资产、每月固定支出等。

- 投资知识:对金融市场、各类金融产品的了解程度。

- 投资经验:过往的投资经历、投资年限、熟悉哪些投资品种。

- 投资目标:投资是为了短期获利、长期养老、子女教育还是财富传承?

- 投资期限:计划投资多长时间?是几个月、几年还是十年以上?

- 风险偏好:能接受多大的本金亏损?是看到账户下跌就寝食难安,还是能坦然面对?

根据评估结果,投资者会被划分到不同的风险等级中,通常分为五级:

- C1(保守型)

- C2(稳健型)

- C3(平衡型)

- C4(进取型)

- C5(激进型)

第二步:基金产品风险评级(“定药性”)

与投资者评级相对应,基金产品本身也会根据其投资标的、波动性、复杂程度等因素,被划分到不同的风险等级中,这个评级通常由基金公司或销售机构完成。

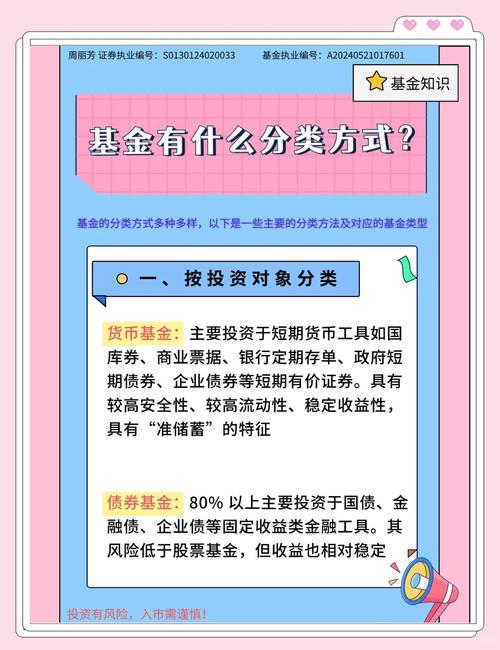

- R1(低风险):如货币基金、短期理财债基。

- R2(中低风险):如纯债基金、部分二级债基。

- R3(中等风险):如混合型基金、偏债混合基金。

- R4(中高风险):如偏股混合基金、指数基金。

- R5(高风险):如股票型基金、行业主题基金、QDII基金等。

第三步:产品与投资者的匹配(“对症下药”)

这是最关键的一步,遵循“匹配原则”:

- 基本匹配:通常要求投资者的风险等级 ≥ 基金产品的风险等级,一个“稳健型”(C2)的投资者,理论上可以购买“中低风险”(R2)和“中等风险”(R3)的基金,但不能直接推荐“中高风险”(R4)的基金。

- 特殊产品需“双录”:对于一些R4级及以上的高风险基金,销售机构必须采取更严格的措施,通常要求进行“双录”,即录音录像,在双录过程中,销售人员必须向投资者充分揭示产品的风险,并确认投资者已完全理解并自愿购买,这既是保护投资者,也是保护销售机构和销售人员自身。

如果投资者想购买超出其风险等级的产品,系统通常会进行“风险警示”,投资者可能需要通过额外的问卷或确认流程才能继续购买,但这并不意味着鼓励或允许这种“错配”。

举个例子

-

投资者A:王阿姨,60岁,退休,风险测评结果为C1(保守型),她的主要需求是资产保值,不能承受本金损失。

- 适当推荐:货币基金、短债基金。

- 不适当推荐:股票型基金、科技行业主题基金,如果销售员强行推荐,就违反了适当性管理原则。

-

投资者B:小李,30岁,IT工程师,风险测评结果为C4(进取型),他的投资期限长,追求长期资本增值,能承受较大波动。

- 适当推荐:股票型基金、指数基金、偏股混合基金。

- 不适当推荐:虽然可以买,但如果推荐高风险的衍生品基金且未充分告知,也可能存在适当性问题。

基金的适当性管理是现代金融监管体系中保护投资者的基石,它强制要求卖方机构在销售金融产品时,不能只关注产品本身,更要深入了解“买方是谁”,从而建立一个权责清晰、风险可控、健康有序的投资市场环境,对于投资者而言,理解并重视适当性管理,有助于更清醒地认识自己,做出更理性的投资决策。

标签: 基金适当性管理要求 基金适当性管理流程 基金适当性管理意义