什么是期货做市商?

要理解做市商部的业务,先得明白“做市商”这个角色。

在期货交易中,一个普通的投资者(无论是个人还是机构)下单时,需要市场上存在另一个对手方愿意接受你的买卖价格,交易才能达成,当市场流动性不足时,比如某个合约挂单很少,你的买单或卖单可能长时间无法成交,或者只能以一个很差的价格成交。

做市商就是由期货公司(或其他符合条件的机构)设立的,专门为其挂牌的合约提供双边报价的专业交易者,它承诺在某个价格上,随时买入(报出“买价”,Bid)和卖出(报出“卖价”,Ask)一定数量的合约。

做市商就像一个“专业对手方”,它用自己的资金和信用,为市场提供了源源不断的流动性,确保投资者在任何交易时间都能快速、以合理价格成交。

期货公司做市商部的核心业务目标

做市商部的业务目标主要有四个:

- 提供流动性: 这是首要任务,通过持续的双边报价,缩小买卖价差,增加市场深度,让其他交易者能轻松进出市场。

- 稳定市场价格: 在市场剧烈波动、缺乏方向时,做市商的报价可以起到“锚”的作用,防止价格出现无序的、大幅度的跳空,平滑价格走势。

- 提升交易效率: 减少投资者的等待时间和滑点,提升整个市场的运行效率。

- 实现盈利: 作为商业机构,做市商部最终目的是通过这项业务获得稳定的风险调整后收益。

做市商部的具体业务流程与工作内容

做市商部的业务是一个高度专业化、系统化和流程化的闭环,主要包括以下几个环节:

合约选择与做市策略制定

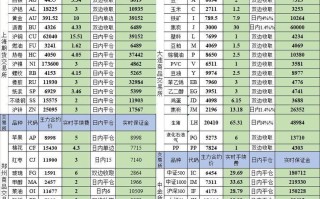

- 合约选择: 并非所有合约都适合做市,做市商部会根据交易量、持仓量、波动率、合约特性等因素,选择那些流动性较好、有稳定价格发现的潜力,但可能偶尔出现流动性不足的合约进行做市,通常是主力合约或某些特定品种的关键合约。

- 策略制定: 这是核心中的核心,做市商需要设计复杂的交易模型和策略来管理风险和捕捉利润。

- 被动做市: 主要根据市场订单流来报价,赚取买卖价差,这是最基础的模式。

- 主动做市: 在市场信息不对称时,通过预测短期价格走势进行主动交易,以获取更大的利润,但这也会承担更高的风险。

- 统计套利: 利用不同合约、不同市场之间的微小价差进行交易,赚取无风险或低风险利润。

报价管理与执行

- 报价系统: 做市商部通过高度自动化的做市交易系统进行操作,这个系统直接对接期货交易所的报盘平台。

- 报价逻辑: 系统根据预设的策略模型,实时计算并调整买卖报价,报价不是一成不变的,会根据市场变化(如最新成交价、挂单量、波动率等)动态调整,以控制风险和保持竞争力。

- 成交量管理: 系统会控制每个报价的合约数量,避免因单笔过大而冲击市场,也避免自身风险敞口过大。

风险管理

这是做市商部存续的生命线,做市商是所有交易者的对手方,会面临各种风险:

- 方向性风险: 这是最大的风险,如果做市商持续买入,就形成了净多头头寸;如果持续卖出,就形成了净空头头寸,如果市场价格朝不利于头寸的方向大幅变动,就会造成巨大亏损。

- 对冲手段: 做市商部必须通过对冲来管理风险,做市商在为某个股指期货合约做市时,会同时在对应的现货市场、期权市场或其他相关期货合约上进行反向交易,以抵消大部分方向性风险,这个对冲过程本身也是一项非常复杂的业务。

- 波动率风险: 市场波动率突然增大,会导致报价难以成交,同时风险敞口迅速扩大。

- 模型风险: 如果交易模型存在缺陷,可能会导致在特定市场条件下做出错误的决策。

- 操作风险: 系统故障、人为失误等。

- 风险管理措施: 设定严格的止损线、最大净持仓限额、日内VaR(风险价值)限额等,并由风控部门进行实时监控。

监管与合规

做市商业务受到严格的监管。

- 遵守交易所规则: 必须满足交易所对做市商的报价持续性、报价价差、最小成交量等要求,如果未能达标,可能会被取消做市资格甚至受到处罚。

- 报告与披露: 需要定期向交易所和监管机构报告做市业务情况。

- 内部合规: 严格遵守公司的合规制度,防止任何形式的操纵市场等违规行为。

绩效评估与优化

- 关键绩效指标: 做市商部的业绩通常通过一系列KPI来衡量,

- 买卖价差: 价差越小,通常代表提供的流动性越好。

- 成交量占比: 在该合约总成交量中的占比,反映做市活跃度。

- 成交率: 报单最终成交的比例。

- 风险调整后收益: 如夏普比率,衡量在承担多大风险的情况下获得了多少回报。

- 持续优化: 基于绩效数据和复盘分析,不断迭代和优化交易模型与风险管理策略。

做市商部的组织架构与人才需求

一个典型的期货公司做市商部会由以下几类人才组成:

- 做市商交易员: 核心执行者,负责监控市场、微调报价、管理日内风险,需要极强的盘感、心理素质和快速反应能力。

- 量化研究员/策略师: 大脑中枢,负责设计、开发和维护做市交易模型、对冲模型和风险模型,通常拥有数学、物理、计算机等背景,精通编程(如Python, C++)和统计知识。

- 技术支持: 负责维护和优化做市交易系统、数据接口和IT基础设施,确保系统7x24小时稳定运行。

- 风险控制专员: 独立于交易团队,负责实时监控风险敞口,确保所有交易活动在公司的风险限额之内。

- 运营与合规专员: 负责与交易所沟通、处理结算事宜、确保业务合规。

期货公司做市商部的重要性

期货公司设立做市商部,对自身、对客户、对整个市场都有着深远的意义:

-

对期货公司而言:

- 新的利润增长点: 做市业务是低风险、稳定性的收入来源。

- 提升核心竞争力: 拥有强大的做市能力,意味着能为客户提供更好的交易服务,吸引更多客户,尤其是机构客户。

- 积累专业人才和经验: 培养了一支顶尖的交易和研发团队,为开展其他创新业务打下基础。

-

对市场而言:

- 提升市场质量: 增加流动性、稳定价格、提高效率,是成熟金融市场不可或缺的组成部分。

- 促进价格发现: 充足的流动性使得价格能更快速、准确地反映市场信息。

- 支持新品种上市: 在一个新品种上市初期,做市商的参与对于培育市场、平稳起步至关重要。

期货公司的做市商部是一个集顶尖金融人才、尖端量化技术、严格风控体系于一体的“特种部队”,是现代期货市场高效、稳健运行的基石。

标签: 期货做市商业务模式 期货公司做市商资格申请 商品期货做市商策略