对个人交易者/散户的风险(最直接、最普遍)

对于在市场中的绝大多数个人交易者来说,单边市是一把锋利的双刃剑,但更多时候是“收割机”。

反向持仓的巨大亏损风险

这是最直接、最常见的风险。

- 机制原因: 期货采用保证金交易和高杠杆,当市场出现单边上涨时,所有空头(卖出合约)的账户会持续产生亏损,导致可用保证金不断减少。

- 现实后果: 当亏损达到一定程度,保证金不足以维持持仓时,交易所或期货公司会强制执行“强行平仓”(Margin Call / Forced Liquidation),这意味着无论你愿不愿意,你的仓位都会被以当时的市场价格自动卖出,在单边下跌行情中,多头(买入合约)会面临同样的命运。

- 风险放大: 在极端单边市中,价格变动速度极快,可能在几分钟内就触及你的强平线,你根本没有机会追加保证金或手动止损,眼睁睁地看着仓位被强平,造成巨大亏损。

“追涨杀跌”与“接飞刀”的风险

由于单边市的赚钱效应非常明显,容易诱使交易者做出非理性决策。

- 追涨杀跌: 看到市场大涨,害怕错过行情,冲动地追高买入;看到市场大跌,恐慌性抛售,这往往是在行情的末期或末期,恰好买在最高点、卖在最低点,导致“买在天花板,卖在地板上”。

- 接飞刀: 在单边下跌过程中,价格暴跌,交易者可能误以为“已经跌了很多,该反弹了”,于是逆势抄底买入,但在单边市中,下跌趋势很可能远超你的想象,抄底行为无异于“接住一把下落的刀”,亏损会持续扩大。

流动性枯竭与滑点风险

在单边市的末期或极端行情中,市场流动性会急剧恶化。

- 流动性枯竭: 当价格朝一个方向疯狂运动时,愿意与你反向交易的人(买单或卖单)会越来越少,你想卖的时候,找不到买家;你想买的时候,找不到卖家。

- 巨大滑点: 这对交易者是致命的,当你需要止损或强平时,由于没有对手盘,你的订单只能以非常差的价格成交,你想在某个价格止损,但实际成交价可能比你看到的市场价低了很多(下跌时)或高了很多(上涨时),导致实际亏损远超预期。

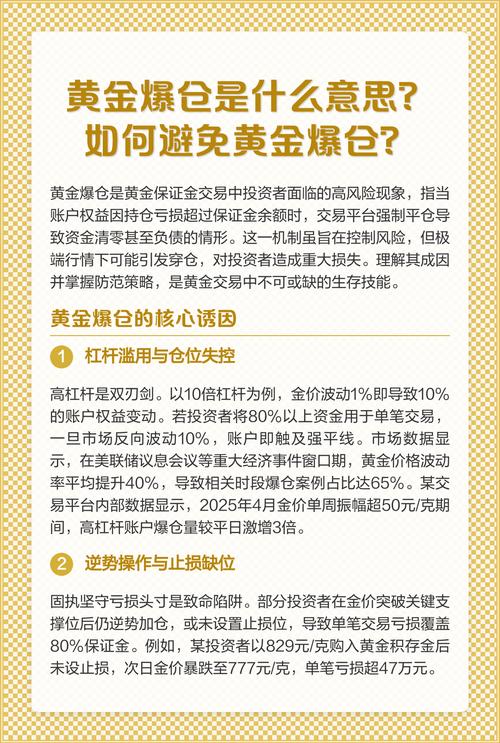

爆仓风险

这是最极端的风险,当市场剧烈波动,且你的仓位又非常重时,亏损速度可能远超你的想象,在极端情况下,即使被强平后,你的账户权益可能已经为负,这意味着你不仅亏光了所有本金,还欠了期货公司钱,这就是“穿仓”,需要你补足亏空。

对期货公司和交易所的风险

单边市不仅冲击交易者,也对市场的中介机构构成系统性风险。

穿仓风险

如上所述,如果客户在极端行情中被强平后仍为负数,期货公司需要为客户垫付这部分亏损,如果发生大规模的穿仓事件,期货公司将面临巨大的财务风险,甚至可能因此倒闭。

对赌风险与资金链断裂

一些期货公司自身也可能参与自营交易,如果公司的自营盘方向与单边市方向相反,同样会面临巨额亏损,如果大量客户同时穿仓,期货公司的现金流可能无法应对,导致资金链断裂。

结算风险

交易所作为中央对手方,需要保证所有合约的履约,当市场出现极端单边行情,大量交易者穿仓,而期货公司也无法完全覆盖时,交易所将面临最终的结算风险,虽然这种情况极其罕见,但历史上并非没有发生过(例如1987年美国股灾、2010年“闪电崩盘”等事件都暴露了类似风险)。

对整个市场的风险(系统性风险)

单边市如果发展到极端,可能演变成影响整个金融市场的系统性危机。

引发市场恐慌与踩踏

单边市的快速暴跌(熊市单边)会引发市场恐慌情绪,投资者不计成本地抛售,导致踩踏事件,恐慌情绪会从期货市场蔓延到股票、外汇等其他市场。

影响实体经济

期货市场是现货市场的“晴雨表”和“价格发现”中心,极端的单边价格会严重扭曲市场的价格信号,对依赖期货价格进行套期保值的企业造成巨大冲击,单边上涨的铜价会严重损害下游制造业的成本控制,而单边下跌的油价则会打击产油国的经济。

导致监管干预

为了维护市场稳定,监管机构(如证监会)在极端单边市下可能会采取临时干预措施,

- 提高交易保证金比例,增加交易成本,抑制过度投机。

- 调整涨跌停板幅度,减缓价格波动速度。

- 限制开仓,禁止新增投机性仓位。 这些措施虽然旨在稳定市场,但也会在短期内影响市场的正常功能和流动性。

如何应对单边市的风险?

- 敬畏市场,控制仓位: 这是最重要的原则,永远不要满仓操作,尤其是在市场方向不明朗或波动加剧时,轻仓可以让你在极端行情中有生存和调整的空间。

- 严格设置止损: 止损是交易的生命线,在进入任何一笔交易前,都要想好最坏的情况,并设置好止损位,并严格执行。

- 顺势而为,逆势而为需谨慎: 单边市的核心是“趋势”,顺应趋势是最佳策略,如果要做逆势交易(如回调买入),必须非常谨慎,仓位要极轻,且必须设置更严格的止损。

- 关注市场情绪和资金流向: 单边市往往伴随着极端的市场情绪,当市场一片狂热或极度恐慌时,往往是风险最高的时候,需要保持警惕。

- 了解并理解规则: 深刻理解保证金、强平、涨跌停板等交易规则,知道在极端情况下自己账户会发生什么,才能提前做好准备。

期货单边市的风险核心在于“杠杆”和“方向”。 它将期货市场“高收益、高风险”的特性放大到了极致,不仅会消灭错误方向的交易者,还会对整个金融体系的稳定构成威胁,参与期货交易,必须时刻对单边市这种极端行情保持高度警惕和敬畏之心。

标签: 期货单边市风险控制方法 期货单边行情应对策略 如何规避期货单边市风险