- 股权投资 是一种投资行为,核心是“钱”如何变成“权”(所有权)。

- 信托 是一种法律架构或制度,核心是“财产”如何被“信任地”管理(所有权、管理权、受益权分离)。

下面我们从多个维度进行详细的对比和解释。

(图片来源网络,侵删)

核心定义与本质区别

股权投资

- 本质:一种投资活动。

- 定义:指通过购买目标公司(非上市公司或上市公司)的股份(股票),成为该公司股东,从而享有股东权利(如分红、投票、决策参与等),并期望通过公司成长、股价上涨或未来被并购等方式获得资本增值回报的行为。

- 核心:所有权,投资者花钱购买的是对一家企业的部分所有权。

信托

- 本质:一种法律关系或制度安排。

- 定义:指委托人基于对受托人的信任,将其合法拥有的财产权委托给受托人,由受托人按委托人的意愿,以自己的名义,为受益人的利益或者特定目的,进行管理或者处分的行为。

- 核心:财产的隔离与管理,它是一种“受人之托,代人理财”的法律工具,其核心在于所有权、管理权和受益权的“三权分离”。

多维度详细对比

| 维度 | 股权投资 | 信托 |

|---|---|---|

| 本质 | 投资行为 | 法律架构/金融工具 |

| 核心关系 | 投资者与被投公司之间的所有权关系。 | 委托人、受托人、受益人之间的信任与法律关系。 |

| 标的物 | 公司的股权(股票)。 | 财产,范围非常广,包括:资金、股权、不动产、债权、艺术品等。 |

| 目的 | 追求资本增值和/或长期战略回报(如控制权、产业协同)。 | 目的多样化: - 财富传承(避免遗产纠纷) - 资产隔离(保护财产免受债务追索) - 专业理财(信托计划投资) - 慈善公益 - 员工激励(股权信托) |

| 权利结构 | 投资者直接拥有所有权,享有收益权和表决权。 | 三权分离: - 委托人:拥有财产的原始所有权和指定权。 - 受托人(如信托公司):拥有法定所有权和管理处分权。 - 受益人:拥有受益权(享受信托利益)。 |

| 风险与收益 | 高风险、高潜在回报,收益直接与被投公司的经营状况和市场表现挂钩。 | 风险和收益取决于信托财产的具体投向。 - 若是资金信托(投资于股票、债券等),风险和收益与股权投资类似。 - 若是家族信托,主要目的是安全传承,风险较低,收益稳定。 |

| 流动性 | 通常较低,尤其是私募股权投资,投资周期长达5-10年。 | 差异巨大。 - 私募信托(如家族信托):流动性极差,存续期长。 - 标准化信托产品:有一定期限,到期可赎回,流动性中等。 |

| 监管机构 | 主要由证监会及基金业协会监管(针对基金管理人)。 | 主要由中国银行保险监督管理委员会(国家金融监督管理总局)监管。 |

两者的关系:如何结合?

股权投资和信托并非相互排斥,反而可以完美结合,产生强大的协同效应,信托可以作为股权投资的“载体”或“工具”。

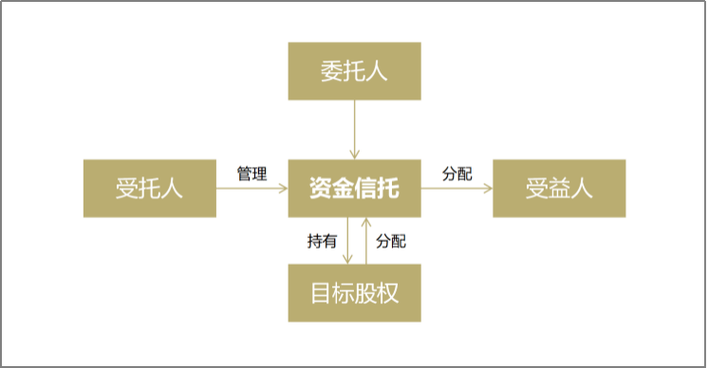

信托作为股权投资的载体(最常见)

- 场景:设立一个股权信托。

- 操作:投资者(委托人)将资金委托给信托公司(受托人),信托公司用这笔资金去收购一家公司的股权,信托公司作为法律上的股东,持有并管理该股权。

- 优势:

- 匿名性:真正的投资者(受益人)不直接出现在工商登记中,保护了隐私。

- 风险隔离:即使投资者未来出现债务问题,其持有的信托股权(已独立于其个人财产)也不会被追索。

- 集中管理:家族可以将持有的多家公司股权装入一个家族信托中,统一管理和传承。

- 避免遗产税(未来开征):股权作为信托财产,其所有权在法律上已转移给信托,可以避免未来复杂的遗产继承程序和潜在的税负。

信托作为股权投资的资金来源

- 场景:一个信托计划(资金信托)将其募集来的资金,用于投资一家私募股权基金或直接投资于非上市公司的股权。

- 操作:投资者购买信托公司的“股权投资类”信托产品,信托公司将募集到的资金池投向股权市场。

- 优势:

- 门槛降低:普通投资者没有足够资金或专业能力进行直接股权投资,通过购买信托产品,可以“间接”参与股权投资,分享高成长收益。

- 专业管理:由信托公司或其合作的PE机构进行专业的投资管理和投后管理。

信托作为员工股权激励的工具

- 场景:公司为了激励核心员工,授予其股权,但不希望其立即获得完整的所有权和控制权。

- 操作:设立一个员工持股信托,公司将股权(或资金用于购买股权)放入信托中,员工作为受益人,在满足一定服务年限或业绩条件后,才能逐步获得信托的受益权。

- 优势:

- 稳定股权结构:避免员工离职导致股权频繁变动。

- 激励效果明确:将员工利益与公司长期发展绑定。

- 简化管理:由信托公司统一管理员工股权的归属和变更。

一个简单的比喻

- 股权投资:就像你直接买下了一家餐厅的股份,成了小股东,你希望这家餐厅生意兴隆,你的股份升值,你能拿到分红,你也要承担餐厅倒闭的风险。

- 信托:就像你立了一份遗嘱,但这份遗嘱更复杂,你把你的所有资产(包括这家餐厅的股份、房子、存款)都交给一个你最信任的律师(受托人),并详细指示他:“在我去世后,用我的资产照顾我的家人(受益人),确保他们生活无忧,并且我的任何债主都动不了这笔钱。”

- 两者结合:你不直接持有餐厅股份,而是把买股份的钱和一份详细的指令(“我希望我的股份每年产生的收益用于我儿子的教育”)一起交给了那个律师(受托人),律师用你的钱买了股份,并根据你的指令管理和分配收益,即使你破产了,餐厅股份也已经属于“信托”这个法律实体,你的债主拿不走。

| 特性 | 股权投资 | 信托 |

|---|---|---|

| 一句话概括 | 买公司的所有权 | 用法律架构管理财产 |

| 关注点 | 投资回报率、企业成长、退出渠道 | 财产安全、风险隔离、意愿实现、传承安排 |

| 关系 | 信托可以是股权投资的“外壳”或“资金池”,使其更安全、更灵活。 |

理解这两者的区别与联系,对于进入金融、投资或财富管理领域至关重要,股权投资是“术”,是具体的投资策略;而信托是“道”,是财富管理和传承的顶层设计。

(图片来源网络,侵删)

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。