什么是契约制股权投资基金?

契约制股权投资基金是指依据基金合同(或称信托契约、资产管理合同等)而设立和运作的基金。

它不是一个独立的法律实体(不像公司制或有限合伙制),而是一种信托关系,在这个关系中:

- 基金管理人:作为受托人,负责基金的投资管理、运作和日常决策。

- 基金投资者:作为委托人/受益人,出资并享有基金的投资收益。

- 基金托管人:作为独立的第三方,负责保管基金资产,监督基金管理人的运作,确保资金安全。

这三方通过一份具有法律效力的《基金合同》来明确各自的权利、义务和责任。

契约制基金的核心架构与参与方

契约制基金的运作依赖于三个核心角色:

| 参与方 | 角色 | 主要职责 |

|---|---|---|

| 基金管理人 | 投资决策核心 | 基金的设立、募集与备案。 制定投资策略,进行项目筛选、投资决策、投后管理。 负责基金的日常运作和信息披露。 通常也是基金的募集机构(销售方)。 |

| 基金托管人 | 资产安全监督者 | 开立并管理基金的资金账户和证券账户。 执行基金管理人的投资指令,办理清算交割。 保管基金资产,确保资产独立、安全。 监督基金管理人的投资运作是否符合合同和法规要求。 |

| 基金投资者 | 资金提供者与受益人 | 认购/申购基金份额,提供资金。 享有基金投资收益,承担相应风险。 拥有知情权,有权获取基金运作信息。 在某些重大事项上(如基金清算)可能拥有表决权。 |

法律基础:这种架构的法律基础是《中华人民共和国信托法》,基金管理人将投资者的资金集合起来,形成独立的信托财产,与管理人自己的财产相隔离,实现了风险隔离。

契约制基金的主要特点

优点:

-

设立与运作成本低、效率高

- 无需工商注册:不像公司制需要注册为“XX股权投资基金有限公司”,也不像有限合伙制需要完成工商登记和备案,设立流程相对简化,时间和金钱成本都更低。

- 决策链条短:通常由基金管理人全权负责投资决策,决策效率高,适合快速变化的市场环境。

-

税收优势(“税收穿透”)

- 这是契约制最大的优势之一,在基金层面,不征收企业所得税。

- 基金的收益(如股息、红利、股权转让所得)在分配给投资者个人时,由投资者各自缴纳所得税,如果是机构投资者,则计入其应纳税所得额。

- 这避免了“双重征税”(公司层面征一道,投资者分得利润后再征一道),极大地提高了投资者的实际收益。

-

资金募集范围广

可以通过基金管理人、银行、券商、第三方销售平台等多种渠道进行募集,覆盖更广泛的投资者群体。

(图片来源网络,侵删)

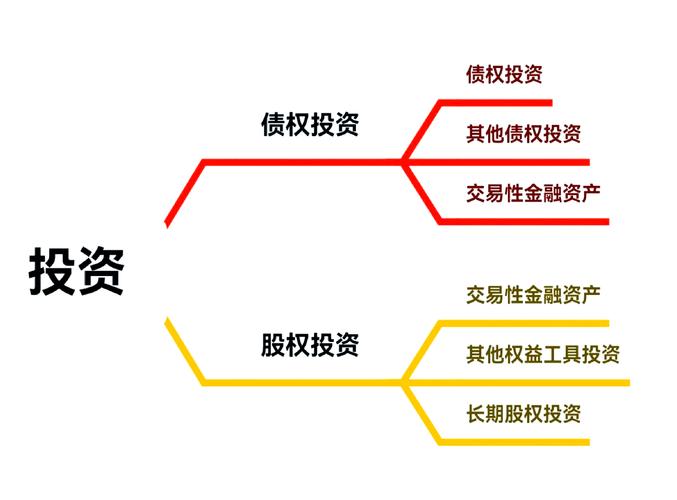

(图片来源网络,侵删) -

灵活性高

基金的存续期限、投资范围、收益分配方式等核心条款都可以在基金合同中灵活约定,可以根据不同项目的需求进行“量身定制”。

缺点:

-

法律约束力相对较弱

基金合同是核心法律文件,但它是一个“契约”,其法律约束力在复杂纠纷中可能不如具有独立法人地位的“公司章程”或“合伙协议”那样刚性,投资者对管理人的制衡手段相对有限。

-

缺乏独立的法律实体地位

基金本身不能以自己的名义签订合同、持有资产或进行诉讼,所有法律行为都需要通过基金管理人或托管人进行,这在某些复杂交易中可能带来不便。

-

对管理人的依赖性强

投资者对基金运作的控制力较弱,高度依赖基金管理人的专业能力和道德操守,如果管理人出现道德风险或能力不足,投资者权益难以得到有效保护。

-

投资者退出机制不明确

在契约制下,投资者退出通常只能通过基金管理人设定的赎回机制(如定期开放赎回)或基金清算来实现,不像公司制股东可以自由转让股权,也不像有限合伙制的有限合伙人可以转让财产份额(虽有但受限制)。

契约制 vs. 公司制 vs. 有限合伙制

为了更好地理解契约制,我们将其与另外两种主流股权投资基金组织形式进行对比:

| 特性 | 契约制 | 公司制 | 有限合伙制 |

|---|---|---|---|

| 法律基础 | 《信托法》、《证券投资基金法》 | 《公司法》 | 《合伙企业法》 |

| 法律地位 | 非法人(信托关系) | 法人(独立法人) | 非法人(合伙企业) |

| 设立成本 | 低 | 高(需注册公司) | 中等(需合伙企业备案) |

| 税收 | 税收穿透(基金层面不征税) | 双重征税(公司所得税 + 个人所得税) | 税收穿透(基金层面不征税) |

| 决策机制 | 管理人高度集权 | 股东会、董事会决策,程序复杂 | 普通合伙人全权负责,决策高效 |

| 投资者权利 | 较弱,依赖合同约定 | 较强,通过股东权利体现 | 较弱,LP不参与管理 |

| 存续期限 | 灵活,由合同约定 | 长期稳定,但解散清算复杂 | 灵活,通常有固定存续期 |

| 优势 | 灵活、高效、节税 | 结构稳定、法律保障完善、融资便利 | 决策高效、节税、责任隔离 |

| 劣势 | 约束力弱、依赖管理人 | 成本高、双重征税、决策慢 | GP承担无限责任,LP权利有限 |

在中国的实践与发展

- 阳光私募基金:早期契约制基金最典型的应用就是阳光私募证券基金,通过信托计划、券商资管、基金专户等形式运作。

- 政府引导基金:很多地方政府引导基金采用契约制模式,以实现高效运作和税收优惠。

- 母基金:FOF(Fund of Funds)由于其投资于其他基金的需求,天然适合采用契约制,便于进行资产配置和风险管理。

- “资管新规”后的转型:2025年《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”)出台后,传统的“通道类”信托、券商资管计划受到严格限制,这使得过去大量嵌套的契约制结构面临清理和转型。私募证券投资基金和私募股权投资基金在备案制下,成为契约制基金合规运作的主要载体。

契约制股权投资基金是一种以《基金合同》为核心、基于信托关系设立的基金组织形式,它的最大优势在于设立高效、运作灵活和税收穿透,非常适合对决策效率和税务成本敏感的投资者。

它的缺点也同样明显,即对管理人的过度依赖和投资者权利的相对薄弱,选择契约制基金,对基金管理人的尽职调查至关重要。

随着私募基金监管的日益完善,契约制作为私募股权基金的重要组织形式之一,与公司制、有限合伙制共同构成了多元化的基金市场,为不同风险偏好和需求的投资者提供了丰富的选择。