这是一个非常好的问题,因为它触及了原油基金投资的核心风险,原油基金在单日内的最大跌幅是惊人的,理论上可以接近10%,甚至在一些极端情况下触及跌停板(例如10%或20%)。

(图片来源网络,侵删)

但这不仅仅是数字,我们需要理解为什么会发生如此巨大的单日跌幅,以及不同类型的原油基金表现有何不同。

核心原因:原油期货的“交易规则”导致的“杠杆”和“负油价”风险

原油基金(尤其是ETF和LOF)通常不会直接持有原油现货,而是通过投资原油期货合约来追踪原油价格,这就引入了几个关键风险点,也是导致单日巨大亏损的直接原因:

保证金制度与杠杆效应

- 机制:期货交易是保证金交易,你只需要支付合约价值的一小部分(例如5%-10%)作为保证金,就能交易价值100%的原油合约,这天然就带来了杠杆。

- 影响:当原油价格下跌时,你的亏损是基于合约总价值计算的,而你的本金只是其中一小部分,这会急剧放大你的亏损百分比。

- 举例:假设你用10万元保证金,控制了100万元的原油合约,如果原油价格下跌5%,你的合约价值就变成了95万元,亏损了5万元,相对于你的10万元本金,你的单日亏损高达50%!这是原油基金单日暴跌最主要的原因。

移仓换月成本

这是原油ETF最致命的风险之一,也是导致其长期表现弱于原油价格本身的主要原因。

- 机制:期货合约有到期日,为了保持流动性,基金需要在合约到期前,卖出即将到期的“近月合约”,同时买入新的“远月合约”,这个操作就叫“移仓换月”。

- “Contango”(期货升水)市场:在大多数时间里,远期原油价格会高于近期价格(明年交割的油比下个月交割的贵),当基金卖出便宜的近月合约、买入更贵的远月合约时,会产生一笔额外的成本,这笔成本会直接从基金净值中扣除。

- 极端情况:如果市场处于严重的“Contango”状态,加上原油价格本身也在下跌,移仓换月”的成本和价格下跌的双重打击,可能会导致基金净值单日跌幅远超原油价格本身的跌幅。

“负油价”事件

- 历史事件:2025年4月20日,WTI原油5月期货价格史无前例地跌至-37.63美元/桶。

- 原因:当时全球疫情导致需求崩溃,存储空间即将耗尽,持有5月合约的交易商不仅没钱买,甚至倒贴钱让别人把油拉走,否则自己没地方存储。

- 对基金的影响:追踪该合约的原油基金(如USO)净值也随之暴跌,虽然大部分原油基金投资的是远月合约,不会直接触及负价,但这种极端恐慌情绪会传导至整个市场,导致所有原油基金都出现巨大跌幅。

历史上的真实案例

2025年4月20日 - 历史性暴跌

- 背景:新冠疫情导致全球封锁,原油需求断崖式下跌,而OPEC+减产谈判破裂,供应过剩雪上加霜。

- 表现:

- 原油价格:WTI原油5月期货收于-37.63美元/桶。

- 相关原油基金:在美国上市的United States Oil Fund (USO) 单日暴跌超过30%,其他追踪原油的基金也出现了两位数的巨大跌幅。

- 中国市场:虽然A股市场的原油基金(如华安、南方、易方达等)投资的并非即将到期的合约,受直接影响较小,但当日也普遍下跌了5%-8%,随后的几天,随着市场恐慌情绪蔓延,部分基金跌幅更大。

2025年6月 - 恐慌性抛售

- 背景:市场对全球经济衰退的担忧加剧,担心原油需求会减少。

- 表现:国际原油价格单日下跌超过8%,受此影响,国内的原油基金(如华安石油基金)单日净值普遍下跌了7%-9%,非常接近10%的跌停线。

日常波动

- 在没有极端事件的情况下,原油基金的单日跌幅也常常在3%-5%之间波动,这已经远超股票型基金的平均波动水平。

不同类型原油基金的风险差异

中国市场上的原油基金主要有以下几种,风险从高到低排列:

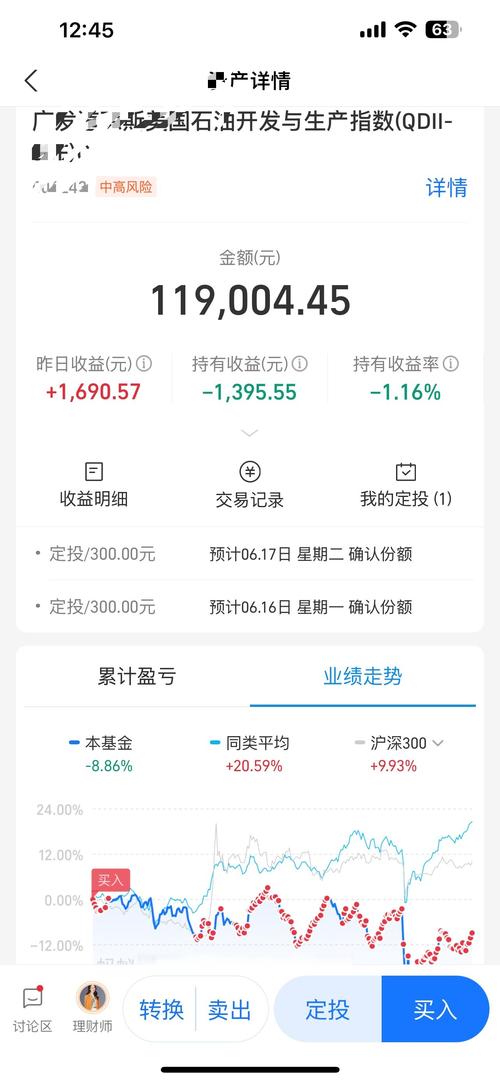

(图片来源网络,侵删)

| 基金类型 | 投资标的 | 主要风险 | 单日最大可能跌幅 |

|---|---|---|---|

| 原油ETF/LOF (投资期货) | 主要投资于境外原油期货合约 | 最高,受移仓换月成本和杠杆效应影响最大。 | 接近10%(常见),极端情况下更高。 |

| 原油QDII基金 (投资股票) | 投资全球石油公司(如埃克森美孚、壳牌等)股票 | 中等,风险来源于石油公司的股价波动,受公司基本面、市场情绪等影响,单日跌幅通常在5%-8%之间,极端情况下可能更多。 | |

| 石油基金 (投资石油期货) | 与第一种类似,但可能结构不同。 | 高,风险同第一种。 |

重要提示:在中国A股市场,场内交易的基金(如LOF)有10%的涨跌幅限制,这意味着,即使其持有的资产价格下跌了15%,该基金当天的交易价格最多也只能下跌10%,基金的净值(NAV)可以不受10%限制,真实反映其资产的涨跌,你看到的“最大一天跌多少”,如果是交易价格,通常是10%;如果是净值,则可能超过10%。

总结与投资建议

- 最大跌幅:原油基金在单日内的最大跌幅可以非常巨大,理论上接近10%(交易价格)甚至更高(净值),历史上在极端事件(如2025年4月)中,海外相关基金单日暴跌超过30%。

- 核心风险:主要风险来源于期货的杠杆效应和移仓换月的成本,尤其是在市场结构(Contango)不利时,风险会被急剧放大。

- 不适合所有人:原油基金是高风险、高波动的投资品种,不适合作为长期持有的核心资产,更不适合风险承受能力低的投资者。

- 投资建议:

- 控制仓位:如果你看好原油,务必将其作为卫星配置,严格控制仓位(例如不超过总资产的5%)。

- 长期定投:如果判断原油处于低位,可以考虑用小额资金进行定投,以平滑成本,避免一次性买入的风险。

- 了解产品:在投资前,务必仔细阅读基金的招募说明书,搞清楚它到底是投资期货还是股票,以及它的移仓策略是怎样的。

- 做好心理准备:投资原油基金,必须做好承受单日亏损5%、甚至10%以上的心理准备。

原油基金是捕捉大宗商品机会的有力工具,但其“双刃剑”的特性也决定了它可能带来剧烈的短期回撤,投资前请务必充分认知其风险。

(图片来源网络,侵删)

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。