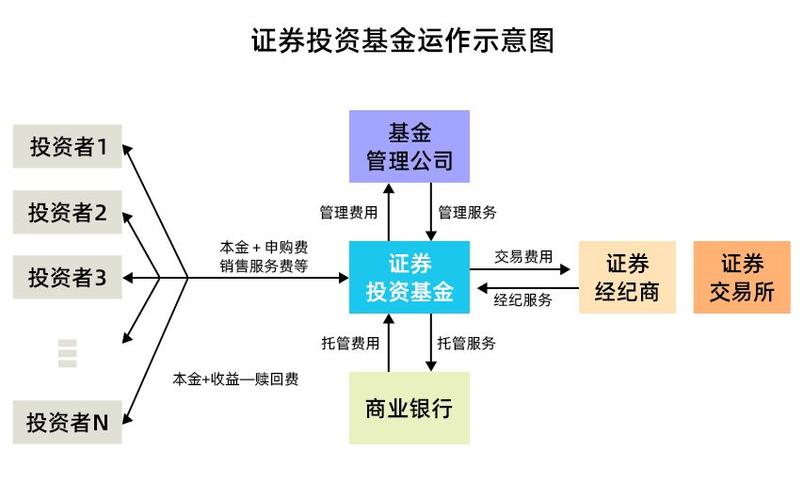

可以把整个流程想象成一次“集体旅行”:

(图片来源网络,侵删)

- 基金公司 是旅行社,负责设计行程(产品设计)。

- 基金投资者 是游客,把钱交给旅行社去旅行。

- 基金经理 是导游,负责带领大家按照行程(投资策略)去游览。

- 托管银行 是财务总监和后勤保障,确保钱花得明明白白,行程物资安全。

下面是证券投资基金运作的详细步骤,可以分为四个核心阶段:募集设立、投资运作、信息披露与估值、以及收益分配与终止。

第一阶段:募集设立阶段

这是基金从“概念”变为“实体”的阶段。

基金产品设计

- 目标设定: 基金公司首先确定基金的投资目标,例如是追求长期资本增值(成长型)、稳定收益(价值型/债券型),还是两者兼顾(平衡型)。

- 策略制定: 明确投资范围(是投资股票、债券、货币市场工具,还是商品?)、投资地域(A股、港股、美股?)、投资比例限制(如股票仓位不能低于60%)等。

- 结构设计: 确定基金的类型(开放式、封闭式)、收费结构(申购费、赎回费、管理费、托管费)、最低认购金额等。

- 法律文件: 撰写《基金合同》、《招募说明书》等法律文件,这是基金的“宪法”,规定了基金各方的权利和义务。

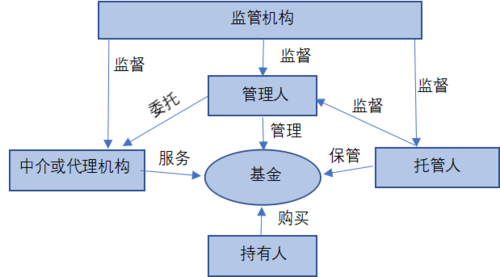

监管机构审批

(图片来源网络,侵删)

- 基金公司将所有设计文件报送给中国证券监督管理委员会(证监会)进行审核。

- 证监会对基金的投资策略、风险控制、合规性等进行审查,确保其符合法律法规,保护投资者利益。

- 只有获得证监会的书面批准,基金才能成立和销售。

基金募集与销售

- 公告发布: 获得批准后,基金公司会发布基金份额发售公告,宣布基金的募集期(通常为1-3个月)。

- 渠道销售: 通过基金销售机构(如银行、券商、第三方互联网平台如支付宝、天天基金网等)向公众销售基金份额。

- 资金募集: 投资者在募集期内认购基金,资金会暂时存入募集专户。

基金成立

- 备案登记: 募集期结束后,如果基金募集的资金规模达到法定最低限额(如2亿元人民币),并且满足基金份额持有人的人数要求(如200人以上),基金就正式成立。

- 账户开立: 基金管理人(基金公司)和基金托管人(商业银行)会为这只新基金开立专门的证券账户和银行账户。

- 资金划转: 募集期结束时,募集专户中的资金会正式划转到基金的托管账户中,基金开始进入正式的投资运作阶段。

第二阶段:投资运作阶段

这是基金成立后,为投资者创造价值的核心阶段。

投资决策与执行

(图片来源网络,侵删)

- 投资决策委员会: 基金公司设立最高投资决策机构,负责制定重大的资产配置策略。

- 基金经理: 基金经理是投资策略的具体执行者,他/她的团队会进行深入的研究分析(宏观分析、行业研究、公司调研),根据基金合同的规定,做出具体的买卖决策。

- 交易执行: 基金经理下达交易指令,由基金公司的交易部门在证券交易所(如上海、深圳证券交易所)执行买卖证券的操作。

资产托管与清算

- 资产托管: 这是基金安全运作的基石,根据《基金法》,基金资产必须由独立的商业银行(托管银行)进行托管。

- 职责: 托管银行负责保管基金的全部资产,执行基金管理人的投资指令,进行清算交收,同时监督基金管理人的投资运作是否合规(是否超出了合同约定的投资范围)。

- 隔离: 这实现了“资产保管”与“投资决策”的分离,有效防止了基金公司挪用客户资产的风险。

- 资金清算: 每日交易结束后,托管银行会与基金公司核对交易记录,确保资金和证券的准确划转和交收。

风险控制

- 基金公司内部设有风控部门,对基金的投资组合进行实时监控,确保投资行为符合法律法规和基金合同的规定,控制流动性风险、市场风险等。

第三阶段:信息披露与估值阶段

这是保障投资者知情权,确保运作透明化的关键环节。

基金估值

- 每日估值: 每个交易日结束后,基金管理人和托管银行会独立计算基金的单位净值。

- 计算方法: 基金资产总值(持有的所有股票、债券、现金等公允价值)减去基金总负债,再除以基金总份额,得到基金份额净值。

- 作用: 净值是衡量基金业绩和投资者申购/赎回价格的基础。

信息披露

- 定期报告:

- 季度报告: 在每个季度结束后15个工作日内公布。

- 中期报告(半年报): 在上半年结束后60日内公布。

- 年度报告: 在每个会计年度结束后90日内公布,这些报告详细披露了基金的财务状况、投资组合、业绩表现和基金经理观点。

- 临时报告: 发生重大事件时(如基金管理人变更、重大投资行为、诉讼等)必须及时公告。

- 每日公告: 开放式基金通常会公布每个开放日的基金份额净值和累计净值。

第四阶段:收益分配与终止阶段

申购与赎回

- 申购: 对于开放式基金,投资者在基金成立后,可以按当日的基金净值向基金购买基金份额。

- 赎回: 投资者可以按当日的基金净值将持有的基金份额卖回给基金公司,拿回资金,基金公司会在规定的时间内(通常为T+1到T+7个工作日)将款项支付给投资者。

收益分配

- 收益来源: 基金的收益主要来自两部分:资本利得(买卖证券的差价)和利息/股息收入(债券利息、股票分红)。

- 分配方式:

- 现金分红: 直接将收益以现金形式支付给投资者。

- 红利再投资: 将收益自动折算成更多的基金份额,免收申购费,实现复利增长。

- 分配原则: 基金合同会明确规定收益分配的条件和频率,每年至少分配一次”,并且分配后基金份额净值不能低于面值。

基金的终止与清算

- 终止条件:

- 基金合同期限届满:对于定期开放式基金。

- 基金份额持有人大会决定:当基金运作出现重大问题时,持有人可以投票决定终止基金。

- 基金规模过小:如果资产净值连续低于某个标准(如5000万元),且在规定期限内未恢复,基金可能会被清盘。

- 法律法规规定的其他情形。

- 清算流程:

- 基金进入清算程序后,停止申购和赎回。

- 清算小组会卖出基金持有的所有资产,将资金变现。

- 在支付完所有费用(清算费、律师费等)后,将剩余的资产按基金份额的比例分配给所有持有人。

- 基金正式注销。

总结图示

投资者 → (资金) → 基金销售机构 → (资金) → 基金公司(管理人) → (投资指令) 证券交易所 基金托管银行 ← (资产保管与监督) ← 基金资产(股票、债券等)

这个流程清晰地展示了基金管理人和托管人相互监督、相互制约的机制,以及从资金流入到最终为投资者创造价值的完整闭环。

标签: 证券投资基金运作流程 证券投资基金运作机制 证券投资基金运作原理

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。