下面我将从投资国债和投资基金两个维度,详细对比机构投资者和个人投资者的区别。

核心区别概览

| 特征维度 | 机构投资者 | 个人投资者 |

|---|---|---|

| 主要目的 | 绝对收益与相对收益:追求超越基准(如债券指数)的回报,管理庞大的资产规模。 | 财富保值增值:通常是为了养老、子女教育、资产配置等长期目标,追求稳健增长。 |

| 资金规模 | 极其庞大(数亿、百亿、千亿级),拥有强大的议价能力。 | 相对较小(从几万到数百万不等),议价能力弱。 |

| 信息与资源 | 信息优势:拥有专业研究团队、直接与发行方沟通、获取非公开信息的能力。 | 信息劣势:主要依赖公开信息、研究报告、财经媒体等,信息获取有延迟。 |

| 专业能力 | 高度专业化:配备全职的投资经理、分析师、风控专家,投资决策流程严谨。 | 能力参差不齐:依赖自身学习或寻求外部顾问(如理财经理)的帮助。 |

| 投资工具 | 多样化:除了一二级市场,还能参与国债期货、回购、利率互换等衍生品对冲风险。 | 相对有限:主要在银行、券商等渠道购买,接触衍生品的机会少。 |

| 投资期限 | 灵活多变:可以根据市场判断进行短期、中期、长期投资,或进行波段操作。 | 通常较长:为长期目标投资,倾向于“买入并持有”。 |

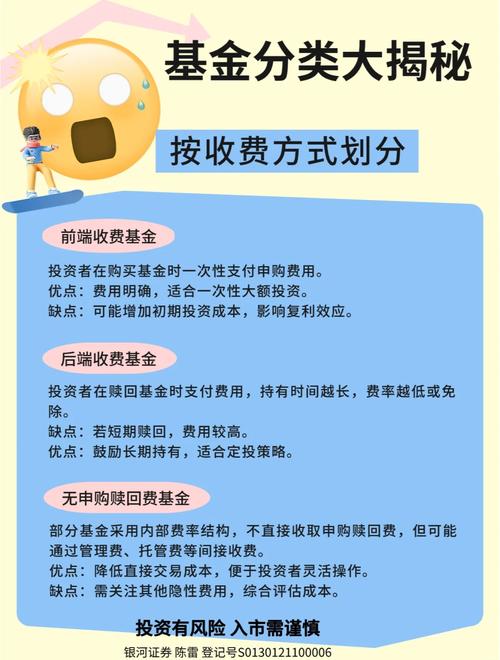

| 成本与费用 | 极低的交易成本和运营成本,规模效应明显。 | 成本较高,包括申购费、赎回费、管理费等。 |

| 风险承受能力 | 理论上更高,但实际受限于客户(如养老金、保险资金)的委托要求。 | 普遍较低,更倾向于保本或稳健增值,厌恶大幅回撤。 |

投资国债 的区别

国债被视为“无风险资产”,是两类投资者资产配置中的重要组成部分,但玩法截然不同。

机构投资者如何投资国债?

-

一级市场认购:

- 方式:作为“承销团成员”(主要是大型商业银行、券商、基金公司),直接参与财政部的新债发行招标。

- 优势:能以面值或接近面值的价格获得大量国债,锁定收益,个人投资者很难直接参与。

-

二级市场交易:

- 方式:在银行间债券市场(中国最大的债券市场)进行大规模的现券买卖、质押式回购等。

- 目的:

- 配置盘:作为长期资产配置,获取稳定的票息收入。

- 交易盘:利用对利率走势的判断进行波段操作,赚取价差,预期利率下行(资金变多),则买入国债,等待价格上涨后卖出。

- 杠杆操作:通过国债回购(借钱)来放大收益,当然也放大风险。

- 对冲工具:利用国债期货对冲其他债券或股票组合的利率风险。

-

构建投资组合:

(图片来源网络,侵删)

(图片来源网络,侵删)机构不会只持有一只国债,而是构建一个包含不同期限(短期、中期、长期)、不同信用等级(虽然国债无信用风险,但会考虑利率风险)的“国债组合”或“利率债组合”,以实现久期管理和收益最大化。

个人投资者如何投资国债?

-

主要渠道:

- 银行柜台:在银行网点购买记账式国债,价格随市场波动,可以像股票一样买卖。

- 电子式储蓄国债:通过银行系统购买,期限固定(通常3-5年),利率固定,不能上市交易,但可提前兑取(会损失部分利息)。

- 国债逆回购:这是一种短期理财工具,个人投资者将自己的国债“借”给金融机构,获取短期利息,门槛较低(沪市10万元起,深市1000元起),是管理短期闲钱的好工具。

-

主要目的:

- 资产配置的“压舱石”:作为投资组合中最稳健的部分,用于抵御经济波动,降低整体风险。

- 获取无风险收益:特别是对于风险厌恶型投资者,储蓄国债的固定利率非常有吸引力。

- 流动性管理:通过国债逆回购,将股票账户里的闲置资金利用起来,赚取活期存款几十倍的收益。

-

局限性:

(图片来源网络,侵删)

(图片来源网络,侵删)- 无法参与一级市场申购。

- 难以进行复杂的杠杆和衍生品操作。

- 单只国债的交易成本相对较高,不适合频繁买卖。

投资基金 的区别

这里的“基金”主要指债券型基金,特别是国债/利率债基金。

机构投资者如何投资基金?

-

大额申购与定制:

- 机构专户/定制基金:大型机构(如保险公司、企业年金)可以和基金公司协商,成立专门的投资组合,只服务于该机构,投资范围、策略、费率都可以量身定制。

- 大额申购:对于普通开放式基金,机构投资者可以一次性申购数亿甚至数十亿元,虽然会受到“巨额赎回限制”等约束,但仍是其配置资产的重要方式。

-

投资策略更复杂:

- 除了传统的“买入持有”,机构利用其专业优势,可能会投资于杠杆债基(通过债券回购加杠杆)、可转债基金(兼具债性和股性)、分级A基金等,以追求更高收益或进行套利。

-

作为资产配置工具:

基金对机构来说,是一个高效的资产配置工具,他们可以快速地调整股票、债券、商品等大类资产的配置比例,而无需亲自去构建和管理成百上千个债券。

个人投资者如何投资基金?

-

主要渠道:

- 通过银行、券商、第三方基金销售平台(如支付宝、微信理财通)购买公募基金,门槛极低,通常10元或100元起投。

-

主要目的:

- 专业管理:自己选债太难,买基金等于花钱请专业的基金经理帮忙管理。

- 分散风险:一只债券基金通常持有几十甚至上百只债券,有效分散了个券“踩雷”的风险。

- 便捷性:申赎方便,自动管理,省心省力。

-

选择重点:

- 个人投资者在选择债券基金时,更关注:

- 基金类型:是纯债基金(只投债券)?一级债基(可打新股)?二级债基(可投股票)?根据自己的风险偏好选择。

- 基金经理和历史业绩:考察基金经理的投资风格和历史业绩的稳定性。

- 基金规模和流动性:规模过小有清盘风险,过大可能影响操作灵活性。

- 费率:比较不同基金的管理费、托管费等。

- 个人投资者在选择债券基金时,更关注:

总结与给个人投资者的建议

-

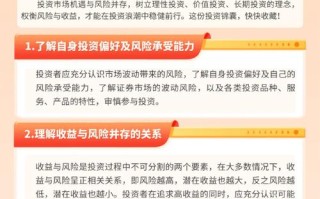

认清定位,扬长避短:个人投资者无需羡慕机构的专业和信息优势,我们的优势在于长期视角、无需追求短期排名、没有巨额赎回压力,应专注于“资产配置”和“长期持有”,而不是试图战胜市场。

-

善用工具,借力打力:

- 想投资国债,但觉得麻烦或想分散风险?国债基金或利率债基金是绝佳的替代品。

- 股票账户里有闲钱?国债逆回购是管理流动性的利器。

- 想获得比纯债基更高一些的收益,又能承受一定波动?可以考虑“固收+”基金(即“二级债基”的升级版)。

-

保持耐心,坚持纪律:投资是一场马拉松,无论是投资国债还是基金,对于个人而言,最重要的是制定一个适合自己的资产配置计划,并长期坚持下去,避免因市场短期波动而频繁操作,最终成为“追涨杀跌”的牺牲品。

标签: 机构投资国债与个人基金选择 国债vs基金:机构与个人投资策略 个人投资者:国债还是基金更合适